Как оформить ипотеку в Португалии нерезиденту

Этапы оформления кредита в банке Португалии нерезидентом:

- Выбор объекта недвижимости под покупку.

- Выбор финансового учреждения и подача заявки на ипотеку.

- Оценка объекта (занимает 24-48 часов).

- Подача документов в банк.

- Уплата налогов и сборов.

- Завершение сделки в нотариальной конторе Португалии.

Процесс приобретения недвижимости в кредит в Португалии может показаться сложным. Начать лучше с консультации опытных экспертов, которые дадут рекомендации по банкам, окажут полную поддержку на всех этапах, а также предложат готовые жилые/коммерческие объекты под ВНЖ и ипотеку.

Документы, необходимые для получения ипотеки в Португалии

Какие документы должен предоставить иностранец в банк Португалии для оформления ипотеки в 2021 году:

- Паспорт (ксерокопия), на английском/португальском языке, заверенная у нотариуса и легализованная.

- Налоговый номер (получить следует в Португалии).

- Подтверждение доходов в зависимости от сферы деятельности (справка с работы, банковские выписки, налоговая декларация, платежные ведомости, пенсионные начисления и прочее).

- Выписка с банковского счета за последний 2 месяца (по входящим и исходящим транзакциям).

- Счет за коммунальные услуги, как подтверждение ПМЖ.

- Рекомендательное письмо с банка.

- Документ о праве собственности на другой объект недвижимости, в том числе за рубежом. Можно использовать в качестве залога под ипотеку.

В зависимости от уровня риска по оценки банка могут быть запрошены иные документы.

Можно ли купить в ипотеку жильё на стадии строительства?

Ипотечные кредиты в Турции выдаются банками только на готовое, сданное в эксплуатацию жильё, располагающее исканом (техпаспортом готовности объекта). При этом ипотека не выдаётся на квартиры, площадь которых меньше 50 квадратных метров (т.е. апартаменты планировки “студио”). Как быть тем, кто хочет купить в кредит строящуюся квартиру? Рекомендуем воспользоваться беспроцентной рассрочкой от застройщика. А затем, когда жилой комплекс будет сдан в эксплуатацию, можно будет добрать недостающие на покупку средства при помощи ипотечного кредита. Беспроцентная рассрочка от застройщика предоставляется, как правило, до конца строительства и даже дольше. При этом первый взнос за квартиру составляет порядка 30-50 процентов.

Болгарская недвижимость как инвестиция

Строительный «бум» наблюдался в Болгарии до 2008 года и заключался в том, что застройщики предлагали всем желающим объекты с отделкой и меблировкой по достаточно низким ценам. Такой возможностью воспользовались сотни россиян. Было удобно иметь жилье для сезонного отдыха.

Однако позже, с ростом курса евро и спадом мировой экономики, благосостояние россиян ухудшилось, и стало очень дорого содержать жилье (коммунальные платежи плюс налоги), пустующее 9 месяцев в году.

Многие наши соотечественники стали сдавать жилье в аренду, некоторые продали его, причем практически по бросовой цене, намного меньше первоначальной.

Документы, необходимые для получения ипотеки

Помимозаявления-анкеты в банк нужно будет приложить определенный пакет документов:

- Паспорт или удостоверение ВНЖ;

- Справка о доходе;

- Трудовая книжка (заверенная работодателем копия);

- Пенсионное или водительское удостоверение;

- Справка о составе семьи;

- Свидетельство о браке (при наличии);

- Свидетельство о рождении детей (при наличии).

При оформлении ипотечного кредита следует помнить, что жилье на протяжении всего срока кредитования будет находиться в залоге у банка. В том случае, если заемщик погасить долг не сможет, жилье будет продано, а деньгами покрыт долг перед банком.

Требования к жилью

Банки одобряют сельскую ипотеку только тем гражданам, которые выбрали для покупки объекты, удовлетворяющие определенным критериям. В список условий входят следующие факторы:

- в доме должны быть условия для постоянного проживания – это обязательное наличие воды, света, отопления и канализации;

- обязательное подведение газа к дому, если в районе он имеется;

- размер жилой площади должен соответствовать нормативам для удовлетворительного проживания заявителя и его семьи;

- итоговая сумма экспертной оценки специалиста не должна быть значительно ниже заявленной для ипотечного кредитования.

Выбранный объект в обязательном порядке проходит полноценную экспертную проверку, по результатам которой банк принимает решение выдачи займа для его приобретения. Оценку дает компания, аккредитованная банком.

Условия ипотеки в Болгарии

Перед подписанием договора, чтобы получить деньги на недвижимость, следует узнать, какие условия предоставляются населению. Во многих странах ипотека считается настоящим проклятием, с которым никто не хочет связываться, но в Европе подобные неприятности почти полностью исключены. Вследствие этого и у россиян появляется шанс в Болгарии приобрести квартиру. Какие же условия предлагают банки?

- Процентная ставка колеблется от 7,5 до 10%;

- Срок кредитования – 20 лет;

- Первоначальный взнос – 20%.

Получается, что финансовые организации по большей части уравновесили все требования, сделав заем доступным человеку. Неудивительно, что ипотека всегда помогает приобрести недвижимость в Болгарии. Хотя существуют особенности займов, которые часто становится непонятными потенциальным клиентам банков. Именно к ним привлекают внимание специалисты, чтобы люди не совершили ошибки.

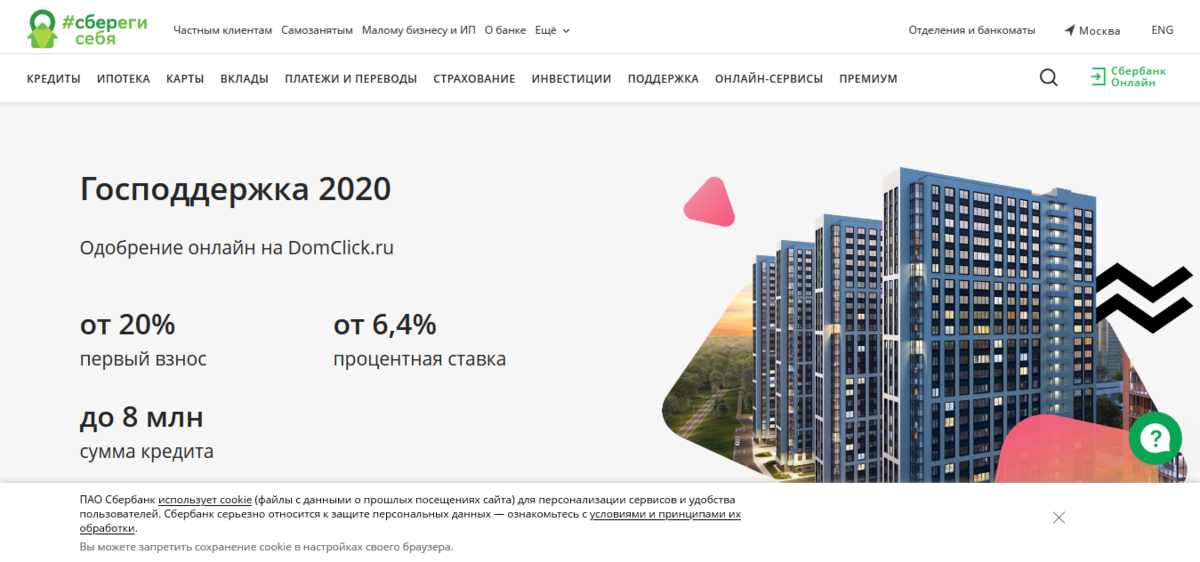

Ипотека для граждан с ВНЖ в России

В РФ граждане с видом на жительство имеют практически равные права с российскими. Это закреплено в законодательных актах. Они так же, как и коренные жители, платят налоги, имеют возможность пользоваться льготами и получать социальные пособия. Не является исключением и ипотечное кредитование.

Ипотека для тех, кто имеет вид на жительство в России, проводится по обычному алгоритму. В этой категории граждан обычно числятся те, кто имеет постоянную работу и, соответственно, доходы. А это самое основное условие для выдачи кредита.

Почему лицу с ВНЖ сложно получить кредит

Выдача займа предполагает прохождение нескольких обязательных этапов. В частности, служба безопасности банка проверяет личность заемщика, его доход, кредитную историю, наличие/отсутствие судимостей и т. д.

В случае с иностранным гражданином (даже при наличии ВНЖ) задача значительно усложняется. Государство требует соблюдения определенных условий от тех, кто хочет получить вид на жительство. Но миграционные службы не выдают новому гражданину деньги в долг

Для них наоборот важно, чтобы лицо с ВНЖ имело доход, достаточный для проживания. Если же будет зафиксировано нарушение законодательства, иностранца лишат вида на жительство и депортируют на родину

Банк в такой ситуации потеряет крупную сумму денег. Среди основных причин отказа в выдаче кредитов лицам с ВНЖ выделяют следующие:

- срок действия ВНЖ – 5 лет. При этом иностранный гражданин не обязан постоянно находиться на территории России. Он в любой момент может покинуть ее и вернуться на родину, например, после расторжения трудового договора;

- иностранец может подать документы на продление ВНЖ или оформление гражданства и получить отказ;

- сложно проверить кредитную историю. Не все банки в Российской Федерации сотрудничают с БКИ мирового уровня, например, с Эквифаксом;

- если иностранец уедет на родину, не вернув всю сумму, получить с него деньги будет проблематично даже по суду.

Вышеперечисленного достаточно, чтобы кредитные организации либо вообще отказались от сотрудничества с иностранными гражданами, либо максимально ужесточили требования к ним.

Какими правами обладает иностранец с ВНЖ в России

Пребывание иностранных граждан в России регулирует миграционное законодательство, на основании которого для постоянного проживания в стране требуется наличие разрешение. Одним из таких разрешений является ВНЖ – вид на жительство. Статус ВНЖ действует в течение 5 лет, после чего ВНЖ может быть продлен. В качестве подтверждения статуса обладателю ВНЖ выдается документ, который на протяжении этого времени является его удостоверением личности. Оформить ВНЖ могут граждане, как и граждане, оформившие не менее 6 месяцев назад РВП (разрешение на временное пребывание), либо без РВП лица, имеющие право на ВНЖ по упрощенной схеме (граждане Беларуси и Туркменистана).

Все этапы покупки жилья в ипотеку в Болгарии для нерезидентов

В среднем процедура оформления ипотеки на болгарское жилье занимает 1,5-2 месяца с момента выбора объекта.

1. Выбор жилья и бронирование. Найти подходящую квартиру в Болгарии можно как на рынке строящегося жилья, так и готового, используя услуги агентств недвижимости или сайты, где размещены объявления непосредственно от собственников. Одними из самых популярных являются:

- alo.bg;

- imot.bg;

- bazar.bg.

2. Выбор банка и сбор документов. Предоставить ипотечный кредит могут как болгарские, так и российские банки. Список документов и условия практически идентичны для всех банков. После проверки документов и вынесения положительного решения, можно назначать дату сделки.

3. Оплата муниципального сбора.

- размер обязательного сбора за передачу недвижимости новому владельцу зависит от региона покупки и составляет 1,3-4% от налоговой оценки жилья;

- оплата за регистрацию сделки.

4. Подписание документов и передача денег. Все сделки с недвижимостью в Болгарии осуществляются при участии нотариуса. Покупатель и продавец могут подписывать документы как лично, так и через представителя, имеющего нотариальную доверенность от участника сделки. При личном присутствии покупателя-нерезидента рекомендуется обратиться к услугам переводчика, так как нотариальный акт зачитывается на болгарском языке. Передача денег происходит путем банковского перевода на счет продавца в присутствии нотариуса.

Нотариальный акт о передаче недвижимости является основным правоустанавливающим документом.

5. Регистрация недвижимости. В Болгарии не выдают свидетельство о регистрации права собственности. Однако после завершения сделки у нотариуса новый владелец обязан выполнить ряд процедур:

- в течение 7 дней зарегистрировать на свое имя недвижимость в Департаменте статистики (Булстат);

- в течение 2 месяцев подать декларацию в муниципальную налоговую инспекцию (при предъявлении номера Булстата и нотариального акта);

- подача сведений в службу кадастра и геодезии для обновления данных об объекте недвижимости и его владельце не ограничена сроками, но также является обязательной.

Советы для тех, у кого нет ВНЖ: как увеличить шансы на то, чтобы ипотеку одобрили?

- l http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>ass=”pk-list-positive”>

- Возьмите в созаемщики или поручители россиянина.

- Подтвердите надежность существенным первоначальным взносом (30-40%).

- Обратитесь за кредитом в банк, у которого являетесь зарплатным клиентом.

- Предоставьте банку справки об имеющемся ценном имуществе.

- «Накопите» стаж работы 2 — 3 года на одном месте.

Советы юриста: как иностранцу получить ипотеку?

Подписывайтесь на Мигранту Рус: Яндекс Новости.

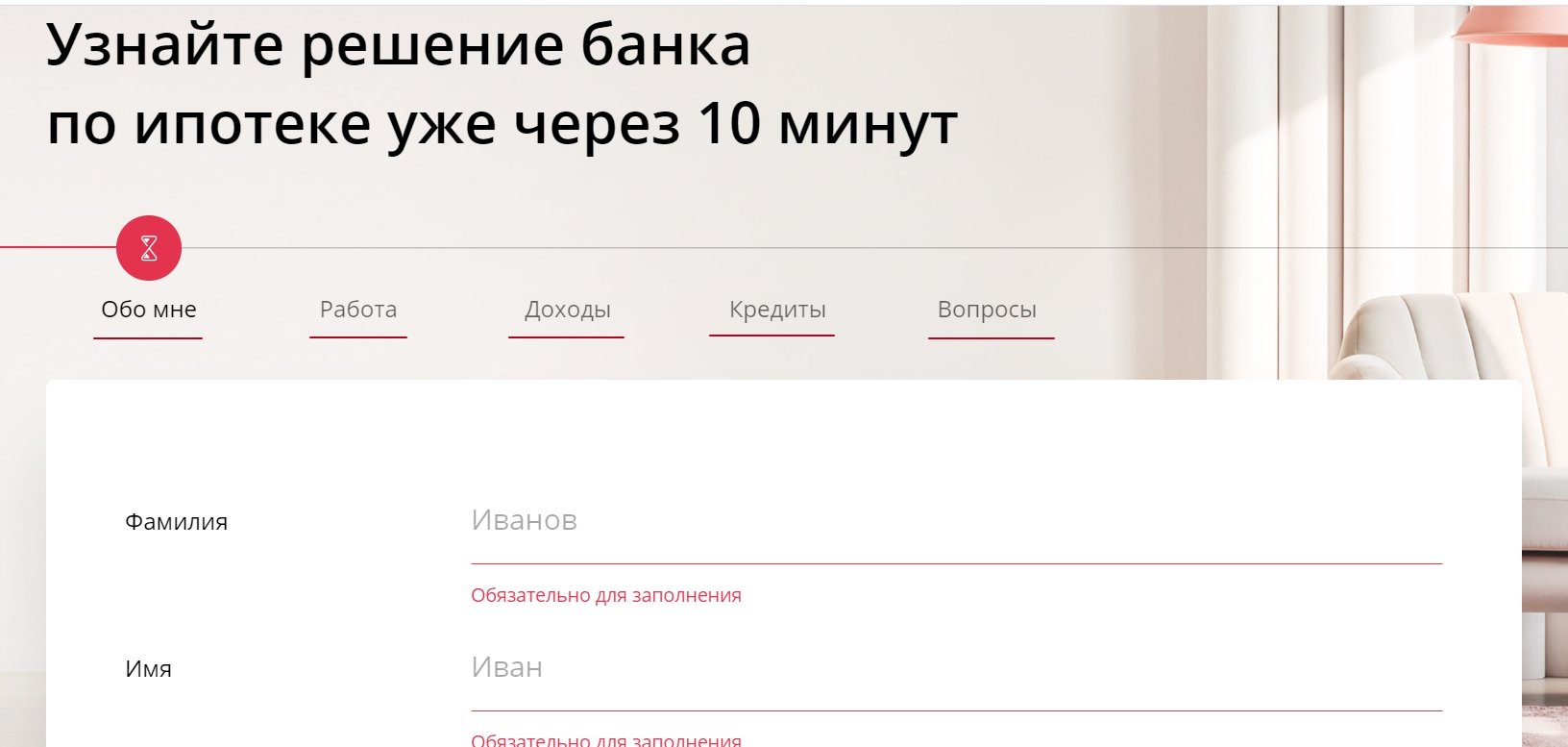

Пошаговая схема получения ипотечного кредита

Д»Ã Ã¿Ã¾Ã»ÃÂÃÂõýøàøÿþÃÂõúø ýð ÿÃÂøþñÃÂõÃÂõýøàþñÃÂõúÃÂð ø÷ ÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø ýõþñÃÂþôøüþ ÿÃÂþùÃÂø ÿþÃÂûõôþòðÃÂõûÃÂýþÃÂÃÂàôõùÃÂÃÂòøù. ÃÂÃÂõôÃÂÃÂðòûÃÂõÃÂÃÂàþýð ÃÂûõôÃÂÃÂÃÂøü þñÃÂð÷þü:

- ÃÂûàýðÃÂðûð ø÷ÃÂÃÂøÃÂàÃÂÃÂõñþòðýøàú ÿþÃÂõýÃÂøðûÃÂýÃÂü ÷ðõüÃÂøúðü, úþÃÂþÃÂÃÂõ ÃÂÃÂþÃÂüøÃÂþòðýàñðýúðüø ø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòþü àþÃÂÃÂøø.

- ÃÂñÃÂðÃÂøÃÂÃÂÃÂàò ñðýú ôûàÿþôðÃÂø ôþúÃÂüõýÃÂþò.

- áôðÃÂàòÃÂõ ýõþñÃÂþôøüÃÂõ ôþúÃÂüõýÃÂàôûàÃÂðÃÂÃÂüþÃÂÃÂõýøà÷ðÃÂòúø. ÃÂûàýðÃÂðûð ÃÂûõôÃÂõàÃÂþñÃÂðÃÂàÃÂÿÃÂðòúø ýð ÿÃÂõôòðÃÂøÃÂõûÃÂýþõ þôþñÃÂõýøõ ÷ðùüð.

- ÃÂðýú ÃÂðÃÂÃÂüþÃÂÃÂøàòþ÷üþöýÃÂàÿûðÃÂõöõÃÂÿþÃÂþñýþÃÂÃÂàóÃÂðöôðýøýð ø õóþ ÃÂÃÂðÃÂÃÂøõ ò ÿÃÂþóÃÂðüüõ ëáõûÃÂÃÂúðàøÿþÃÂõúðû.

- ÃÂÃÂûø ñðýú ôðÃÂàÿÃÂõôòðÃÂøÃÂõûÃÂýþõ þôþñÃÂõýøõ, üþöýþ ÿÃÂøÃÂÃÂÃÂÿðÃÂàú ÿþøÃÂúðü þñÃÂõúÃÂð.

- ÃÂþÃÂûõ ÃÂþóþ, úðú þñÃÂõúàñÃÂôõàýðùôõý, ôþÃÂÃÂðÃÂþÃÂýþ ÿþôðÃÂàôþúÃÂüõýÃÂàýð ýõôòøöøüþÃÂÃÂàø ÿÃÂþôðòÃÂþò àÃÂõûÃÂàþúþýÃÂðÃÂõûÃÂýþóþ þôþñÃÂõýøà÷ðùüð.

- ÃÂûàþúþýÃÂðÃÂõûÃÂýþóþ þôþñÃÂõýøàñðýú ÃÂÃÂõñÃÂõàÃÂõ÷ÃÂûÃÂÃÂðÃÂàþÃÂõýúø þàÃÂÿõÃÂøðûø÷øÃÂþòðýýþù ÃÂðñþÃÂÃÂ. ÃÂðõüÃÂøú ÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ þñÃÂðÃÂðõÃÂÃÂàò þôýàø÷ ÿÃÂõôûþöõýýÃÂàñðýúþü.

- áÿõÃÂøðûøÃÂàòÃÂõ÷öðõàýð üõÃÂÃÂþ, þÿøÃÂÃÂòðõàþñÃÂõúÃÂ, ÿõÃÂõÃÂøÃÂûÃÂõàÃÂðÃÂðúÃÂõÃÂøÃÂÃÂøúø ø ôðõàþúþýÃÂðÃÂõûÃÂýþõ ÷ðúûÃÂÃÂõýøõ.

Условия получения ипотеки

Условия получения ипотеки в болгарских банках включают процентные ставки, срок кредитования, максимальную сумму ипотеки и требования к приобретаемой недвижимости.

Стоит отметить, что к иностранным гражданам применяются более жёсткие условия, нежели к болгарским.

Для граждан Болгарии

Граждане Болгарии проверяются менее тщательно, нежели заёмщики-иностранцы, поскольку их платёжеспособность при наличии постоянного дохода всегда остаётся на высоком уровне.

Граждане Болгарии проверяются менее тщательно, нежели заёмщики-иностранцы, поскольку их платёжеспособность при наличии постоянного дохода всегда остаётся на высоком уровне.

Кроме возможности вносить ежемесячные платежи по кредиту, также проверяется соответствие возрастным требованиям и требованиям к приобретаемой недвижимости.

Гражданин Болгарии может рассчитывать на более крупную сумму, чем иностранец, которая определяется в зависимости от стоимости приобретаемого жилья и объекта залога.

Для россиян и других иностранцев

Для нерезидентов Болгарии банки устанавливают такие условия:

Для нерезидентов Болгарии банки устанавливают такие условия:

- Возраст заёмщика от 21 года до 60 для мужчин и 65 для женщин;

- Процентные ставки по ипотеке зафиксированы на уровне от 8.5% до 9.5% годовых;

- Максимально можно получить до 300 000 левов, что в переводе составляет приблизительно 150 000 евро;

- Размер ипотеки определяется стоимостью приобретаемой недвижимости и может быть не более 60-70% от требуемой для покупки суммы;

- Максимальный срок кредитования достигает 20 лет.

Предоставление кредитов иностранным гражданам российскими банками

Несмотря на то, что банки позволяют любым клиентам пользоваться своими услугами независимо от гражданской принадлежности, как правило, на практике выгладит все совсем иначе. Навстречу таким гражданам банки идут неохотно, так как стараются себя обезопасить от возможных финансовых рисков. Их опасения связаны с тем, что мигранты могут покинуть РФ, прекратив выплату кредита и воздействовать на него будет практически невозможно. Таким образом, кредитные организации предпочитают сотрудничать с российскими гражданами, либо ужесточают для иностранцев условия предоставления кредита, сильно завышают процентную ставку. Иностранному лицу стоит быть готовым к тому, что процентная ставка по кредиту для него будет выше, чем для гражданина РФ. Но по другому дело обстоит с предоставлением ипотечного кредита для иностранцев

Какие существуют ипотечные программы в Болгарии?

Иностранному гражданину оформить ипотеку в Болгарии довольно сложно, так как нужно доказать свою платёжеспособность и иметь постоянный источник доходов.

Иностранному гражданину оформить ипотеку в Болгарии довольно сложно, так как нужно доказать свою платёжеспособность и иметь постоянный источник доходов.

Ипотечные программы, предлагаемые банками, отличаются лишь процентными ставками, а в остальном условия похожи.

Основной отличительной чертой выдачи кредита в ипотеку является внесение самого залога, который будет гарантировать банку ежемесячные выплаты, а также станет страховкой в случае неуплаты задолженности или смерти клиента.

Ипотечные программы не ограничивают клиентов в выборе жилья и предлагаются кредиты для покупки квартиры или дома, для строительства дома или его ремонта, для текущих нужд.

Так или иначе, под залог банка Болгарии попадает приобретаемое или уже имеющееся у клиента имущество.

Что нужно знать об ипотеке в Болгарии?

Иностранным гражданам довольно сложно оформить ипотеку в Болгарии, так как банки довольно жёстко проверяют кандидатуру клиентов, особенно нерезидентов страны, которые могут потерять своё право на пребывание в ней, так и не погасив задолженность.

Также следует учитывать то, что в Болгарии условия кредитования более невыгодные, чем в России, однако высокие процентные ставки по ипотеке и наличие дополнительных комиссий и платежей полностью оправдывается довольно низкой стоимостью жилья.

Виды недвижимости, на которые предоставляется кредит

В Болгарии при оформлении ипотеки не имеет значения тип недвижимости, то есть это может быть как квартира в новостройке, так и жильё, приобретённое у предыдущего владельца.

В Болгарии при оформлении ипотеки не имеет значения тип недвижимости, то есть это может быть как квартира в новостройке, так и жильё, приобретённое у предыдущего владельца.

Основным условием является обязательная оценка и выявление высокой ликвидности на рынке продаж.

Также клиент может взять ипотеку на постройку собственного дома, а вот покупка земельного участка для этого невозможна, ему придётся оформить долгосрочную аренду.

Особенности и правила оформления жилищного займа

В РСХБ ипотека по программе для молодых, как и иные займы, оформляется достаточно быстро, без особенностей и проблем. Клиент, обращающийся в организацию, обязан провести следующие действия:

- Составление заявления на ипотеку и сбор необходимых документов.

- Ожидание одобрения.

- Получение ипотечных средств.

Все достаточно просто, то есть процесс оформления не занимает много времени. Подобная оперативность будет обеспечена только при предоставлении всех обозначенных сотрудниками учреждения документов.

Чтобы получить на счет средства по описываемой программе, потребуется собрать и подготовить такие важные документы для получения ипотеки «Молодая Семья» в Россельхозбанке, как:

- Паспорт заемщика и получателя кредита и копии его основных страниц;

- Заявление на получение ипотеки;

- Справка относительно получаемой официальной заработной плате за полгода;

- Документы на желаемую квартиру или дом. Основными здесь являются – справка о проведении экспертизы и оценке стоимости квартиры или дома и документ о техническом состоянии объектов;

- Полис по страховке на заемщика и на объект недвижимости;

- При наличии материальных льгот потребуется предоставить их документальное подтверждение.

После принятия заявление и предоставленных документов руководители РСХБ на протяжении 5 дней вынесут решение относительно оформленного займа. Если было принято положительное решение, заемщик получит необходимую сумму на указанные в заявлении и договоре банковские реквизиты.

Зачем российским гражданам покупать жилье за границей в ипотеку

Для каких целей жители РФ приобретают зарубежную недвижимость? Примечательно, что до наступления 2014 года российские граждане, покупающие жилье за границей, делали это преимущественно для личного, некоммерческого использования. Однако ощутимая девальвация отечественной валюты, произошедшая в 2014 году, некоторым образом изменила эту мотивацию. Покупка иностранной жилплощади становится теперь доступным способом сбережения стоимости имеющихся денежных накоплений.

Проведенные исследования показывают, что около 80% российских покупателей зарубежной недвижимости являются индивидуальными предпринимателями и собственниками бизнеса. Они чаще всего отдают предпочтение покупке объектов в Черногории, Чехии, Австрии, Франции. Российские инвесторы, намеревающиеся получать доход от сдачи жилплощади в аренду, очень часто оформляют ипотеку в Португалии, Греции, Болгарии. Объекты гостиничной недвижимости приобретаются обычно в Греции, Австрии. Особой популярностью у российских предпринимателей пользуется коммерческая недвижимость, находящаяся в Германии.

Порядка 40% инвесторов из РФ планируют заработать на выгодной перепродаже зарубежного жилья, то есть получить доход за увеличения рыночной стоимости ранее купленного объекта недвижимости. Руководствуясь данными соображениями, они чаще всего вкладывают личные средства в объекты, расположенные на географических территориях Португалии, Германии, Великобритании.

Российские инвесторы, намеревающиеся приобрести жилье за рубежом, учитывают фактор легализации собственного пребывания на территории соответствующего иностранного государства. Данные проведенных опросов показывают, что порядка 34% респондентов, покупающих заграничную жилплощадь, желают переехать в другую страну для постоянного проживания. Стоит отметить, что определенные страны правомерно предоставляют вид на жительство гражданам иных государств, инвестирующим в жилые объекты и коммерческую недвижимость, находящиеся на территории страны – реципиента инвестиций. Таким образом, покупка недвижимого объекта может стать законным основанием для легализации проживания инвестора.

Преимущества и недостатки

Прежде чем решиться на приобретение недвижимости в Болгарии, необходимо тщательно взвесить все плюсы и минусы условий, на которых можно оформить ипотеку для этого.

Преимущества и недостатки ипотеки Болгарии представлены в таблице ниже.

| Преимущества | Недостатки |

|---|---|

| Отсутствие необходимости копить на жильё долгие годы, а приобретение его сразу или через некоторое время после приезда. | Жёсткие условия одобрения кандидатуры заёмщика, особенно если он не является гражданином страны. |

| Довольно низкие цены на жильё по сравнению с российскими. | Условия ипотечных кредитов довольно невыгодные — высокие процентные ставки и низкая сумма ипотеки. |

| Множество банковских организаций Болгарии, которые предлагают ипотечные кредиты. | Наличие дополнительных комиссий и платежей по ипотеке ежемесячно, помимо обязательных. |

| Быстрая процедура оформления ипотеки. | Факт, что приобретаемая собственность будет находиться под залогом банка Болгарии до полной выплаты задолженности по ипотеке. |

| Высокий максимальный срок кредитования. |

Кредиты и ипотека в Португалии для иностранцев – преимущества

В 2021 году получить кредит и оформить ипотеку в Португалии могут, в том числе иностранные граждане. Среди доступных продуктов:

- кредит на строительство;

- кредит на ремонтные работы и реставрацию жилья/коммерческого здания;

- ипотека для компаний, семейных пар и пенсионеров;

- переоформление ипотеки на другого собственника;

- льготы по выплате кредита первые 2 года.

Также в Португалии допускается пересмотр условий по ипотечному кредиту, включая увеличение срока и отсрочку платежа, объединение займов и прочее. Государство предлагает залоговые программы, в том числе ипотеку под недвижимость в другом государстве.

Если говорить о плюсах ипотеки в Португалии, то можно отметить тот факт, что банк сам проводит юридическую и оценочную экспертизу объекта, а также разрешает сдавать жилье в аренду. Таким образом можно компенсировать часть выплат в Евро и избежать валютного риска, как это ощущается в некоторых странах, не входящих в зону Европейского Союза.

Ипотека в Португалии для иностранных граждан – итог

Получить ипотеку и стать обладателем недвижимости в Европе в 2021 году может любой иностранный гражданин даже при отсутствии достаточной суммы инвестиций. Главное – это не спешить с обращением во все финансовые учреждения государства и внимательно выбирать объект для покупки, за который придется рассчитываться не один год.

При грамотном планировании, ипотека в Португалии может быть совершенно необременительным финансовым балластом. Например, в случае использования недвижимости под коммерцию и аренду. Напомним, что открыть свое дело в Португалии можно даже не имея гражданства данного государства, а также применять пониженные ставки по налогам на прибыль в таких зонах, как Мадейра и Азорские острова.

Если у Вас остались вопросы, Вы настроены на покупку жилья в Португалии или хотите получить ипотеку, то пишите нам по контактным номерам на мессенджеры (Скайп, ватсапп, телеграмм): +372 5 489 53 37 , +372 5 495 26 39 .

Можно ли получить ВНЖ Португалии за ипотечное жилье?

Иностранное лицо может претендовать на «Золотую визу» Португалии только в том случае, если сумма потраченных средств соответствует установленным условиям: от 350 тыс евро (объекты под реновацию), от 500 тыс евро (жилая и коммерческая недвижимость в нормальном состоянии). Если первоначальный взнос по ипотеке меньше предельного минимума, то получить ВНЖ за покупку объекта в кредит в Португалии нельзя.

Можно ли продать ипотечное жилье в Португалии, приобретенное нерезидентом?

Да, это допускается законодательством государства. В данном случае происходит смена собственника через банк, который контролирует сделку и проверяет нового владельца по тем же критериям, что в случае выдачи кредитного продукта.

Могу ли я добавить налог IMT в общую стоимость жилья в Португалии по ипотеке?

Нет. Налоги, гербовый сбор, страховка и иные обязательные платежи не учитываются в теле кредитного продукта и оплачиваются отдельно.

Могу ли я получить ипотеку в Португалии как иностранец?

Да, это разрешено законом юрисдикции. Достаточно подтвердить свою финансовую состоятельность, внести предоплату и предоставить все документы по требованию банка.

Под какой процент в Португалии можно взять ипотеку иностранцу?

Ставка на ипотечные кредиты варьирует в диапазоне от 2,5% до 4,5%, что в любом случае ниже, чем в России и некоторых странах мира.