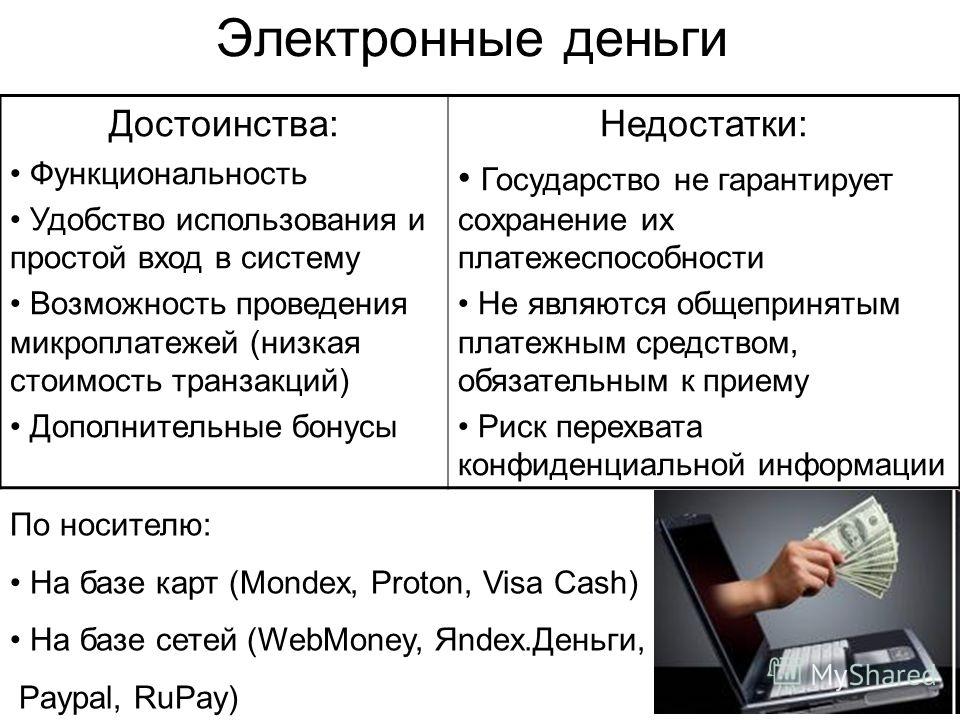

Недостатки электронных денег

1. Отсутствие совершенной законодательной базы. В большинстве стран, в т.ч. в странах СНГ отсутствуют действенные методы правового регулирования обращения электронных денег. Благодаря этому электронные платежные системы часто используются как средство для ведения теневого бизнеса, уклонения от налогов и т.п.

2. Необходимость подключения к интернету для проведения расчетов. Электронные деньги можно перечислять только посредством всемирной сети. Во многих случаях для этого требуется еще специальное программное обеспечение (т.е. при его отсутствии, например, на другом компьютере невозможно осуществить платеж).

3. Необходимость достаточного уровня подготовки в качестве интернет-пользователя. Создание электронного кошелька, ввод/вывод электронных денег, проведение платежей — все это требует определенного уровня знаний. Человек, который слабо владеет интернетом или не владеет им вообще, может допустить определенные ошибки, а они, в свою очередь, могут обернуться потерей денежных средств.

4. Средства на электронных кошельках могут быть заблокированы. Многие ЭПС оставляют за собой такую возможность, с которой пользователь соглашается при подписании оферты. В случае блокировки, даже если она произошла не по вине пользователя, вернуть деньги с электронного кошелька очень сложно, иногда — невозможно.

5. Необходимость хранить пароли, использовать мобильный телефон. В большинстве случаев с целью безопасности проведения расчетов аккаунт участника ЭПС привязывается к его номеру мобильного телефона, подтверждение всех операций осуществляется через СМС. Кроме того, необходимо помнить и хранить пароли доступа, иногда их может быть несколько. При утере пароля или номера мобильного телефона восстановление доступа может быть проблематичным.

6. Персонализация данных для проведения крупных расчетов. Для возможности осуществлять операции с электронными деньгами в более крупных суммах (иногда это уже, например, от 100 долларов) необходимо проходить процедуру персонализации, то есть, предоставлять в платежную систему сканкопию паспорта и при необходимости других документов. Особенно, если речь идет о выводе средств.

7. Ввод/вывод средств достаточно дорогой. Чтобы перевести традиционные деньги в электронные и наоборот, потребуется заплатить определенные комиссии: банкам, обменным пунктам, платежным терминалам и самим платежным системам. Размер комиссий в совокупности может достигать 5% и более, что достаточно много в сравнении, например, с безналичными расчетами в банках или получением/отправкой денежных переводов.

9. Возможные проблемы с платежными системами. Электронные платежные системы могут испытывать всевозможные трудности, которые отразятся на всех их участниках. К примеру, в 2013 году по решению правоохранительных органов были заблокированы счета посредника Webmoney в Украине, в связи с чем курс виртуальной гривны резко упал, а все операции с ней стали дорогими и трудно осуществимыми.

10. Возможные случаи мошенничества. В сфере электронного денежного обращения действует немало мошенников, которые стараются взломать электронные кошельки или обманным путем заставить владельца самого перевести им деньги. Причем, поймать такого мошенника очень сложно, практически нереально.

Я рассмотрел основные преимущества и недостатки электронных денег. Надеюсь, вы сделаете правильные выводы, будете осторожны и внимательны в использовании средств ЭПС. До новых встреч на Финансовом гении!

Знаки принятия [ править ]

Электронная касса PIN-Pad

В настоящее время существует два действительных знака приема электронных денег: PIN-Pad электронных денег и пиктограммы жирокарты . Техническое приложение к квалификационным требованиям для участия в системе электронной наличности немецкого сектора кредитных услуг (розничные продажи требований) включает в себя обязательство ритейлер принять оба этих прием знаков на вновь созданные точках продаж на данный момент. Кроме того, отметки о приеме печатаются на дебетовых картах финансовых учреждений Германии.

Товарные знаки на этих двух марок приемочных проводятся для Центрального кредитного комитета по Евро Kartensysteme GmbH .

В переходный период еще можно найти другую пиктограмму, пиктограмму электронных денег ec, в качестве знака приема на дебетовых картах, выпущенных немецким сектором кредитных услуг, и на . Эта отметка использовалась при переходе от Eurocheque (оплата сертифицированным чеком) к оплате через ec-card (карточная оплата с PIN-кодом). После отмены Eurocheque выдача электронных карт немецким сектором кредитных услуг была приостановлена, а товарные знаки Eurocheque были проданы MasterCard.

Банковский сектор Германии больше не использует знак электронной наличности ec в качестве официального знака приема электронных денег. Вместо этого на вновь выпущенных дебетовых картах отображаются две текущие отметки о приеме, описанные выше. Однако старый знак электронной наличности ec все еще можно найти на некоторых дебетовых картах, находящихся в обращении. Эти карты, которые были выпущены до введения новых пиктограмм, остаются действительными, но постепенно будут заменены новыми картами по мере истечения срока их действия. Недавно установленные электронные кассовые терминалы также имеют новые пиктограммы.

Электронные деньги и формы их использования

Как правило, электронные денежные средства применяются в сфере онлайн бизнеса. Рассматривают этот платежный инструмент как одну из форм рыночного хозяйства. С помощью виртуальных денег можно осуществлять расчеты между клиентами и компаниями, избежав при этом большого количества лишних расходов либо потери времени. За счет технической составляющей электронные платежи проводятся мгновенно, что отличает этот способ от банковских операций.

Интернет-платежи

Одна из причин, почему россияне начинают использовать электронные денежные системы, – это возможность мгновенно произвести платеж через интернет. Услуга доступна круглосуточно. Отправлять деньги можно на любые другие счета по реквизитам организаций, частным лицам, на другие кошельки, в виде оплат за услуги ЖКХ или сотовую связь и прочее. Все операции сохраняются системой и отслеживаются. Вместо традиционной подписи клиента используется ЭЦП – самый надежный способ защиты средств пользователей.

Кредитные карты

Еще один вариант использования виртуальных денежных средств – кредитки. С помощью физического пластикового носителя владелец электронного кошелька может тратить виртуальные сбережения при оплате покупок в супермаркетах, гостиницах и везде, где принимаются банковские карты

Однако в этом случае важно не передавать личные данные третьим лицам, чтобы не потерять деньги. Особенно опасно сохранять реквизиты подобных карточек в интернет магазинах

Банкоматы

Терминалы быстрого обслуживания и банкоматы – еще один удобный способ использования своих виртуальных сбережений. Чтобы получить наличные, нужно в платежной системе выпустить онлайн карту с банковскими реквизитами, но без физического носителя. Оформляется она мгновенно и позволяет не только получать наличные через банкоматы, но и оплачивать покупки по интернету. С помощью банковских терминалов пользователи могут не только выводить деньги с виртуальных кошельков, но и пополнять онлайн счета.

Банковские чеки

Чтобы получить наличные в кассах финансовых учреждений, можно рассмотреть такой вариант использования электронных сбережений, как выписка банковских чеков. Способов в этом случае есть несколько:

- Перевод средств на банковский счет с последующим снятием.

- Перевод виртуальных сбережений в банк, который обменяет их на наличные.

- Отправка электронных денежных средств с помощью международной платежной системы с возможностью получения в любом банке.

Способы оплаты наличными дебетовыми картами

Многие розничные торговцы предоставляют возможность оплаты картой или электронными деньгами, поскольку обе платежные системы включают гарантию оплаты. Система электронного прямого дебета (EDD) не предлагает такой гарантии и, таким образом, подвергает розничного продавца риску неисполнения обязательств.

- В 2005 году 13,1% всех платежей в Германии было совершено с использованием электронных денег (платежи включали ввод ПИН-кода). В 2009 году процент платежей с использованием электронных денег вырос до 19,4%; выплаты составили 71 миллиард евро.

- В или же Гельдкарте также можно использовать для платежей. При годовом обороте 0,1 миллиарда евро его рыночная доля составляет менее 0,04%.

- (Elektronisches Lastschriftverfahren, процедура электронного дебетового извещения) онлайн или офлайн. 12% товарооборота 2005 года было обработано этим методом. Доля рынка в 2009 году составила 12,2% или 45 миллиардов евро. Технология была внедрена в 1984 году. Когда используешь ELV онлайн (также называемый OLV) каждый онлайн-платеж проверяется по кредитному рейтингу и общенациональному черному списку. Когда ELV происходит в автономном режиме, нет ни телефонной линии, ни проверки. Для розничных торговцев это самый недорогой способ. Все процедуры считывают только номер счета, код банка и номер карты с магнитной полосы или чипа. В отличие от метода электронных денег, клиент разрешает прямой вывод своей подписью.

- POZ (Пункт продажи ohne Zahlungsgarantie, точка продажи без гарантии оплаты). В отличие от OLV и ELV, которые являются процедурами, используемыми в розничной торговле, POZ была процедурой, используемой ZKA (Zentraler Kreditausschuss, Центральный кредитный комитет Германии) с момента его создания в 1994 году до его отмены 31 декабря 2006 года.

Недостатки

Какими плюсами и минусами обладают цифровые деньги? Начнем с недостатков. Ведь о них должен знать каждый юзер. А заодно развеем и некоторые мифы.

К минусам цифровых денег принято относить:

- Правовое регулирование. В большинстве стран пока не совсем понятно, как по закону работать с электронными средствами. Кроме того, существуют официальные запреты по использованию денег цифрового типа в некоторых сферах. Например, ими не получится оплатить покупку квартиры или авто.

- Обиход. Еще один весьма сомнительный недостаток. Далеко не всем известны цифровые деньги. И использовать их можно не везде. Некоторые уверяют, что с электронными средствами удастся без проблем работать только в интернете. На практике это не так. Особенно если учесть, что основная масса платежных электронных систем предлагает особую форму хранения денег (о ней позже). Эта услуга позволяет свободно пользоваться имеющимися средствами.

- Трудность использования. Цифровые деньги на сегодняшний день сильно привязаны к технологическому прогрессу. Еще несколько лет назад эта особенность была серьезным недостатком. Например, если у человека отключат интернет или свет, он не сможет получить доступ к средствам.

Минусы электронных денег мы изучили. Но и преимуществ у них достаточно. Ведь сегодня пользователи все больше и больше работают с подобной интерпретацией средств.

Популярные кошельки в России

Наиболее известные интернет кошельки в России работают по схожему принципу. Однако у каждой платежной системы есть свои отличительные особенности.

Яндекс.Деньги

Платежная система была создана компаниями PayCash и Яндекс в 2002 году. Сервис разрабатывался для россиян, поэтому единственная валюта счета – рубли. Кошелек позволяет оплачивать различные услуги и кредиты в онлайн режиме по всему миру. Для создания аккаунта используется почта Яндекс. Для расширения возможностей и увеличения лимитов пользователю необходимо пройти процедуру идентификации.

Преимущества:

- интуитивно понятный интерфейс не вызывает затруднений даже у тех пользователей, кто впервые завел интернет кошелек;

- низкая комиссия за перевод другому пользователю – 0,5%;

- высокие лимиты для хранения средств и совершения расходных операций после прохождения идентификации владельца;

- круглосуточная служба поддержки клиентов.

К минусам можно отнести возможность открытия счета только в рублях. Привязать счет в иностранной валюте невозможно.

Webmoney

Кошелек позволяет одновременно работать с рублями и иностранной валютой. Сервис существует с 1998 года и признан лучшей системой для работы с заказчиками из других стран. WebMoney предлагает 5 видов аттестатов для пользователей. Чем выше уровень, тем шире круг доступных операций и лимитов. Платежная система разработала несколько приложений для компьютеров и мобильных устройств, управлять своим счетом теперь можно через аккаунт социальной сети.

Достоинства:

- мультивалютный кошелек позволяет проводить операции как в рублях, так и в иностранной валюте;

- распространенность системы WebMoney позволяет без труда переводить средства другим пользователям;

- высокая степень безопасности совершаемых платежей минимизирует риски мошеннических атак и афер.

Недостатки:

- Частая блокировка кошельков при сомнительных операциях. При этом доступ к средствам блокируется не только отправителю, но и получателю до выяснения причин.

- Невысокий уровень популярности кошелька за рубежом. Пополнить баланс или вывести средства при посещении иностранного государства проблематично.

QIWI

Интернет кошелек привязывается к номеру мобильного телефона, что упрощает процесс управления собственными средствами. Поддерживается работа с:

- рублями;

- долларами;

- евро;

- казахстанскими тенге.

Преимущества кошелька QIWI:

- Легко пополнить баланс. Платежные терминалы QIWI присутствуют в крупных торговых центрах, магазинах, остановочных павильонах.

- Низкая комиссия при выводе средств: 2% — на карту, 1,6% — на счет.

- Переводы другим пользователям системы QIWI бесплатны.

- К кошельку можно заказать специальную карту VISA и совершать платежи без комиссий.

Несмотря на ряд достоинств, не все интернет магазины и сервисы работают с QIWI кошельком.

PayPal

Кошелек международной платежной системы позволит совершать операции по всему миру без ограничений. В России она еще не так популярна, но пользователи, которые работают с иностранными заказчиками, оценили удобство сервиса. PayPal работает в 203 странах мира. При создании кошелька счет открывается в национальной валюте. Далее пользователь может привязать еще один счет в иностранной валюте на выбор.

Преимущества:

- широкая известность платежной системы позволит беспрепятственно оплачивать услуги и товары, находясь в заграничных поездках;

- переводы между пользователями одной страны бесплатны;

- за международные переводы удерживается от 0,4% — альтернативный вариант системам денежных переводов, где комиссия выше в несколько раз.

Если интернет-кошелек нужен для получения выплат за выполненную работу в сфере фриланса, многие биржи не работают с PayPal, поэтому придется заводить кошелек другой системы.

Яндекс.Деньги

Платежная платформа была разработана в 2002 году компанией Яндекс. Система специально рассчитывалась для населения Российской Федерации и единственной валютой на счетах являются рубли. Кошелек помогает платить за кредиты и услуги через интернет по всему миру, пополнять и снимать деньги. Для создания аккаунта пользователь должен зарегистрироваться на почте Яндекс. Увеличение лимитов и расширение возможностей при работе с платежной системой происходит после идентификации владельца.

К качествам Яндекс.Деньги относят:

- легкую регистрацию и управление интернет-кошельком – работа с системой не вызывает затруднений даже у новичков, решивших впервые завести электронный счет;

- низкую комиссию за перечисление денежных средств от одного пользователя к другому – 0,5%;

- круглосуточную работу технической поддержки для клиентов;

- повышенные лимиты хранения денег и совершения операций – после окончания идентификации владельца аккаунта.

Способы оплаты дебетовыми картами для электронных денег [ править ]

Многие розничные торговцы предоставляют возможность оплаты картой или электронными деньгами, поскольку обе платежные системы включают гарантию оплаты. Система электронного прямого дебета (EDD) не дает такой гарантии и, таким образом, подвергает розничного продавца риску неисполнения обязательств.

- В 2005 году 13,1% всех платежей в Германии было совершено с использованием электронных денег (платежи включали ввод ПИН-кода). В 2009 году процент платежей с использованием электронных денег вырос до 19,4%; выплаты составили 71 миллиард евро.

- Для платежей также можно использовать карту электронного кошелька или Geldkarte . При годовом обороте в 0,1 миллиарда евро его рыночная доля составляет менее 0,04%.

- ELV ( Elektronisches Lastschriftverfahren , процедура электронного дебетового извещения ) онлайн или офлайн. 12% товарооборота 2005 года было обработано этим методом. Доля рынка в 2009 году составила 12,2%, или 45 миллиардов евро. Технология была представлена в 1984 году. При использовании ELV онлайн(также называемый OLV) каждый онлайн-платеж проверяется по кредитному рейтингу и общенациональному черному списку. Когда ELV происходит в автономном режиме, нет ни телефонной линии, ни проверки. Это самый недорогой способ для розничных торговцев. Все процедуры считывают только номер счета, код банка и номер карты с магнитной полосы или чипа. В отличие от метода электронных денег, клиент разрешает прямой вывод своей подписью.

- POZ ( Point of Sale ohne Zahlungsgarantie , точка продаж без гарантии оплаты). В отличие от процедур OLV и ELV, которые используются в розничной торговле, процедура POZ использовалась ZKA ( Zentraler Kreditausschuss , Центральный кредитный комитет Германии) с момента его введения в 1994 году до его отмены 31 декабря 2006 года.

Как пользоваться

Основной сферой применения электронных денег считаются

расчеты между предприятиями, общественными организациями, частными лицами.

Платежи осуществляются мгновенно за счет современных цифровых технологий. Этим

электронная платежная система отличается от банковских операций, которые могут

длиться несколько часов или 3-5 дней.

Существует несколько способов пользования виртуальной валютой:

Платежи – считаются основным способом применения, с их

помощью происходит расчет за товары, услуги или выполненные заказы. С

электронного кошелька перевод поступает на другой ЭК, банковскую карточку,

счета частных и юридических лиц. Платежи можно делать в любое время суток:

- При приобретении товаров;

- Оплате коммунальных счетов, штрафов ГИБДД, налогов;

- Пополнении баланса оператору сотовой связи или интернет-провайдеру;

- Переводах на благотворительность.

Транзакции отслеживаются, в истории операций сохраняется информация

о дате, времени перевода. После выполнения оплаты на электронную почту

поступает чек – его сохраняют до подтверждения прихода денежных средств, он

служит доказательством проведенной операции.

Терминал или банкомат – относится к популярным средствам

использования виртуальной валюты. Через них можно оплатить покупку, пополнить

счет, получить наличные деньги.

Кредиты – оплату, проведенную при помощи с кредитных

карточек, можно погашать электронными деньгами.

Банковский счет или карточки – электронные деньги переводят

на карту, потом с ее помощью снимают наличные в банкомате, проводят расчеты за

покупки.

Электронную валюту можно отправить при помощи международных

платежных сервисов как банковский перевод. После прихода пользователь может

забрать их в отделении. Способ требует больше времени и используется при

невозможности получить наличные другим методом.

Явные преимущества электронных денег

Люди еще не привыкли к мысли о том, что можно пополнить кредитную или дебетовую карту банка, использовать деньги, внесенные на счет по своему желанию в любой точке мира. Для них отсутствие кошелька в сумке является катастрофой. Что лучше электронные или бумажные деньги, каждый решает сам, однако цифровую валюту можно носить всегда при себе, денег можно на нее положить в достаточном количестве, однако по толщине она будет равняться пластиковой карте и имеет столь ничтожную массу, что не создаст неудобств при транспортировке.

Ни один человек не защищен от кражи денежных средств: на улице орудуют хулиганы, в Интернете – хакеры. И риск стать уязвимым как в первом, так и во втором случае абсолютно одинаков. В нынешний век Интернет есть практически у каждого человека. Как известно, он предназначен не только для общения и игр, с его помощью можно зарабатывать неплохие деньги, переводить валюту родственникам и совершать походы в онлайн-магазины. В нужный момент их можно вывести и использовать в материальном воплощении.

Электронные или бумажные деньги, какая валюта меньше подвержена риску стать навсегда потерянной? Как уже упоминалось, шансы на риск примерно одинаковы. Деньги можно потерять и иным способом, например, при обесценивании валюты страны.

Где хранить электронную валюту? Для этого разработаны специальные ресурсы, которые называются цифровыми кошельками. Чтобы создать такой бумажник, нужно пройти этап регистрации на конкретном ресурсе в виртуальной сети. Процедура довольна простая и не отнимает более 10 минут. Напрашивается вопрос: «Насколько безопасны эти кошельки, и чем электронные деньги отличаются от бумажных или металлических аналогов?».

Существует несколько видов виртуальных портмоне. Если его установить на жесткий диск компьютера, то ответственность за безопасность возлагается на владельца бумажника, если же клиент выбирает работу в ресурсе «онлайн», в этом случае за сохранность средств отвечает разработчик сервиса.

Минимальные комиссионные сборы, скорость совершения транзакции, безопасность исполнения переводов можно отнести к достоинствам виртуальной валюты. Комиссия при переводах цифровых средств в редких случаях достигает 2% по сравнению с совершением платежей наличными деньгами через банковские учреждения, у которых сборы достаточно велики. Что лучше электронные или бумажные деньги? Наверняка, каждый читатель уже сделал свой вывод.

Цифровая валюта имеет явные преимущества. Сравним, подконтрольны ли государственным органам электронные или бумажные деньги? Над всей мировой финансовой системой есть управляющие органы, в том числе и банки высшего уровня, которые следят за поведением валюты на рынке. Бумажные деньги зависят от ВВП (ранее они соответствовали золотому запасу определенной страны)

Если перевести внимание на криптовалюту Биткоин, то удивление вызывает отсутствие механизма централизованного контроля и управления со стороны государственных органов

Государство не контролирует цифровые деньги и не может влиять на их курс стоимости. Несомненно, власти ищут подход к электронным средствам, но подобраться к ним не могут. Дело в том что у этой валюты уже есть своя система блокчэйн, которая занимается распределением баз данных. Чем электронные деньги выгодно отличаются от бумажных? – это финансовая свобода владельцев криптосбережений. Суть работы блокчэйн состоит в формировании цепочки из блоков, они, в свою очередь, формируют узлы. Так накапливается информация обо всех произведенных расчетах в виртуальной сети. Примечательно, что все денежные операции производятся приватно. Правительство не может заблокировать счет клиента ввиду того, что имена всех участников строго конфиденциальны.

Накопление и инвестирование, конвертирование в иную валюту, возможность заработка, совершение переводов в любую страну мира объединяет оба вида рассматриваемых валют. Однако отличия также существуют. Так что же лучше: электронные или бумажные деньги, каждый должен выбрать для себя сам. Однозначно, за виртуальными средствами – будущее. Сторонники таких денег верят, что они способны построить совершенно новую экономику.

Функционирование оператора электронных денег

Ввод средств

Ввод средств может быть осуществлен различными способами, набор которых зависит от возможностей конкретной системы электронных денег. Наиболее распространенные способы таковы:

- Покупка и инициирование карты экспресс-оплаты (КЭО). В некоторых системах, таких как Rapida, карта может быть инициирована в виде отдельного электронного кошелька, или может быть использована для пополнения существующего электронного кошелька. Карта может быть инициирована при помощи различных интерфейсов.

- Внесение наличных средств при помощи автоматов приема наличных, оплаты в кассах торговых точек или пунктов приема наличных платежей. При внесение средств указывается идентификатор электронного кошелька.

- Банковский перевод на расчетный счет оператора электронных денег. Один из наиболее дорогих способов зачисления при небольшой сумме, т.к. банки, как правило, взимают фиксированную комиссию. Это и один из наиболее дешёвых способов, т.к. при внесении крупной суммы комиссия банка минимальна.

- Оплата ]. Эта операция может быть произведена через телебанк, через банкоматы, через сервисы, предоставляемые непосредственно платежной системой, а также при помощи внешних сервисов.

- Конвертация средств из другого оператора электронных денег.

Вывод средств

Вывод средств также может быть осуществлен различными способами:

- Получение наличных в кассе оператора системы или в пункте выдачи наличных средств.

- Почтовый перевод на имя, указанное владельцем электронного кошелька.

- Банковский перевод на указанный счет.

- Пополнение счета кредитной карты при помощи электронных денег.

- Конвертация в электронные деньги других операторов.

Обычно за вывод средств берется определенная комиссия. Существуют также лимиты на размер выводимых сумм.

Внутренние переводы

Одна из основных функций любого оператора электронных денег – осуществлять возможность безналичных переводов между участниками системы, заменяя наличные расчеты. Есть несколько способов осуществления внутренних переводов:

- Прямой перевод средств на указанный электронный кошелек. Это наиболее распространенный способ осуществления внутренних платежей.

- Эмиссия электронного чека на определенную сумму, и передача этого чека получателю палатежа. Чек может быть передан любым способом, в том числе и лично. Получатель использует чек для пополнения собственного электронного кошелька. Этот способ может быть удобен в том случае, если расчет происходит на месте, в процессе передачи какого-то товара или услуги. А также в том случае, если плательщик или получатель по каким-то причинам хотят скрыть идентификаторы своих электронных кошельков.

Оператор электронных денег может предоставлять различные механизмы гарантии или страхования перевода, отзыва платежа, идентификации.

Электронный кошелек

В отличие от обычных безналичных денег, электронные деньги существуют только в рамках платежной системы эмитента, и не могут быть переведены в другие системы в неизменном виде. Это ограничение существенно упрощает создание и поддержку систем электронных денег, что приводит к очень большому снижению стоимости транзакций, так как все транзакции происходят внутри системы.

![Топ-11 бесплатных курсов по чешскому языку [2021] для начинающих с нуля](https://rabota-za-granicej.ru/wp-content/uploads/0/4/7/047ade69b1c3a71a4a072d717db2470b.jpeg)