Как заработать на немецких акциях

Получение дивидендов

Главное преимущество ― постоянный доход. Достаточно вложиться один раз, и до конца жизни будете получать прибыль. Однако она не фиксированная. Компания распределяет свою месячную прибыль между всеми акционерами в определенных долях. Если у вас малый процент ценных бумаг, то денег получите немного.

Инвестирование

Плюс ― за несколько лет цена акции может очень сильно вырасти в цене. Хранить свои деньги в ценных бумагах правильнее, чем в нестабильной валюте. Однако риски тоже высоки: если передержать документ у себя, можно остаться с носом и парой рублей в кармане.

Трейдинг

Преимущество быстрой торговли ― моментальная прибыль. Не нужно ждать годами, опасаясь, что бумага в обороте сильно подешевеет. Однако в долгосрочной перспективе можно потерять огромные деньги. Кроме того, трейдинг требует огромных временных вложений.

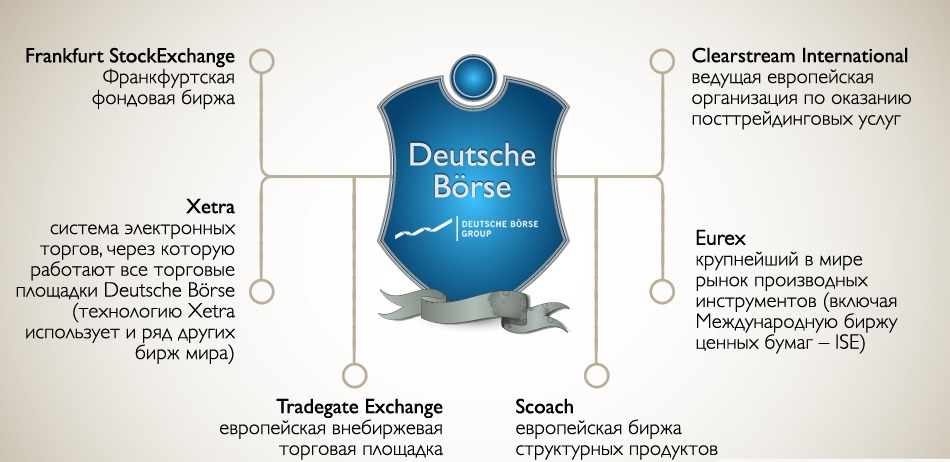

Deutsche Börse

Ее я просто не смог обойти стороной. Deutsche Börse (ETR: DB1) — это один из крупнейших финансовых конгломератов в мире, работающих в формате биржевой организации. Я в этом бизнесе ни в зуб ногой, поэтому буду опираться на графики и бизнес-показатели.

Основные рынки DB:

- Европа;

- США;

- Азиатско-Тихоокеанский регион.

Чем занимается Deutsche Börse? В основном листингом бизнеса на биржах и посредничает с инвестициями. Основные направления:

- деривативы;

- сырьевые товары;

- иностранная валюта;

- ценные бумаги.

Кроме этого, промышляет доверительным управлением, аналитикой, а также спекулирует производными на сырье (газ) и валюту от своего имени. А еще:

- предлагает услуги по хранению и учету ценных бумаг;

- держит свой инвестиционный фонд;

- кредитует других инвесторов;

- разрабатывает советники, сигналы и программное обеспечение для управления инвестпортфелем и анализа рисков.

В общем, масштаб, я надеюсь, вы заценили.

Котировки Deutsche Börse выглядят так.

Вам, наверное, тоже бросилось в глаза, насколько цена акций коррелирует с общей рыночной ситуацией. Стабильный рост и отчетливое падение на фоне первой и второй волн коронакризиса.

Вполне типично для финансовых рынков. Стоит ли брать прямо сейчас? А вот это вопрос. Выглядит так, будто падение уже окончилось, но я думаю, что дно не пройдено.

Как говорится в классике, зима близко, и это будет зима без антиковидной вакцины, с неважной эпидемиологической ситуацией и нетвердой экономикой. Так что Deutsche Börse покупать надо, но только когда трендовый разворот станет отчетливым. Риск падения котировок частично компенсируется дивидендами, которые компания исправно платит в размере 2 % от прибыли с небольшим, и выручка у нее растет

Риск падения котировок частично компенсируется дивидендами, которые компания исправно платит в размере 2 % от прибыли с небольшим, и выручка у нее растет

Так что Deutsche Börse покупать надо, но только когда трендовый разворот станет отчетливым. Риск падения котировок частично компенсируется дивидендами, которые компания исправно платит в размере 2 % от прибыли с небольшим, и выручка у нее растет.

Короче, смотрите сами. Zacks покупать пока не советует — говорит, что лучше удерживать, но ни в коем случае не продавать.

История

Истоки Франкфуртской фондовой биржи восходят к средневековым торговым ярмаркам 11 века. К 16 веку Франкфурт превратился в богатый и оживленный город с экономикой, основанной на торговле и финансовых услугах.

В 1585 г. была основана биржа для открытия фиксированной валюта обменные курсы, который считается «рождением» фондовой биржи. В течение следующих столетий Франкфурт превратился в одну из первых фондовых бирж в мире – рядом с Лондон и Париж. Банкиры любить Майер Амшель Ротшильд и Макс Варбург оказал существенное влияние на финансовую торговлю Франкфурта.

В 1879 году Франкфуртская фондовая биржа переехала в новое здание на Börsenplatz. В течение последней трети XIX века Франкфурт был крупным финансовым центром в Атлантическом мире.

И только в 1949 г. Вторая Мировая Война что Франкфуртская фондовая биржа, наконец, стала ведущей фондовая биржа в Германия с соответственно поступающими национальными и международными инвестициями.

Площадка Франкфуртской фондовой биржи

В 1990-е годы Франкфуртская фондовая биржа также была биржей для Neuer Markt (Немецкий для Новый рынок) как часть мирового бума доткомов.

В 1993 г. Frankfurter Wertpapierbörse (Франкфуртская фондовая биржа) стала Deutsche Börse AG, управляющей бизнесом на бирже.

С начала 1960-х годов Франкфуртская фондовая биржа воспользовалась преимуществами ближайшего Бундесбанк который эффективно определял финансовую политику в Европе до введения евро в 2002 году. С тех пор биржа получает прибыль от присутствия Европейский центральный банк во Франкфурте.

В 2002 и 2004 гг. Deutsche Börse вел переговоры о захвате Лондонская фондовая биржа, которые были оборваны в 2005 году. Еще одно предложение о слиянии было заблокировано Европейской комиссией в 2017 году.

Следующий график описывает консолидацию через слияние и поглощение среди биржи в Европейский Союз, которое произошло с 1990-е в ответ на финансовый гармонизация и либерализация. Текущие, независимые (материнские) биржевые компании показаны цветом.

| Intercontinental Exchange, Inc. | ||||||||||||||||||||||||||||||||||||||||||||||||

| Нью-Йоркская фондовая биржа, Inc. | NYSE Euronext, Inc. | |||||||||||||||||||||||||||||||||||||||||||||||

| Лондонский рынок торгуемых опционов | Лондонская международная биржа финансовых фьючерсов и опционов | Euronext N.V. | ||||||||||||||||||||||||||||||||||||||||||||||

| Лондонская международная биржа финансовых фьючерсов | ||||||||||||||||||||||||||||||||||||||||||||||||

| Помещения для коммерческой продажи в Лондоне | Лондонская товарная биржа | |||||||||||||||||||||||||||||||||||||||||||||||

| Amsterdam Exchanges N.V. (Амстердамская биржа) | Euronext N.V. | |||||||||||||||||||||||||||||||||||||||||||||||

| Bourse de Valeurs Mobilières de Bruxelles S.A. (Брюссельская биржа) | ||||||||||||||||||||||||||||||||||||||||||||||||

| Société des Bourses Françaises S.A. (Парижская биржа) | ||||||||||||||||||||||||||||||||||||||||||||||||

| Bolsa de Valores de Lisboa e Porto (Лиссабонская биржа) | ||||||||||||||||||||||||||||||||||||||||||||||||

| Ирландская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Фондовая биржа Осло | Осло Борс Холдинг АСА | Осло Борс VPS Holding ASA | ||||||||||||||||||||||||||||||||||||||||||||||

| Вердипапирцентрален | Verdipapirsentralen ASA | |||||||||||||||||||||||||||||||||||||||||||||||

| Вице-президент по ценным бумагам A / S | ||||||||||||||||||||||||||||||||||||||||||||||||

| Borsa Italiana S.p.A. (Итальянская биржа) | Лондонская фондовая биржа Group plc | |||||||||||||||||||||||||||||||||||||||||||||||

| Лондонская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Statnett Marked AS | Nord Pool Spot AS | Nord Pool AS | ||||||||||||||||||||||||||||||||||||||||||||||

| Nord Pool ASA | ||||||||||||||||||||||||||||||||||||||||||||||||

| Национальная ассоциация дилеров по ценным бумагам, Inc. (NASD) | NASDAQ | NASDAQ OMX Group, Inc. | Nasdaq, Inc. | |||||||||||||||||||||||||||||||||||||||||||||

| Стокгольмская фондовая биржа | OM AB | OM HEX AB | OMX AB | |||||||||||||||||||||||||||||||||||||||||||||

| Хельсинкская фондовая биржа | Helsinki Exchanges Group Plc | |||||||||||||||||||||||||||||||||||||||||||||||

| Таллиннская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Рижская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Вильнюсская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Копенгагенская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Исландская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Армянская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| SIX Swiss Exchange AG | ||||||||||||||||||||||||||||||||||||||||||||||||

| Bolsas y Mercados Españoles, Sociedad Holding de Mercados y Sistemas Financieros, S.A. (Испанские биржи) | ||||||||||||||||||||||||||||||||||||||||||||||||

| Будапештская фондовая биржа | Будапештская фондовая биржа | |||||||||||||||||||||||||||||||||||||||||||||||

| Wiener Börse AG (Венская фондовая биржа) | Фондовая биржа Центральной и Восточной Европы Group AG | Венская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||

| Burza cenných papír Praha, a.s. (Пражская фондовая биржа) | ||||||||||||||||||||||||||||||||||||||||||||||||

| Люблянская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Загребская фондовая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Frankfurter Wertpapierbörse AG (Франкфуртская фондовая биржа) | Deutsche Börse AG (Немецкая биржа) | |||||||||||||||||||||||||||||||||||||||||||||||

| Centrale de Livraison de Valeurs Mobilières | Cedel International | |||||||||||||||||||||||||||||||||||||||||||||||

| Европейская энергетическая биржа | ||||||||||||||||||||||||||||||||||||||||||||||||

| Eurex Exchange | ||||||||||||||||||||||||||||||||||||||||||||||||

| STOXX | ||||||||||||||||||||||||||||||||||||||||||||||||

| 1585 | 1602 | 1625 | 1698 | 1724 | 1769 | 1771 | 1792 | 1799 | 1801 | 1808 | 1818 | 1831 | 1863 | 1864 | 1912 | 1954 | 1970 | 1971 | 1978 | 1979 | 1980 | 1985 | 1989 | 1991 | 1993 | 1995 | 1996 | 1998 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2018 | 2019 | 2020 | 2021 |

Как же нам получить доступ к этим отчётам?

NON-COMMERCIAL – это крупные спекулянты. То есть банки или инвестиционные фонды. А также отдельные личности с большими капиталами. Здесь можно увидеть количество длинных и коротких позиций, а также spreads .

Spreads – это противоположные позиции, открытые у одного и того же игрока. К примеру, на покупку и продажу одновременно. Возможно, это часть какой-то сложной стратегии , так как у фьючерсов разные даты экспирации. Возможно, ещё что-то. Нас это особо не интересует. Но данные такие предоставляются.

COMMERCIAL – это данные по хеджерам. Данные по коммерческим представителям на рынке, которые торгуют не для того, чтобы как-то спекулятивно заработать денег, а в собственных интересах. То есть какие-то большие компании.

Например, какой-то компании невыгоден рост цен на какое-либо сырьё, которое требуется для производства их продукта. И они, соответственно, скупают сырьё или валюту заранее, чтобы в случае, если цена вырастет, иметь поставку для своего товара и не переплачивать. Проще говоря, коммерческие игроки не играют на рынке для того, чтобы получить прибыль от изменения цен, а действуют в своих интересах.

Для того, чтобы попасть в данную категорию, нужно подавать специальное заявление в комиссию по фьючерсным рынкам. И только после этого вас смогут принять. Но в последнее время под эту категорию подходят не только крупные коммерческие организации, но и, к примеру, своп -дилеры в банках.

TOTAL – сумма длинных и коротких позиций крупных игроков и коммерческих хеджеров. Для каждой позиции идёт разделение на Long и Short, то есть на количество длинных и коротких. В этом отчёте очень много информации, которая нам не нужна. Тут есть различные продукты и товары. Мы же интересуемся валютой , поэтому нужно пролистать отчёт вниз до валют.

Также у нас есть данные CHANGES FROM.

Если говорить проще, то открытый интерес – это количество денег в рынке.

Фондовый рынок Италии

Borsa Italiana – итальянская биржа занимает 14 место в строчке по числу капитализации. На бирже в ходу государственные облигации. Вся биржа подчинена министерству финансов. Операции по купле продаже не имеют срока. Все акции именные. Значение биржи в международном плане – минимально.

Особенности фондового рынка Италии

Главная особенность биржи – полный контроль со стороны государства.

Общие особенности европейских фондовых бирж

- Главная особенность всех бирж – это абсолютно разная система управления на всех биржах. Если часть бирж управляется государством, то, как правило, большая часть акций принадлежит именно государству, и выкупить их не представляется возможным. Если управление биржами принадлежит частному лицу, то покупать и продавать может любая компания, но при этом государство никак не вмешивается в дела биржи.

- Часть бирж, в большинство своем подвластных государству, создавались с целью ремиссии собственного капитала, при этом роль их в международном масштабе мала, но и риски – минимальны.

- Существует часть бирж, которые совершенно никоим образом не влияют на экономику страны, так как существуют автономно, как, например, биржи в Швейцарии.

Интересные факты

- Некоторые из российских звезд, такие как: Алла Пугачева, Филипп Киркоров, Ксения Собчак, Николай Басков, все свои свободные деньги инвестируют в европейские биржи, что приносит им солидный пассивный доход и позволяет покупать предметы роскоши в виде шикарных загородных домов, яхт, вилл, дорогих автомобилях и т.д.

- На европейских биржах можно купить акции таких знаменитых фирм как: Ауди, БМВ, Фольксваген, Мерседес, или разработчиков игры GTA и др.

Обмен валюты в Германии

Обмен валюты в Германии можно произвести в обменных пунктах (Wechselstube), которые рассчитывают операцию по официальному курсу, добавляя свою комиссию.

Из-за того, что обменные пункты в городах Германии встречаются достаточноредко, а комиссия может быть ощутимой (до 15 % от общей суммы),крайне рекомендуется менять евро у себя в стране.

Для обмена валюты в Германии требуется предъявить паспорт.

Банки в Германии занимаются обменом валюты в основном при наличии счета в данном банке. Исключением являет банк Reisebank , который специализируется на операциях по обмену валюты (меняет около 150 разновидностей денежных единиц). Его многочисленные пункты (автоматические) можно найти во многих аэропортах и на крупных вокзалах страны.

Как же всё это анализировать?

Стоит обращать внимание на ситуацию в целом. То есть наблюдать за хеджерами (Commercials) и крупными спекулянтами (Large Speculations), а также за мелкими спекулянтами

Прежде всего, хочу вас предупредить, что использование индекса СОТ, как отдельной системы, – неправильно.

Если исходить только из отчётов СОТ, то вы вряд ли сможете торговать прибыльно, основываясь исключительно на этой информации. Бывает, что сигналы ложные, а вам придётся торговать на недельных графиках . Чтобы это распознать, требуется очень недюжинная подготовка и опыт. Плюс фактор времени. Вам придётся очень долгое время держать позицию и использовать огромные стоп-лоссы .

Поэтому я советую использовать отчёты СОТ, как фильтр к вашей системе. То есть оценивать ситуацию с помощью технического анализа , а проверять сделки и общее состояние рынка по отчётам СОТ. При этом нужно использовать всю информацию, не только какую-то отдельную группу трейдеров

И еще обращать внимание на открытый интерес, то есть на сколько разогрет рынок

Открытый интерес находится в нижней части графика в виде гистограммы. Напоминаю, что OpenInterest– это количество денег на рынке. Посмотрим на примере, что происходило на рынке

Обращаю ваше внимание на точки, когда открытый интерес находится в критических положениях. То есть либо он очень низкий, либо высокий

Насколько высокий и насколько низкий, мы можем определить, только глядя, в целом, на график

В этих точках мы обращаем внимание на то, что делают остальные группы спекулянтов. А именно крупные хеджеры (Commercials) и мелкие игроки (Small Speculations)

Как видно из картинки выше, низкий Открытый Интерес похож на флэт , отсутствие ликвидности не позволяет никому из участников, регистрируемых в COT, набрать большие позиции по евро.

Дальше график показывает, что ситуация низких объемов по фьючерсам и опционам была “затишьем перед бурей”. Референдум Брексит , выборы в США , разворот политики ФРС вызвали сильные движения на Форекс, что выразилось в активных трендах и росте ликвидности.

Критически высокий открытый интерес означает, что рынок перегрет. Позиции хеджеров (Commercials) внизу. Позиции крупных (Large Speculations) и мелких трейдеров (Small Speculations) на пике покупок. Что здесь может произойти? Мелких спекулянтов можно легко пустить “под нож”. Крупные спекулянты, скорее всего, будут фиксировать прибыль , продавая свои позиции мелким спекулянтам, которые их охотно купят. Денег слишком много, потенциал для роста, в данный момент, исчерпан.

Падение евро не заставляет себя ждать: мелкие спекулянты (Small Speculations), как всегда, не угадали движение, крупные игроки и хеджеры “обмениваются” объемами , кривые индикатора идут навстречу друг другу, часть позиций выходит в кэш, что отражается на падении Открытого Интереса.

Позиции хеджеров (Commercials) и спекулянтов (Large Speculations) тоже можно использовать, как сигналы перекупленности или перепроданности. Минимальные и максимальные значения набранных объемов фьючерсов часто совпадают с аномальным взлетом или спадом Открытого Интереса.

Как видно из рисунка ниже, они точно предсказывают переломы (развороты) курса валютной пары.

Главное, запомнить правило: крупные спекулянты (Large Speculations) всегда наращивают длинные позиции по тренду курса пары. Хеджеры всегда идут против тренда. Мелкие трейдеры почти всегда жертвы — они часто ошибаются, но кривая индикатора должна торговаться по системе против толпы , поэтому иногда они могут быть весьма полезны. На этом всё.

Как узнать позиции крупных игроков?

Один из способов – это отчёты СОТ, которые предоставляет U.S. CFTC.

U.S. CFTC – организация, которая следит за тем, чтобы не было правонарушений в торговле на фьючерсном рынке. И этой организации отчитываются все крупные игроки на фьючерсном рынке. В свою очередь, эта комиссия выкладывает в свободный доступ отчёты, которые называются «Commitments of Traders». Мы можем просто зайти к ним на сайт и просмотреть эти отчёты без каких-либо препятствий. Это свободная информация в свободном доступе. Естественное — эти отчёты с фьючерсного рынка. А фьючерсный рынок – это далеко не все игроки на валютном рынке. Но даже из этих данных мы сможем сделать вполне значимые выводы.

Листинг

Далеко

не каждая ценная бумага может являться предметом биржевой торговли. На фондовой

бирже торгуют лучшими ценными бумагами лучших эмитентов. Листинг –

регламентированная фондовой биржей или другим организатором рынка процедура

отбора и допуска ценных бумаг к торгам.

Процедура

листинга (для первого и второго уровней) должна включать следующие этапы:

1)предварительный

(выработка требований, предъявляемые эмитенту и его ценным бумагам)

2)экспертиза

(суть в том, что биржа собственными силами проводит рейтинг как ценных бумаг

так и их эмитента)

3)соглашение

о листинге (соглашением о листиге определяются обязанности сторон: заявителя и

биржи)

4)поддержание

листинга (выполнение сторонами установленных обязательств и уплата заявителя

установленных взносов)

5)делистинг

(исключение ценных бумаг из котировального листа биржи)

Каждая

биржа предъявляет собственные требования к ценным бумагам, включаемым в

листинг, однако общие принципы везде одинаковы. Предъявляются требования к

величине эмитента, его рентабельности (он должен быть прибыльным), к количеству

выпущенных ценных бумаг (относится к акциям), находящимся у широкого круга

инвесторов, истории существования эмитента. Эмитент, чьи ценные бумаги получают

листинг, обязуется регулярно предоставлять отчеты о своей деятельности, а также

сообщать на биржу о всех событиях, способных повлиять на цену его ценных бумаг.

Наиболее

жесткие требования листинга – на Нью-Йоркской фондовой бирже. Они едины для

всех эмитентов. На многих европейских биржах, в том числе в России, существует понятие

параллельного рынка (второй, третий, свободный и т.п.). Его образуют ценные

бумаги менее “качественных” эмитентов. К таким бумагам также предъявляются

определенные требования, но значительно более низкие. Это как бы листинг более

низкого уровня (в США, повторим, этого нет). В Европе существует также понятие

просто “доступа в торговую систему” биржи. Для примера приведем требования к

акциям эмитентов, существующие на Нью-йоркской фондовой бирже, в Российской

торговой системе и на Московской межбанковской валютной бирже.

Инициатива

в получении листинга исходит обычно от самого эмитента. За листинг вносится

единовременная и ежегодная плата. Эмитент может сам отказаться от поддержания

листинга – такое обычно случается в случае скупки акций одним акционером или

группой связанных акционеров, или биржа сама может исключить эмитента из

листинга, если он не выполняет ее требования или по своим показателям перестает

отвечать требованиям биржи. (делистинг).

Листинг

может быть получен на одной или на нескольких биржах. В последние несколько лет

в мире наблюдается тенденция получения листинга крупнейшими эмитентами на

нескольких зарубежных биржах. Так, акциями американских эмитентов торгуют на

биржах Великобритании, Германии, Франции, Японии и т.п., а акциями эмитентов из

этих стран – в США. Но при этом все же, в большинстве крупных стран, акциями

национальных эмитентов торгуют на национальном рынке. Исключение представляют

акции эмитентов малых стран Западной Европы: основной оборот приходится на

Лондонскую фондовую биржу. По итогам за 1998-1999 гг. оборот торговли

российскими акциями на зарубежных биржах (Лондон, Франкфурт и Берлин) превысил

оборот торговли на российских биржах.

Для

чего крупные компании стремятся получить листинг на фондовой бирже? Дело в том,

что это не только повышает известность фирмы. Главное – это облегчает в

дальнейшем размещение на рынке новых акций, т.е. привлечение нового капитала.

Однако листинг накладывает на компанию и обязательства, о которых говорилось

выше, а также сопровождается некоторыми расходами.

В

листинг российских бирж также входят наиболее крупные российские компании. В

силу специфики современной российской экономики более 90% капитализации и

оборота приходится всего на несколько компаний энергетического сектора:

Газпром, РАО ЕЭС, Лукойл. В России пока отсутствует стремление руководства

компаний получить листинг на бирже. Это связано, во- первых, с нежеланием

прибегать к выпуску акций из-за боязни потерять контроль над компанией,

во-вторых, боязнью инвесторов вкладывать свои средства в акции из-за их слабой

правовой защищенности, в-третьих, дивидендной политикой руководства российских

компаний, зачастую вообще не выплачивающих дивидендов, в-четвертых, плохим

финансовым положением многих российских компаний и их убыточностью.

Инвестирование в акции Германии

Процедура приобретения

Для покупки акций достаточно зайти на платформу eToro ― это одна из крупнейших сетей для онлайн-инвестирования. Перейдите на сайт, нажмите на «Финансовые рынки» и кликните по «Акции». Наберите в поисковой строке название компании, например, Siemens.

На вкладках просмотрите историю последних сделок и графики. После этого кликните на Trade. Во всплывающем окне укажите сумму сделки (от 50$) — можете просмотреть все данные о заказе.

Наиболее подходящий момент для приобретения акций

Лучший вариант ― купить ценные бумаги «в сезон». Как показывает практика, графики обычно растут в период с февраля по март. Если же речь идет о трейдинге, постарайтесь выловить тенденцию роста быстрее остальных. Лучше купить акции по самой низкой цене, а после пронаблюдать, как они резко возросли.

Как получить доступ к торговле на бирже

В России доступ к торговле на немецкой фондовой бирже можно получить практически через любого брокера (Открытие, Финам, Кит-Финанс, БКС и т.д.). Проблема тут состоит в том, что по российскому законодательству это может сделать только гражданин РФ, обладающий статусом квалифицированного инвестора (с более чем 6 млн. рублей на счету).

Также доступ можно получить и за границей: через зарубежную “дочку” российских брокеров Кит-Финанс (Эстония), Финам (Кипр и США) или иностранного брокера: IB, Exante, Captrader. В любом случае вам придется заплатить налог на дивиденды. При чем и в Германии и в России.

- Риком

- Кит

- Открытие

- CapTrader

- Exante

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию. Плюсы:

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию. Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- Работает с россиянами

- Наличие русскоязычной версии сайта

- Вменяемые комиссии

- Отсутствие платы за неактивность

- Страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Предостережение о бинарных опционах и Форексе

Обращаю ваше внимание, что под видом торговли биржевыми инструментами в Германии, в том числе акциями компаний, мошенники предлагают бинарные опционы. Будьте бдительны, они никакого отношения к рынку ценных бумаг не имеют

Это обычное казино. Также как акции не торгуются на форексе, поскольку это межбанковский рынок валют. Кроме того, он слабо регулируемый.

Доступ к акциям можно получить только через лицензированного брокера.

Принцип работы на бирже

Сегодня о том, в каком городе находится основная биржевая площадка Германии, знают все, кто так или иначе связан с фондовой биржей. Большой интерес она вызывает и у российских представителей бизнеса, ключевая стратегия которых направлена на выход на рынки Европы.

Но не стоит забывать, что размещение акций на FWB является процедурой дорогостоящей, сопряженной с большим риском в вопросах финансов. Более того, огромное влияние на работу биржи в целом оказывают директивы, принятые Евросоюзом. Ратификация в 2007 году большей части этих документов вызвала внедрение изменений в работу площадки в целом.

Для начала приведем немного справочной информации. К основным продуктам, которыми торгуют на площадке, относятся:

- валюта,

- облигации,

- ценные бумаги,

- фонды,

- криптовалюты,

- товары,

- гарантийные обязательства и сертификаты.

Практически 50 % компаний, которые заявлены в листинге франкфуртской биржи, являются иностранными. Вести здесь свою работу может абсолютно любой участник. Но для начала придется предоставить финансовые отчеты. Об этом говорится в правилах самой биржи и в законе о торговле ценными бумагами.

Основной фондовый индекс, работающий на бирже, – DAX. Он был создан в 1988 году и до сих пор удерживает лидирующую позицию. Рассчитывается он на основании котировок акций тридцати самых крупных компаний, составляющих листинг биржи. Но нельзя сбрасывать со счетов и другие индексы, активно применяемые в работе FWB:

- DAX30,

- DAXplus,

- DivDAX,

- CDax,

- MDax,

- LDax,

- TecDAX,

- SDax,

- VDAX.

Независимо от величины компании, участники могут попасть на один из двух рынков:

- Стандарт – подчиняется правилам Börse Group;

- Премиум – регулируется документами, принятыми в ЕС.

Сегодня Франкфурт как место расположения самой крупной биржи в Европе привлекает все больше иностранных эмитентов. Но чтобы стать игроком на бирже, необходимо выполнить ключевое условие – преобразовать свою компанию в публичное общество. То есть юридически предприятие должно иметь статус акционерного общества.

Следующее, что необходимо обеспечить, – прозрачность истории создания и развития компании, а также предоставить абсолютно доступную для общественности и отвечающую действительности бухгалтерскую документацию.

Дополнительно нужно предусмотреть бюджет для оплаты следующих услуг:

- Приведение документации в соответствие с европейскими стандартами.

- Реструктуризация предприятия согласно требованиям ЕС.

- Общение с консультантами биржи.

- Подготовка эмиссионного проспекта.

- Назначение стоимости акций.

Только после этого вошедшая на рынок компания получает возможность покупать и продавать активы. Кроме того, можно для получения дохода использовать бинарные опционы, которые позволяют получать фиксированную прибыль, заранее спрогнозировав рост цены на те или иные активы.

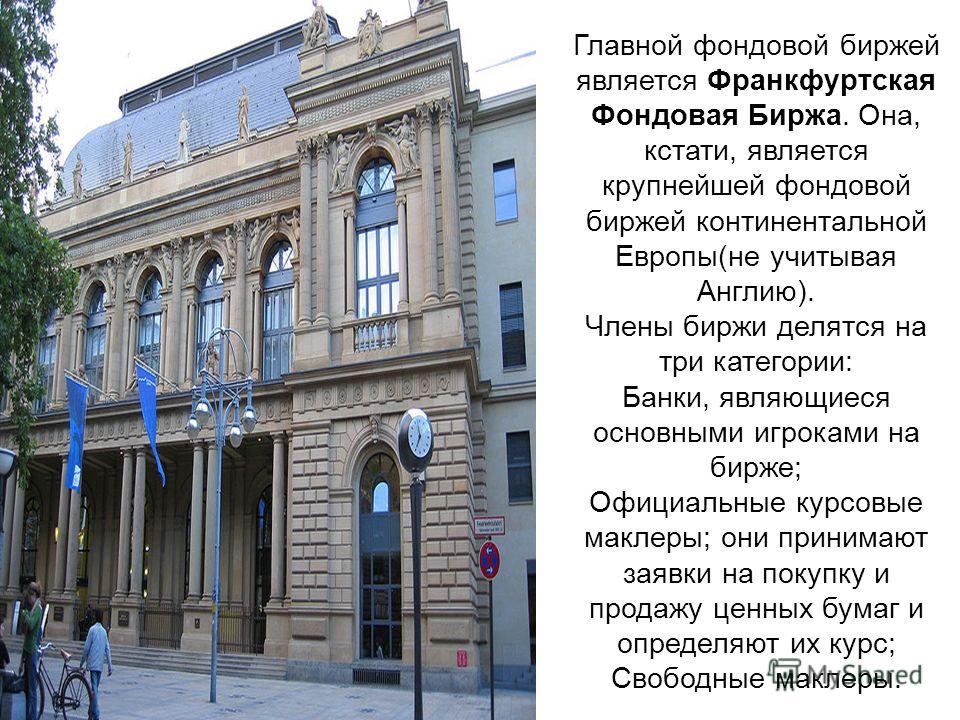

В целом схема работы на бирже несколько отличается от других площадок. Всех игроков можно разделить на три категории:

- банковские учреждения,

- официальные маклеры,

- трейдеры.

Банки устанавливают первоочередную стоимость операций по купле-продаже. Маклеры имеют отношение непосредственно к бирже. Они принимают заявки и выполняют их, взаимодействуют с Форекс. А вот трейдеры имеют наименьшие права и играют роль помощников при крупных игроках.

![Франкфуртская фондовая биржа содержание а также организация [ править ]](https://rabota-za-granicej.ru/wp-content/uploads/d/4/c/d4c034f226e7d8b4426b248f03b0cebd.jpeg)