Введение в обращение евро

В 1992 году в Маастрихте странами, входящими в Европейское экономическое общество (ЕЭС), был подписан договор о создании единого денежного и экономического пространства, который и привел к исчезновению буквы «Э», означавшей «экономический» из названия организации. Государства приняли решение о переходе на единую валюту – евро, и определили достаточно жесткие экономические требования к странам для ее введения.

Денежная единица Германии до введения евро по прежнему называлась маркой. Однако с 1999 года она утратила статус независимой валюты и подчинялась евро. Наличные марки в период между 1999 и 2002 годом постепенно изымались из оборота, успев, правда, за это время побывать основными валютами Косова и Черногории, собственные деньги которых к этому моменту окончательно обесценились.

Список необходимых документов

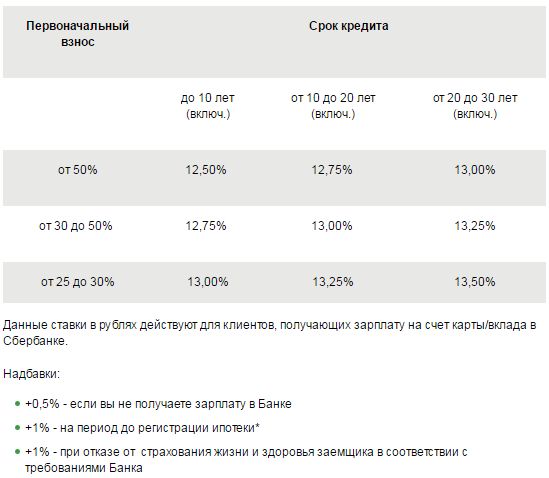

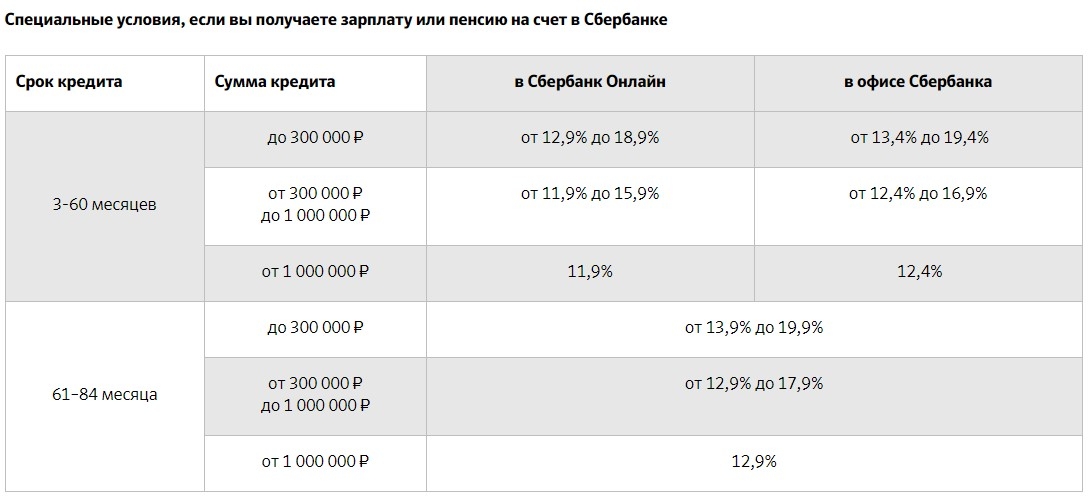

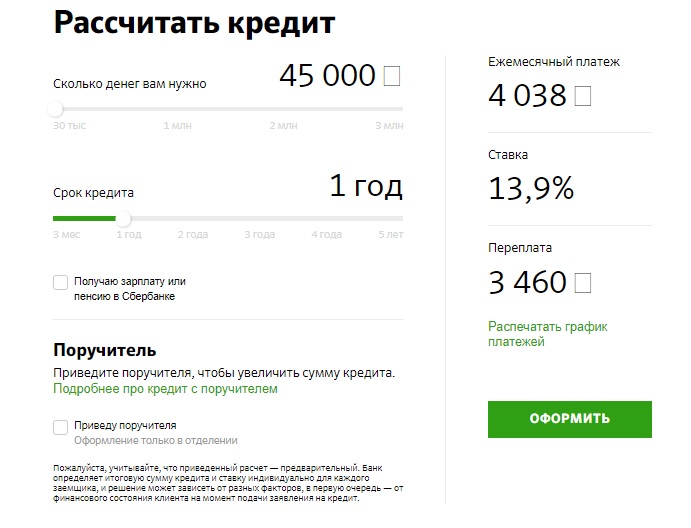

Примечательно, что для постоянных клиентов Сбербанка процедура подачи заявки на участие в госпрограмме поддержки ипотечного кредитования предельно упрощена.

Физические лица, которые получают заработную плату на банковскую пластиковую карту или индивидуальный счет в Сбербанке, должны предоставить при отправке заявления данные своего гражданского паспорта. Можно предъявить его при личном посещении ближайшего отделения организации.

При авторизации пользователя в сервисе ДомКлик с помощью Сбер ID заполнение анкеты происходит полностью в автоматическом режиме.

В качестве второго государственного документа для идентификации личности клиента банк может запросить:

- водительские права (независимо от категории);

- удостоверение, подтверждающее статус военнослужащего;

- удостоверения сотрудника, занимающего должность в федеральных органах власти;

- заграничный паспорт;

- военный билет;

- карточку СНИЛС.

Остальные категории заявителей, не входящие в список зарплатных клиентов банка, должны предоставить документы для подтверждения доходов:

- справка формы 2-НДФЛ;

- заверенная работодателем выписка из трудовой книжки;

- справка по форме Сбербанка.

Кроме того, подтвердить свою занятость и размер стабильного ежемесячного дохода клиент может путем предъявления карточки СНИЛС. Оператор Сбербанка самостоятельно потребует в ПФ выписку из лицевого счета заявителя.

В список обязательных документов входит анкета, которую заемщик заполняет при обращении в банковскую организацию.

Планируя принять участие в ипотеке с господдержкой, рекомендуется уточнить полный список всех необходимых документов для предъявления в Сбербанк. Нередко сотрудники организации могут запросить дополнительную документацию (справку о составе семьи, детские метрики).

При использовании в качестве залога любой недвижимости, уже имеющейся в собственности у заявителя, потребуются документы на право собственности на имущество.

Просрочки по выплатам кредита

О сроках уплаты и условиях просрочки указываются в договоре. Если у клиента возникли проблемы, то он обязан заранее предупредить учреждение, выдавшее кредит. В таком случае оно приостанавливает выплату основного долга, но ежемесячные проценты все равно необходимо будет выплачивать. В год допускается пропустить несколько выплат при предупреждении банка, но проценты все равно будут капать.

Если же о просрочке не было доложено, то данные попадут в SHUFA сроком до трех лет, что может в будущем повлиять на возможность взятия кредита в немецком банке. Также банк высылает уведомление на погашение просрочки с указанием штрафа. При игнорировании выплат организация, выдавшая кредит, обращается в суд.

Как правило, лучше вовремя платить по кредиту или договариваться с банком об отложении платежа, потому как в Германии нельзя оформить договоры на различные услуги, такие как телефон, интернет и прочее.

Отказ в выдаче визы

Для предотвращения нежелательного исхода рассмотрения запроса на визу необходимо учитывать основные причины отказа:

- фальшивые финансовые документы;

- несоответствие запрашиваемой категории стикера истинным намерениям заявителя;

- неправильный выбор графика учебного процесса. Если заявитель намерен посещать занятия раз в неделю, а виза запрашивается долгосрочная, у представителей государства возникнет вопрос, чем данное лицо намерено заниматься все оставшееся время;

- наличие в паспорте действующей туристической визы. Чтобы получить учебную, нужно дождаться срока истечения туристической или подать запрос на ее аннуляцию;

- недостаточный пакет бумаг.

Сюда же можно отнести отсутствие оснований для обучения в выбранной стране или вузе. Обычно это происходит, когда у заявителя за плечами уже есть высшее образование, а он пытается стать студентом университета по иному профилю, или когда интересующий его вуз является менее статусным, чем тот, который он уже закончил.

Устройство государственного бюджета Германии

В Германии действует трехуровневая система бюджета:

- Федеральный бюджет.

- Региональный (земельный) бюджет.

- Бюджет общины (местный). Их в стране 11 000.

Кроме того, функционируют различные внебюджетные фонды.

Расходная часть бюджета связана с деятельностью на уровне федерации, земель, общин. Доля государственных расходов составляет около половины ВВП страны. В 80-е и 90-е годы ХХ века она постепенно уменьшалась.

Важная статья расходов Германии – это военная сфера. Военный бюджет Германии составляет около 30 % (по другим данным — менее 2 %) от общего объема бюджета.

Также большое значение имеют расходы на экономику. В них входят траты на коммунальное хозяйство, жилищное строительство, транспорт, промышленность (добывающую и перерабатывающую), связь, сельское хозяйство. Основная часть расходов (90 %) связана со строительством инфраструктуры.

Гораздо меньше средств идет на образование и науку – до 5 %. Невелики траты и на управление – 3 %. В качестве базовой денежной единицы с 2002 года применяется евро, до этого использовалась немецкая марка. Первый бюджет, изданный в 2002 году, имел расходную часть объемом 247 млрд евро.

Благодаря высокой налоговой нагрузке в 2017 году профицит бюджета на 2018 год составил почти 14 млрд евро.

Классически структура бюджета федерации выглядит просто:

- доходная часть – поступления от налогов, акцизов и пошлин;

- расходная – в основном социальные и инфраструктурные проекты, оборонные затраты и госзаказ.

Поскольку Германия изначально строилась на условиях федерации, здесь не на словах работает принцип децентрализации. Это выражается еще и в том, что каждое федеральное образование, земля или община составляют свой бюджет, подчиняясь общему законодательству.

Доходная часть

В доход государства в лице федерации, земли или общины идут поступления от любых налоговых и административных сборов и платежей. Разница состоит только в том, как они распределяются между собой. Так, общинам «достаются» доходы от:

- имущественного налога,

- транспортного,

- акцизных сборов,

- налогообложения выручки игорных заведений,

- пошлин и сборов с оформления имущественных сделок и наследственных отношений.

В централизованный фонд поступают также таможенные пошлины и сборы в рамках работы Евросообществ.

Расходная часть

Обязательства в пределах федеративного образования могут отличаться между собой. Общим, согласно Основному закону, является принцип стремления к возможно равному доступу всех жителей страны к социальным благам и услугам. Именно поэтому наибольшая доля затрат приходится на эти расходы – до 60%.

Кроме обеспечения государственных обязательств перед населением, из федерального фонда финансируются:

- оборонная сфера;

- внутренние инвестиции в инфраструктуру, сельское хозяйство и промышленное производство;

- обслуживание суверенного долга;

- работа госаппарата и прочее.

Как и в любом государстве, в Германии существует объективное неравенство в плане фискального благополучия и обеспечения гособязательств. Чтобы сгладить данное обстоятельство и не провоцировать перекосы в демографической ситуации и не только, ФРГ использует инструменты вертикального и горизонтального бюджетного выравнивания.

Это выражается в том, что поступления от налогов и страховых сборов могут по-разному распределяться между бюджетом федерации и самого административного субъекта. Если и после этого средств для покрытия общегосударственных статей расходов недостаточно, то прибегают к системе дотаций и субсидий из Фонда выравнивания.

В последние годы особенности бюджетной системы Германии пополнились новой характерной чертой: выделение все возрастающих сумм на адаптацию беженцев. До 2020 года эти затраты планируют увеличить до 77,5 млрд евро.

Расходная часть бюджета ФРГ составит 356,4 млрд евро. Правительство заложило в проект увеличение расходов на оборону, социальные нужды, цифровизацию экономики, помощь развивающимся странам.

Бундестаг в пятницу, 23 ноября, принял федеральный бюджет на 2020 год. В поддержку соответствующего проекта проголосовали 366 депутатов, 284 были против, сообщает агентство dpa.

Что выгоднее: накопительные счета или срочные депозиты?

«Накопительные счета сегодня предлагают многие банки. Их особенность в том, что срок вложения средств не ограничен. Если вклады оформляются на определенный срок: 3, 6 месяцев, 1 или, например, 3 года, то накопительные счета открываются «до востребования». А проценты начисляются исходя из минимальной суммы, находящейся на счету в течение целого месяца. Часто доходность зависит от расходов по банковской карте», – говорит эксперт по сберегательным программам агентства Top-RF.ru Виктор Давиденко.

Надо отметить, что накопительные счета в некоторых банках сегодня имеют более высокие проценты, чем срочные депозиты. Однако у них есть серьезный минус.

Банк может в любой момент изменить процентную ставку накопительного счета, в то время как доходность обычного вклада фиксированная и записана в договоре.

Почему сегодня многие переводят деньги со вкладов на счета

Проценты по вкладам сейчас снижаются, и в банках обратили внимание на возросший спрос клиентов на накопительные счета. Спрос на этот продукт повышается в связи с падением ставок по депозитам и необходимостью искать новый способ безрискового сбережения средств. «На текущий момент население считает, что лучше держать средства под рукой: картой можно и расплатиться в магазине, и совершить покупку в интернете, и снять наличные средства при особой необходимости», — поясняет руководитель бизнеса «депозиты» департамента продуктов банка «Санкт-Петербург» Наталья Матвеева

«На текущий момент население считает, что лучше держать средства под рукой: картой можно и расплатиться в магазине, и совершить покупку в интернете, и снять наличные средства при особой необходимости», — поясняет руководитель бизнеса «депозиты» департамента продуктов банка «Санкт-Петербург» Наталья Матвеева.

Будут ли расти проценты в ближайшее время

В последнее время доходность депозитов сильно упала. Это связано со снижением ключевой ставки Банком России. Могут ли ставки по вкладам снова пойти в рост?

Эксперты считают, что снижения процентов уже не будет, но и рост окажется постепенным.

Дело в том, что глава Центробанка Эльвира Набиуллина заявила, что потенциал для смягчения денежно-кредитной политики «исчерпан». То есть в ближайшее время понижения ключевой ставки ждать не надо. А, возможно, даже на оборот. В ближайшие пару лет ставка может вырасти до 5-6%.

«На прогнозном горизонте, который у нас трехлетний, мы будем возвращаться к нейтральной ставке. Напомню, что сейчас оценка нейтральной ставки —это 5 – 6 процентов», — сказала Набиуллина.

По мере роста ключевой ставки Банка России будут увеличиваться и проценты по вкладам. Но когда именно ЦБ начнет повышать ставку, Набиуллина не уточняет.

+ В случае некоторого повышения ключевой ставки во второй половине года и в ответ на повышенную инфляцию ставки по вкладам могут вырасти — но незначительно, отмечает старший управляющий директор рейтингового агентства НКР Александр Проклов.

+ О том, что ставки вкладов начнут немного расти, говорит и гендиректор агентства «Бизнесдром» Павел Самиев. Основной причиной может стать прогнозируемый ЦБ рост кредитования.

«При росте кредитования депозиты населения становятся банкам нужны, чтобы фондировать растущий портфель», — пояснил Самиев.

То есть, чтобы просто сохранить имеющиеся пассивы населения, банкам нужно стимулировать россиян пролонгировать депозиты. Сделать это можно с помощью повышения ставок.

+ Гендиректор Frank RG Юрий Грибанов также отметил, что банкам нужно уравновесить активы и пассивы, в том числе за счет повышения ставки. Однако он не ждет значительной корректировки. По его прогнозу, она не превысит 0,5 процентного пункта.

Застрахованы ли пополняемые вклады для физических лиц

Да. Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных. Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

Проверить, входит ли учреждение в систему страхования вкладов можно на сайтах Банка России (www.cbr.ru) и АСВ (www.asv.org.ru), а так же по бесплатной горячей линии АСВ 8-800-200-08-05.

Отметим, что указанные выше условия и процентные ставки пополняемых вкладов для физических лиц не являются публичной офертой, и не могут служить указанием для выбора определенного депозита. Редакция TOP-RF.RU не несет никакой ответственности за последствия любых интерпретаций настоящего обзора и принятых на его основе решений.

Дополнительные расходы при покупке недвижимости в ФРГ

Всем, кто собирается приобрести дом в кредит в Германии, следует учитывать необходимость помимо оговоренной цены понести и дополнительные расходы. Прежде всего новый владелец должен быть внесенным в поземельную книгу (Grundbuchauszug). Для этого необходимо уплатить налог на недвижимость.

Размер ставки налога от покупной цены в зависимости от местонахождения объекта покупки может составлять от 3,5 % (Саксония) до 6,5 % (Северный Рейн-Вестфалия). Немецкое законодательство предписывает выплачивать этот налог солидарно покупателем и продавцом.

Кроме этого, покупатель оплачивает:

- переоформление права на собственность — от 0,5 до 1 % от суммы покупки;

- услуги нотариуса — от 1,5 до 3 %;

- комиссию маклера/риэлтора — от 3 до 6 % (иногда совместно с продавцом). Недорогие объекты оплачиваются по фиксированным ставкам от 1500 до 5 тысяч евро;

- другие расходы (на регистрацию, оформление выписок из поземельной книги, обслуживание банковского счета в 150 евро в год).

Оформление ипотечного кредита также влечет дополнительные затраты:

- 1 % от суммы кредита (за оформление);

- оплата независимой оценки объекта – 1–2 тысячи евро;

- Due Diligence (аудит объекта) — от 0,5 до 1,5 % от его стоимости.

Получение кредита в банке

Клиент назначает встречу в банке, приходит на собеседование и после разговора с банковским сотрудником получает предложение от банка в виде контракта на кредит.

Если клиент согласен, он подписывает контракт и передаёт в банк. Банк запрашивает подтверждающие бумаги. Если банк всё устроит, то деньги поступят на счёт клиента. Срок рассмотрения дела — от нескольких дней до нескольких недель, зависит от банка.

Относитесь настороженно к консультанту и предложениям. Работник заинтересован в прибыли хозяина. Задача клерка — убедить взять долг на максимально выгодных условиях. Для банка. Не ограничивайтесь единственным предложением.

Как SCHUFA получает сведения

Информацию данное учреждение собирает не самостоятельно. Сведения передают 9000 партнёров, среди которых онлайн-магазины, телекоммуникационные фирмы, лизинговые компании и, конечно же, банки. Этому ведомству известны:

- даты открытия текущих и кредитных счетов в финансовых учреждениях;

- персональные данные любого человека, взявшего заём в немецком банке;

- сведения о кредитных картах;

- номера договоров;

- оплаты коммунальных счетов.

Но Schufa – это, к тому же, источник информации о деловой жизни гражданина, обратившегося за финансовой услугой. Она хранит как положительные сведения о заявителе, так и негативные, например, о преследовании в судебном порядке или неоплате даже одного счёта.

Получить данные можно не только от партнёров, но и из официальных публикаций, например, из базы данных судебных решений. Но эту процедуру усложняет то, что таковая существует лишь на земельном уровне, а единой базы нет. Однако согласие на обработку персональных сведений получать не надо.

В целом бизнес-модель агентства Schufa явно основана на взаимности, то есть предусматривает, что партнёры компании обязаны информировать об обновлении данных. Ведь любые досье в наше стремительное время быстро устаревают. По этой причине нередко возникают недоразумения.

Например, мигрант переехал из гостиницы в съёмную квартиру, но поставить в известность об этом телефонную компанию забыл. Та прислала счёт по старому адресу, который, естественно, никто не оплатил, и как результат – негативная запись. Через несколько недель ситуация прояснилась и счёт был оплачен, однако Schufa будет «помнить» об этом. Правда, не постоянно, а определённый срок. Его продолжительность в зависимости категории данных отображена в следующей таблице:

Тонкости ипотечного кредитования

Чтобы быть уверенным в том, что соглашение с банком заключено на взаимовыгодных условиях, нужно изучить основу ипотечной системы Германии, о некоторых аспектах которой речь пойдет ниже. вариант погашения кредита удобен ему в конкретном случае.

Лимит ипотечного кредитования

Стандартный жилищный займ не превышает 65% от общей стоимости приобретаемого жилья. Это возможный максимум, который могут дать банки. При такой сумме ставка будет весьма привлекательной для клиента, а срок кредита установлен в рамках 10-15 лет.

Если денег на крупный первоначальный взнос у клиента нет, то ему придется запрашивать у банка больший ипотечный лимит. Финансовое учреждение может пойти на встречу клиенту, но в этом случае поднимет процентную ставку. В зависимости от ситуации она может подняться вдвое. Автоматически вырастет и срок действия договора – до 20-25 лет.

Переплаты и недоплаты

Педантичные немецкие банкиры не принимают отсрочек ежемесячных траншей по кредиту. Такие явления как «ипотечные каникулы», «перерыв» или «реструктуризация долга» в Германии неизвестны. Поэтому перед оформлением ипотеки иностранцам стоит просчитать, смогут ли они добросовестно выполнять свои обязательства.

Но, несмотря на строгость, банки гибко подходят к ежемесячным выплатам, допуская:

- Повышение ставки для сокращения срока кредитование;

- Понижение ставки для продления договора;

- Изменение графика платежей (за весь срок сотрудничества с банком такое возможно сделать 2-3 раза);

- Единовременные долевые выплаты.

Последний пункт существенно сокращает долевое бремя. Если клиенту необходимо, то финансовое учреждение вносит в договор пункт о единовременном транше 1 раз в год в размере 5% от оставшегося долга. Сумма устанавливается в размере 1-5%. Больший платеж банки обычно не принимают.

Сроки оформления

От начала изучения рынка недвижимости до совершения сделки в Германии проходит около 4 месяцев. Из них:

- 1,5 месяца занимает поиск объекта недвижимости;

- 4 недели уходят на визит в банки;

- 4 недели уходят на визит в банки;

- 2-3 недели нужно выделить на сбор документов;

- до 4 недель кредитное учреждение рассматривает заявку;

- 2-3 дня регистрируется сама сделка.

Срок ипотеки

Рассматривая практику ипотечного кредитования в Германии, выясняется, что средний срок займа составляет 10 лет. Россияне могут оформить договор с банком на 5-40 лет.

Немцы осторожно относятся к рискам невыплаты кредита. В стране редко доходит до продажи квартиры с торгов в случае пропуска нескольких платежей

Если у заемщика возникают серьезные материальные проблемы он сразу сообщает о них в финансовое учреждение. После рассмотрения заявки ему идут на встречу и продлевают действия договора, параллельно снижая ежемесячную кредитную нагрузку.

Смотрите на эту же тему: Как происходит страхование объекта недвижимости при ипотеке? Стоимость страховки имущества в году

Страхование жизни

Большая часть немецких банков практикует выдачу ипотеки только при обязательном страховании жизни заемщика. Это делается с согласия клиента и обеспечивает обеим сторонам соглашения материальную безопасность при наступлении страхового случая.

Самый распространенный вариант страхования – это Risikolebensversicherung. Он выстраивается по следующей схеме:

- Застрахованное лицо вносит платеж каждый год;

- В случае смерти клиента полное возмещение получает его семья;

- Если страховой случай не наступил, то компания выплачивает клиенту всю накопленную сумму.

Выплата может быть единовременной или раздробленной на несколько частей.

Поданные на рассмотрение документы кредитное учреждение тщательно проверяет. Если в них обнаружатся ошибки или подлог, то потенциальный заемщик не получит жилищный займ в ФРГ. Все последующие попытки будут прерываться на стадии переговоров с банком.

Кредиты от частного лица

В Германии есть две онлайн-платформы, с помощью которых можно получить кредит от частного лица без посредников. Здесь Вы можете просмотреть телевизионный сюжет о них:

Ключевые высказывания репортажа:

- Необходимо предоставлять такие же сведения о личности и об имущественном положении, как и для банковского кредитования.

- Здесь решение об одобрении запрашиваемого кредита принимает не отдельный сотрудник банка или компьютер. Заявка на кредит рассматривается тысячами частных инвесторов как возможность вложить деньги. И они могут это сделать. Вместо банка, проценты получают частные инвесторы.

Шанс получить кредит через одну из этих двух платформ выше, чем всего лишь при одной заявке на кредит в банке – особенно если нет данных о Вашей суперкредитоспособности.

Зачастую кредит финансирует не одно частное лицо, а несколько инвесторов. Они скидываются для «кредитного проекта» и таким образом делят между собой риск (невыплату кредита) и проценты (прибыль). Это хорошая форма кредитования, которая не зависит от банка!

Разновидности национальных банковских карт в Германии

Расплатиться за покупки и услуги на территории ФРГ почти всегда можно одной из следующих местных карт:

- Electronic Cash (Girocard);

- GeldKarte.

- Electronic Cash или Girocard – наименования одного и того же типа пластиковых носителей. Они привязываются к дебетовому Girokonto (жиросчету). Такой счет в большинстве банков открывается бесплатно. При этом владельцем могут быть установлены ограничения по количеству средств, снимаемых со счета в месяц. За операции по списанию средств проценты не взимаются. Расчет происходит моментально.

При открытии счета в банке карта выдается бесплатно. Ее восстановление тоже не потребует затрат, однако новая карта и PIN -код будут высланы только на тот адрес, который вы указали при заключении контракта. Чтобы ЕС-картой можно было расплачиваться за пределами страны, она объединяется с международными платежными системами, чаще всего с Maestro (MasterCard). EC – самый распространенный тип платежных карт в ФРГ. - GelKarte – популярные немецкие банковские карты, баланс которых фиксируется непосредственно в чипе. Таким образом, они представляют собой нечто среднее между стандартной дебетовой картой и электронным кошельком. GelKarte бывают двух видов: привязанные к счету и не привязанные (White Card).

Возможности привязанных к счету карт шире:

- их можно пополнять не только через терминалы, интернет, наличными или через кредитные/дебетовые карты, но и за счет списания с банковского счета;

- с их помощью можно подтвердить свой возраст;

- они могут использоваться в качестве электронной подписи;

- на пластиковом носителе можно хранить бонусные пункты и электронные билеты;

- через карту можно проверять время и доступ для персонала.

Разновидности кредитов в США

В 2020 году, в Соединенных Штатах распространены следующие банковские кредиты:

- Получение ипотечного займа. В среднем процентном значении по разным программам кредитования населения, этот показатель составляет 3-4%.

- Получение потребительского займа. Исходя из репутации заемщика, процентная переплата потребительского кредита составляет 6-18%. Если учитывать показатели распространенных карт, то в среднем — это 7-8%. Выдача наличных не практикуется, средства заемщикам предоставляются путем зачисления на их карту.

- Автокредиты. В США они особенно выгодны. Популярные модели авто в Штатах продают с процентной переплатой до 1% с полным погашением в течение одного года. Ставка увеличивается до 4 процентов, если период выплаты дольше.

- Предоставление банковского займа на обучение. Этот вид кредита получил огромное распространение. Ведь, американцы считают, что материальное процветание маловероятно без учебы в американском вузе. На образование деньги выдаются под 8-10 процентов, без учета льготных программ.

- Получение кредита на развитие бизнеса. Подобное кредитование в американских финансовых учреждениях предполагает подачу документов, подтверждающих надежность и прибыльность бизнеса. Прежде чем взять ссуду, клиенту также придется предоставить подробное описание схемы получения доходов.