Недвижимость в Швейцарии

Недвижимость в Швейцарии площадью до 3 000 тысяч квадратных метров может купить любое лицо, а большей площади – только гражданин страны. Даже наличие вида на жительство не дает такого права. Политика банков достаточно лояльна к своим потенциальным клиентам, которые благодаря этому могут взять кредит на развитие бизнеса в Швейцарии, покупку недвижимости и так далее.

Стоит ли открывать счет в Швейцарии для оплаты расходов на недвижимость? Сам факт покупки недвижимости не является поводом для открытия счета. Поэтому следует заранее обдумать этот момент. Так что если открыть банковский счет – это не самоцель, то все расходы по недвижимости может оплатить юрист или швейцарская компания, с которой будет составлен соответствующий договор.

Топ карантинных проектов

Надо отметить, что несмотря на неожиданность и масштабность «удаленки», даже крупные игроки, работа которых жестко регламентирована, смогли эффективно перестроиться под новую реальность. И это заслуга CIO и ИТ-команд банков, применивших визионерский подход в предыдущие годы, несмотря на неочевидную окупаемость таких решений

Если в первые недели карантинных ограничений все банки занимались поиском ноутбуков для своих сотрудников и увеличением серверных и софтовых ресурсов для стабильной удаленной работы, с решением этой задачи акцент сместился в сторону работы с клиентами. Так, возросла нагрузка на контактные центры, решающие все вопросы потребителей. Поэтому связанные с этим направлением работы проекты не затормозились, напротив – они росли в масштабах с минимальными показателями time-to-market. Помимо расширения контакт-центров (если в этом была необходимость) наблюдалось ускоренное внедрение и пилотирование вспомогательных систем, например, биометрии и чат-бот-платформ для текстовой связи с банком. Поскольку при выстраивании эффективной удаленной работы немаловажную роль играет наличие единой, актуальной базы знаний о продуктах банка, число запросов на такие решения также растет.

Самым популярным запросом для самих организаций стали системы планирования, учета и мониторинга рабочего времени удаленных сотрудников с функционалом защиты от утечек конфиденциальной информации

При радикальном изменении рабочего процесса из-за «домашней» работы сотрудников важно сохранять эффективность подразделений

Иностранные представительства и филиалы

В 1985 году банковское законодательство Китая позволило зарубежным банкам открывать свои представительства в этой стране. Появление иностранных банков в Китае было обусловлено стремительным развитием международной торговли и созданием зарубежных предприятий на территории КНР. В 2007 году было утверждено положение об «Управлении финансово-кредитными учреждениями с участием иностранного капитала». Это положение определяет спектр банковских операций, их количество, а также минимальную сумму активов для иностранного финансового учреждения.

Европейские банки в Китае

На территории КНР действует несколько филиалов европейских банков, самыми известными из которых являются нидерландские банки Algemene Bank Nederland и Amsterdam-Rotterdam Bank, немецкий банк Deutsche Bank и швейцарский банк Credit Suisse First Boston. Кроме того, в Китае также действуют французские, итальянские, бельгийские и английские банки.

Российские банки в Китае

К 2021 году из всех стран СНГ только Россия открыла в Поднебесной несколько банковских учреждений. В частности, на территории Китая действует 8 представительств и один филиал банка «ВТБ». Причем представительство «ВТБ» в Пекине осуществляет операции лишь по экспортно-импортным аккредитивам. Филиал банка был открыт в 2008 году в Шанхае, а его назначение – обслуживание товарооборота между Китаем и Россией.

Представительство банка «Промсвязьбанк» было открыто с целью обслуживания российских компаний «Роствертол» и ЛОМО. Представительства остальных банков, в числе которых «Сбербанк», «Газпромбанк» и Центральный банк России, также ориентированы на конкретный круг китайских клиентов, однако действуют на территории КНР без права осуществления банковских операций.

Успешные торговые системы для получения прибыли на Тель-Авивской фондовой бирже

Wiki Masterforex-V не рекомендует бездумно и 100% доверять свои финансы «специалистам», чью логику получения профита лично вам непонятна. Лицензии, сертификаты и дипломы на финансовых рынках никогда не являлись гарантом успеха. Примеры об управляющих трейдерах при торговле на фондовых биржах

- Александр Герчик: факты, мифы рекламы и отзывы Masterforex-V;

- Эрик Найман: заслуги, мифы, провалы.

Если вы не обучались в Академии Masterforex-V предлагаем внимательно изучить несколько надежных торговых систем с ноу-хау МФ, как минимум для проверки вами потенциальных управляющих трейдеров:

- Азбука или самый краткий курс технического анализа трейдинга при поступлении в 1-й класс Школы МФ;

- Чарльз Доу: теория теханализа и ноу-хау Masterforex-V…

- Скальпинг: классика и стратегии Masterforex-V для торговли на таймфреймах м1 и м10;

- Свинг трейдинг: классика и ноу-хау Masterforex-V) на таймфреймах на м30 — н4;

- Три экрана Элдера и модификации Masterforex-V для комплексного анализа рынка;

- Точки безошибочного для трейдера открытия сделок по форексу;

- Волновой анализ трейдинга: о чем говорят и что скрывают от трейдеров Форекс;

- Основы классического волнового анализа Эллиотта и ноу-хау MasterForex-V;

- Работа трейдера на новостях: ошибки и неразгаданные загадки классического анализа;

- 7 ноу-хау мани менеджмента MasterForex-V: как при минимальном риске получить максимальную прибыль на Форексе;

- Какое кредитное плечо 1:1, 1:10 или 1:1000 выбрать трейдеру и инвестору

Немного о бизнесе в Швейцарии

Швейцария является привлекательной страной не только в плане банковской системы, но и открытия бизнеса. Этому способствует стабильная экономика, прозрачное налогообложение и отсутствие коррупции.

Для открытия бизнеса используется 3 вида форм:

- Общество с ограниченной ответственностью (получает самые большие инвестиции, а допустимый минимальный капитал составляет 20 тысяч франков).

- Акционерное общество (минимальный уставной капитал 50 тысяч франков).

- Индивидуальный предприниматель (больше подходит мелким бизнесменам: юристам, врачам, художникам и так далее).

Стоит учесть то, что директором предприятия может выступать только резидент Швейцарии или обладатель вида на жительство. Акционером же может быть любое юридическое и физическое лицо независимо от гражданства.

Банки Израиля — теудат зеут

С февраля 2016 года банки Израиля ввели так называемый “банковский теудат зеут”. Это такой документ,который,по большому счету,представляет собой отчет банка,за что вы платите ему деньги,как дорого вам обходится содержание счета,приходы,расходы,балансы и многое другое.

Полезен он тем,что,единожды разобравшись,как и на что уходят ваши деньги,вы сможете решить,подходят ли вам текущие условия,или,возможно,стоит сменить “стиль общения” с банком,а то и вовсе поменять сам банк.

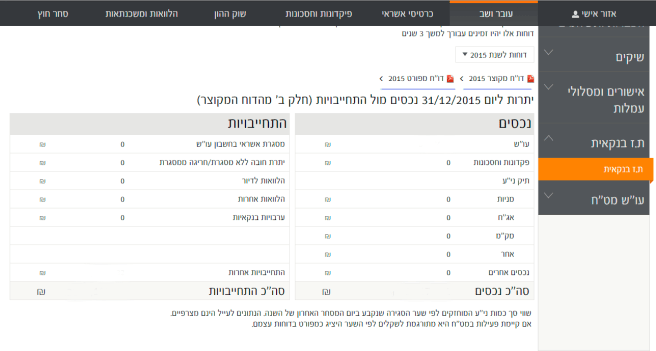

Скачать банковский теудат зеут можно,например,в вашем личном кабинете на сайте банка. В “Мизрахи тфахот” необходимо в главном меню выбрать пункт “Овер ваШав”(עובר ושב), а в меню справа затем кликнуть по “теудат зеут банкаит”(ת.ז בנקאית). На картинке ниже две ссылки для скачивания подчеркнуты синим. Одна ссылка — короткая версия,другая — полная.

И снова небольшой бонус. Поскольку банковский теудат зеут на иврите,и у многих могут возникнуть проблемы с расшифровкой всех данных,я прикреплю переведенный pdf короткой его версии.

На этом всё. Всем хороших банков и финансовой грамотности. Следующая статья будет про кредитные карты.

UPD. Дополнительную информацию о выборе и взаимодействии с банками в Израиле,предоставленную банковским менеджером,можно прочитать здесь.

Дмитрий Забелло, председатель правления Банка ВТБ (Казахстан):

Для банковского сектора и экономики Казахстана следующий год может стать еще более сложным, чем 2020-й.

Во время карантина ВТБ и другие наши коллеги по рынку провели серьезную «домашнюю работу» по оптимизации расходов, моделей продаж, продуктовых линеек, риск-профилей и так далее. Результаты этой деятельности мы увидим в следующем году – рынок всем нам поставит оценки: правильно ли мы отреагировали на эти вызовы или надо еще что-то менять.

Скорость выхода из пандемии будет напрямую влиять на финансы целых отраслей экономики и, как следствие, на банки, которые являются консолидаторами финансовых показателей рынка.

Основные тенденции напрямую связаны с карантинными ограничениями, которые вводились в этом году. Безусловно, рынок зафиксирует рост NPL, что повлияет на доходность банков. Изменится и качество активов, вопрос – насколько сильно.

Так как еще на самом взлете кризиса сектор был залит ликвидностью, с точки зрения объемов финансовый рынок будет чувствовать себя неплохо. А вот вопрос финансовых результатов будет открыт, потому что реальный сектор после карантинных ограничений находится в тяжелом состоянии. Я думаю, объемы рынка кредитования восстановятся, но может поменяться его структура: заемные средства начнут перетекать в сторону более здоровых отраслей экономики.

Этот кризис, как и любой другой, чистит рынок. Банки, которые испытывали трудности еще до начала пандемии, под воздействием «вирусной истории» пострадают еще сильнее. В таких случаях консолидация может стать путем выхода из затруднительного положения.

Ну и, конечно, мегатренд современной реальности – это цифровизация. Достойно пережить карантинные ограничения смогли только те предприятия, которые внедрили IT-решения в свои бизнес-процессы, развивали дистанционные каналы продаж и разворачивали форматы удаленной работы.

Это коснулось всех отраслей экономики, так как любой бизнес делают люди, а людей нужно было оберегать от физических контактов. В итоге все процессы, связанные с цифровизацией, были значительно ускорены на рынке. Этот тренд продолжит развиваться семимильными шагами даже после полного окончания пандемии.

Приложение. Таблицы

Таблица 1. Ключевые финансовые показатели банковского сектора

| Таблица 1. Ключевые финансовые показатели банковского сектора Показатель | 01.01.2019 | 01.01.2020 | 01.01.2021 | 01.01.2022 (прогноз) |

| Кредиты крупному бизнесу, млрд руб. | 29 157 | 29 040 | 31 958 | 32 917 |

| темп прироста номинальный, % | 12 | -0,4 | 10,0 | – |

| темп прироста с исключением валютной переоценки (оценка «Эксперт РА»), % | 11,1 | -2,1 | 4,5 | 3 |

| без учета льготного кредитования | 3,9 | – | ||

| Гарантии | 5,6 | 6,4 | 6,9 | 7,8 |

| темп прироста, % | -1,0 | 14 | 9 | 12 |

| Кредиты МСБ, млрд руб. | 4 215 | 4 737 | 5 811 | 6 511 |

| темп прироста, % | 1,1 | 12,4 | 22,7 | 15 |

| без учета льготного кредитования, % 4 | 7,1 | 23,9 | -7,2 | 6 |

| Ипотечные кредиты, млрд руб. | 6 410 | 7 492 | 9 305 | 10 701 |

| темп прироста, % | 23,6 | 16,9 | 24,2 | 15 |

| без учета льготного кредитования | 11,1 | 7 | ||

| Автокредиты, млрд руб. | 817 | 955 | 1 031 | 1 124 |

| темп прироста, % | 15,5 | 14,0 | 7,9 | 9 |

| без учета льготного кредитования, % | 4,4 | 5 | ||

| Необеспеченные потребительские кредиты ФЛ, млрд руб. | 7 386 | 8 926 | 9 707 | 10 678 |

| темп прироста, % | 22,2 | 20,8 | 8,8 | 10–12 |

| Прибыль до налогов (без МСФО 9), млрд руб. | 1 345 | 1 600 | 1 574 | 1 100–1 200 |

| ROE (по прибыли до налогов без МСФО 9), % | 13,8 | 14,6 | 15,9 | 10–11 |

| NIM, % | 4,4 | 4,1 | 4,0 | 3,8 |

| COR, % | 1,7 | 2,1 | 2,6 | 3,1 |

Таблица 2. Льготные кредиты ЮЛ

| Объем, млрд руб. | Процентная ставка, % | |

| Кредиты системообразующим организациям на пополнение оборотных средств | 155 | 2,7 |

| Программы «ФОТ-0» (кредиты МСП на неотложные нужды для поддержки и сохранения занятости) | 102 | |

| «ФОТ 2.0» (кредиты на возобновление деятельности) | 442 | 2,0 |

| Адаптированная программа национального проекта МСП по льготному кредитованию | 873 | 8,5 |

| ИТОГО | 1 572 |

«Эксперт РА» по данным Минэкономразвития, оценка «Эксперт РА»

1Под добровольной ликвидацией мы понимаем сдачу лицензии или присоединение в рамках M&A.

2 Со стабильного на негативный или с позитивного на стабильный.

3 С 01.10.2020 и 01.11.2020 прекращены программы «ФОТ-0» (кредиты МСП на неотложные нужды для поддержки и сохранения занятости) и «ФОТ 2.0» (кредиты на возобновление деятельности)). Программа кредитования 8,5 % (Постановление 1734) продолжает действовать, ставка будет снижена до 7,25 %. В рамках национального проекта МСП в 2021 году запланирована выдача кредитов по льготной ставке в объеме 700 млрд рублей.

4 В 2018–2019 годах темп прироста без учета изменений в Едином реестре субъектов МСБ (оценка агентства «Эксперт РА»). Начиная с августа 2017-го ФНС ежегодно обновляет Единый реестр субъектов МСП, вследствие чего из него третий год подряд исключается значительное число организаций, утративших статус субъекта МСП. Это отрицательно сказывалось на объеме кредитного портфеля МСП и, как следствие, приводило к росту объема портфеля кредитов крупному бизнесу.

Рейтинг надежности японских банков

Надежность каждой финансовой организации характеризует ряд показателей, определяющих совокупное состояние ее платежеспособности, кредитоспособности и ликвидности. Одним из главных критериев является размер совокупных активов отдельно взятого банка. Ведь чем их больше, тем выше возможность кредитно-денежного учреждения выполнять финансовые обязательства.

Надежность каждой финансовой организации характеризует ряд показателей, определяющих совокупное состояние ее платежеспособности, кредитоспособности и ликвидности. Одним из главных критериев является размер совокупных активов отдельно взятого банка. Ведь чем их больше, тем выше возможность кредитно-денежного учреждения выполнять финансовые обязательства.

В таблице размещен список банков Японии (ведущие топ-10) по мере убывания совокупных активов (читай – по мере снижения надежности) по состоянию на 2019 год.

| Объем активов, иен | Объем активов, долларов | |

|---|---|---|

| Mitsubishi UFJ Financial Group | 298 193 992 | 2 835 631 |

| Japan Post Bank. | 207 819 504 | 1 976 228 |

| Mizuho Financial Group. | 197 715 575 | 1 880 147 |

| Sumitomo Mitsui Financial Group. | 181 371 336 | 17 244 723 |

| Norinchukin Bank | 102 739 200 | 976 983 |

| Sumitomo Mitsui Trust Holdings | 59 642 931 | 567 166 |

| Resona Holdings | 46 381 987 | 441 063 |

| Concordia Financial Group (результат слияния в 2016 году Higashi-Nippon Bank и Bank of Yokohama) | 18 221 993 | 173 279 |

| Fukuoka Financial Group | 17 732 996 | 168 629 |

| Chiba Bank | 13 839 836 | 131 608 |

Интересный момент. Центробанк Японии в 2016 году ввел на депозиты, размещаемые в нем различными банками, отрицательную процентную ставку – минус 0,1 %. Эта мера призвана стимулировать рост экономики.

Таким образом, финансовые организации вместо того, чтобы получать доход от депозита, вынуждены еще и доплачивать. Однако сохранность их денежных средств гарантируется.

Какие банки функционируют в Японии

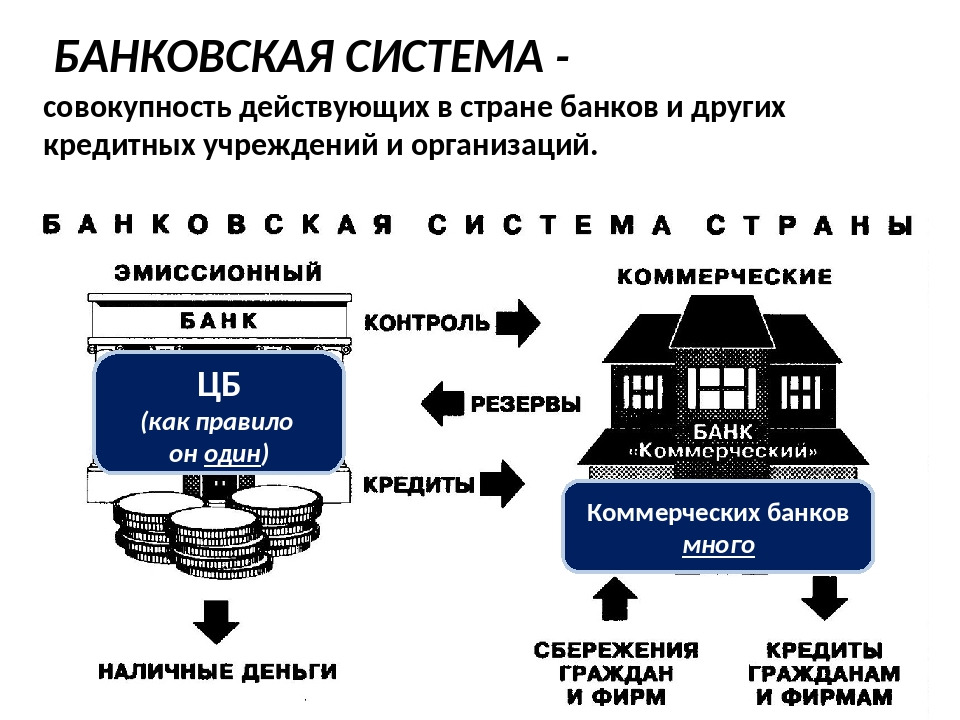

Банковская система Страны восходящего солнца в настоящее время трехуровневая и включает:

- Центральный Банк (Bank of Japan).

- Общенациональные коммерческие банки.

- Кооперативно-кредитные учреждения.

Рассмотрим эти уровни несколько подробнее.

Центральный банк Японии

В число основных функций японского Центробанка входят:

В число основных функций японского Центробанка входят:

- денежная эмиссия;

- финансовое регулирование экономики;

- осуществление межгосударственных расчетов;

- проведение операций с валютой разных стран;

- кассовое обслуживание казначейства.

Деятельность ЦБ Японии регулируется законом от 1942 года, фактически поставившим его под контроль правительства. Изменять политику Центробанка наделен правом министр финансов Кабинета министров Японии.

В состав этого органа входят 7 членов, 5 из которых обладают правом голоса: президент (назначается правительством на 5-летний срок) и по одному представителю от региональных и городских банковских организаций, сельского хозяйства и промышленности (их продолжительность работы в комитете – 4 года). Два члена, не наделенные правом голоса, – представители Управления экономического развития и Министерства финансов.

Центрального Банка Японии содержит важные новости мира финансов, а также актуальные прогнозы. Например, на одной из его страниц размещена информация о том, что по окончании текущего финансового года (31.03. 2021 ) инфляция в Стране восходящего солнца составит не ранее предполагаемые 1,1 %, а 1 %. Для сравнения: в России значение этого показателя будет в пределах 4,7–5,2 %.

Японские коммерческие банки

Основой японской банковской системы являются общенациональные коммерческие финансовые организации. На их долю приходится порядка 80 % от общего капитала всей системы. Коммерческие банки Японии подразделяются на:

Основой японской банковской системы являются общенациональные коммерческие финансовые организации. На их долю приходится порядка 80 % от общего капитала всей системы. Коммерческие банки Японии подразделяются на:

- городские кредитно-денежные учреждения, формирующие ядро банковской системы;

- банки регионального уровня;

- трастовые финансовые организации;

- банки, ориентированные на долгосрочное кредитование;

- региональные финансовые структуры второго разряда. В их распоряжении находятся, как правило, капиталы относительно небольшого объема, и обслуживают они преимущественно мелкие фирмы и частные лица.

Крупнейшие банки Японии, входящие в самые мощные финансовые группы, представлены ниже:

- “Токай банк”,

- “Сумитомо банк”,

- “Санва банк”,

- “Асахи”,

- “Мицубиси банк”,

- “Фудзи банк”,

- “Сакура”,

- “Дайити Канге банк”.

Головные офисы большинства из них открыты в столице страны – Токио, а также в Осаке.

Другие банки

Важным звеном японской банковской системы являются кредитные трудовые кооперативы, кредитные кооперативы и ассоциации. Кроме того, широкая сеть представлена финансовыми структурами, обслуживающими сферы лесного и сельского хозяйств.

Далее идут почтово-сберегательные кассы (30 %) Замыкает список с долей, равной 18 % от общих накоплений, кредитная кооперация.

В послевоенный период в Японии начали активно открываться отделения иностранных банков. Но до 1980-х годов на их деятельность накладывались жесткие ограничения. Именно тогда, чтобы избежать ответных репрессий по отношению к кредитно-финансовым институтам Страны восходящего солнца, работающим в других государствах, были предприняты шаги по расширению прав иностранных банков, функционирующих в Японии.

В частности:

- предоставлена возможность доступа к местным депозитам;

- аннулированы требования о необходимости предварительного оповещения при получении суточных займов;

- сняты лимиты на объем кредитов на межбанковском рынке.

Из иностранных банков господствующее положение в Японии занимают американские кредитно-денежные организации. В первую очередь это First National City Bank of New York, Chase Manhattan Bank, а также Bank of America. На их долю приходится порядка 30 % всех займов, предоставленных в Японии зарубежными банками.

Пользователей защитят от «рабства»

На рынке экосистем нужны сильные национальные игроки, но их должно быть несколько, уверены в Банке России. Нельзя сводить все к одному-двум участникам, заявил первый зампред ЦБ Сергей Швецов.

По его словам, финансовый регулятор допускает присутствие на российском рынке глобальных компаний со своими экосистемами, но «в ограниченном объеме». «Все-таки регулирование должно создавать преимущества для национальных игроков. И должны быть компании, которые активно “покусывают” лидеров, пытаясь занять свое место, продвигая новые идеи и новое качество продукта», — отмечает Швецов.

При этом он подчеркивает, что пользователей нельзя превращать в «рабов экосистемы». «Барьеры по переходу человека из одной экосистемы в другую должны быть минимальны», — считает Швецов.

Такую точку зрения разделяют и в Минфине. Нужно избежать появления «экосистем принуждения», говорит замминистра финансов Алексей Моисеев. Например, после покупки какого-то базового продукта пользователь может вынужденно пользоваться такси от определенного провайдера — не потому, что ему это нравится, а потому что «экосистема загоняет вас туда бонусами или штрафами». «Это тоже неправильно», — заключает замглавы Минфина.

Экономика инноваций

Слон в посудной лавке: когда экосистема может не оправдать ожиданий

Виталий решил открыть депозит, но в Петропавловске-Камчатском, где он живет, банки предлагают по вкладам не больше 4,5% годовых.

А его сестра Наталья, которая переехала в Калининград, рассказывает, что там можно положить деньги в банк и под 6%. Что может сделать Виталий, чтобы стать клиентом банка, у которого нет офиса в его городе?

Выберите один верный ответ

У Виталия есть возможность открыть вклад, а также купить ценные бумаги и оформить страховые полисы в компаниях из других регионов дистанционно — через финансовый маркетплейс

Виталию придется съездить один раз в другой город, заключить договор с нужной ему финансовой организацией и дальше он сможет дистанционно с ней работать — другого выхода нет

Инвестиции — Что нужно знать инвестору 5 вопросов

Получение кредитов

Нужно знать: чтобы иностранцу дали кредит в финансовом учреждении Страны восходящего солнца, у него должна быть долгосрочная рабочая виза либо вид на жительство.

Оформление кредитного договора предполагает выполнение следующих этапов:

- Сбор документов. Помимо одного из указанных выше, соискатель ссуды должен предоставить бумагу, подтверждающую стабильность зарплаты и ее достаточность для корректного обслуживания договора займа. Причем компания-работодатель должна быть зарегистрирована в Японии.

- Покупка регистрации ханко.

- Обращение в банк с просьбой о выделении заемных средств.

Но нерезиденту в любом случае нужно быть готовым к возможному отказу в выдаче кредита. Причем такой исход не исключен, даже если гражданин другой страны обратится в банк с иностранным капиталом, например, в тот же Shinsei Bank

Однако в последнем случае вероятность положительного решения увеличивается: эта финансовая организация принимает во внимание качество кредитной истории клиента у него на родине. Если она не запятнана, денежные средства, скорее всего, будут выданы

Когда и этот вариант не удался, а деньги все-таки нужны, можно прибегнуть к услугам независимых кредитных организаций, ведущих бизнес и с иностранцами. Правда, их процентные ставки обычно выше по сравнению с банковскими.

Денежные переводы через банки Турции

Сегодня практически все банки пересылают деньги в любую точку мира. Денежные переводы в Турцию осуществляются быстро, такую услугу оказывают множество банков в разных странах. Данный процесс может занять около суток или же быть мгновенным. Разные банки предлагают различные условия и берут различное комиссионное вознаграждение.

Денежный перевод из стран СНГ в Турцию

Существует множество банков, которые предлагают различные системы денежных переводов из стран СНГ в Турцию. Можно воспользоваться одной из следующей систем: Western Union, «Золотая Корона», «Анелик», «АзияЭкспресс», MoneyGram, «Юнистрим» и другие. Для отправки денежных средств понадобится предъявить паспорт, указать имя и фамилию получателя, страну отправления.

Следует учитывать размер комиссионного вознаграждения за пользование услугой отправки денежного перевода. Денежная система «Золотая Корона» вне зависимости от суммы перевода берет комиссию в размере 1,5%. При использовании системы переводов «Анелик» комиссионное вознаграждение будет составлять от 1,5 до 3%.

Возможность перевода денег из России в Турцию

Самым лучшим и наиболее востребованным вариантом перевода денег являются переводы, не требующие открытия банковского счета: через системы Western Union, MoneyGram, Contact, Migom, «Юнистрим». Их главное преимущество – адресат получает деньги через несколько минут. Таким способом можно отправить деньги только физическому лицу, максимально возможная сумма для отправления – 5 000 долларов США.

При использовании системы Western Union комиссия банку составляет от 1 до 3% в зависимости от суммы перевода. Система MoneyGram берет комиссию в размере от 5 до 150 долларов США и чем больше сумма перевода, тем выше комиссионное вознаграждение. При использовании Migom для отправления денежного перевода необходимо уплатить комиссию в размере от 2 до 3%.

Международный перевод из Турции в страны СНГ

Банки Турции предлагают множество вариантов, благодаря которым возможен перевод денег из Турции в Россию в 2021 году. Можно воспользоваться одним из следующих методов:

- с карты на карту, однако необходимо уточнить в своем банке, допустима ли данная операция;

- через систему СВИФТ – комиссия минимальная, однако перевод идет около недели;

- использование систем международных банковских переводов, где при уплате большей комиссии перевод можно получить через несколько минут.

Перевод денег из Турции в Украину также не составляет особого труда. Сначала нужно выяснить, какую именно систему денежного перевода поддерживают банки этой страны, а затем выбрать наиболее подходящий вариант и перевести деньги.

Куда идем

Для сильных игроков кризис – это время возможностей и изменений. В первые недели карантина даже на бытовом уровне стало понятно, что компании, которые совсем не инвестировали в цифровизацию или инвестировали недостаточно, вскоре уйдут с рынка. Старые способы обработки клиентских запросов окажутся просто бесполезными, а уже сейчас – неудобными и долгими.

Безусловно, многие игроки рынка уже давно идут по пути интенсивного цифрового развития, и базовые сервисы, вроде онлайн- и мобильного клиента, а также эффективно работающего контакт-центра, у них уже есть. Теперь им необходимо сделать следующий шаг: научиться понимать своего клиента и выстраивать экосистему вокруг его потребностей. Таргетированный маркетинг на базе больших данных уже давно не в новинку, да и СМСки, которые клиенты получают, проходя мимо отделения банка, скорее не удивляют, а раздражают. На сегодня новый тренд – продуктообразование, основанное на анализе Big Data. Можно смело предположить, что в битве за потребителей победит тот, кто сможет быстрее и эффективнее построить такую инфраструктуру.

Крупнейший банк страны сразу после завершения первый волны коронавируса продемонстрировал, как можно построить экосистему с учетом новых запросов рынка, и показал, что в ней может быть. А мы можем выделить некоторые тренды, которые уже сейчас наблюдаются в этом направлении.

Цифровой банкинг и финтех

Банк Дисконт привлек внимание СМИ своим вниманием к цифровой банкинг и финтех партнерские отношения. В 2017 году Банк Дисконт подписал соглашения с несколькими финтех-компаниями, в том числе Я считаю и PayBox, для улучшения платежных услуг и открытых банковских возможностей. Следует отметить, что создание банком Дисконт искусственный интеллект-управляемый цифровой помощник появился благодаря успешному партнерству с Персонетические технологии

ИИ, названный Didi, был первым в своем роде для Израиля банковское дело

Следует отметить, что создание банком Дисконт искусственный интеллект-управляемый цифровой помощник появился благодаря успешному партнерству с Персонетические технологии. ИИ, названный Didi, был первым в своем роде для Израиля банковское дело.

В 2019 году Банк Дисконт запустил Бизнес +, приложение мобильного банкинга для клиентов бизнес-банкинга, получившее несколько наград, в том числе EMEA Gartner Eye on Innovation 2018, 2017 год и 2018 IT Awards от Люди и компьютеры.

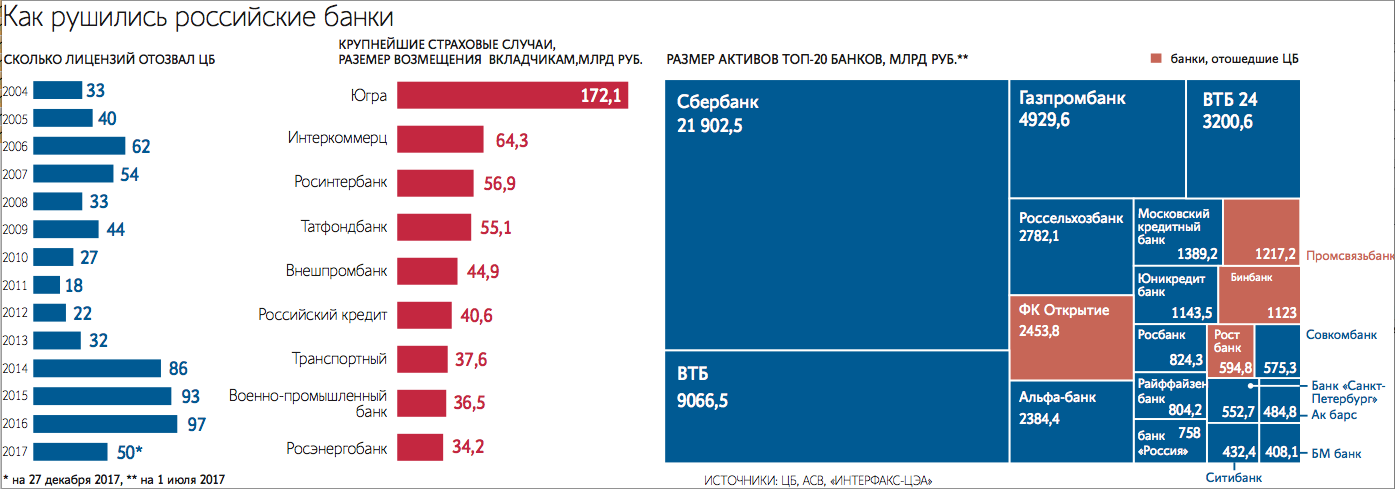

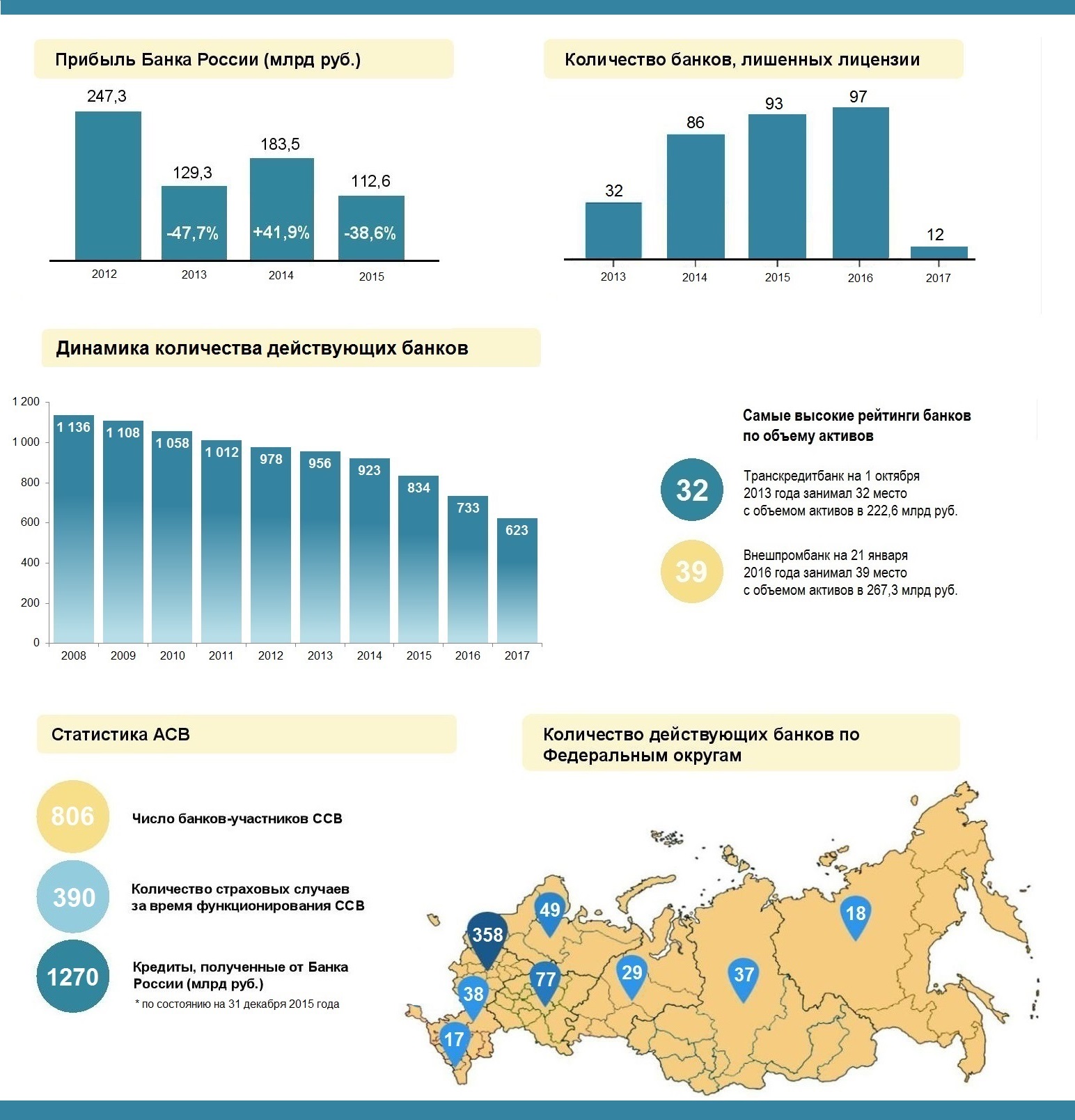

Кто первый в очереди на отзыв лицензии

Заранее предсказать, какой банк следующим лишится лицензии, невозможно. Этого не знает даже регулятор, отмечает Василий Солодков. По его мнению, в зоне риска — банки без господдержки, а также те, кто кредитовал сферу услуг и другие сектора экономики, пострадавшие в пандемию.

Нестабильными могут быть небольшие банки, зарегистрированные в крупных городах — Санкт-Петербурге, Екатеринбурге и других. В этих городах присутствуют все федеральные банки, с которыми сложно конкурировать, отмечает директор Центра экономического анализа «Интерфакс» Алексей Буздалин. При этом некоторые региональные банки, зная специфику своего рынка, смогут продолжить существовать и успешно конкурировать с крупными игроками.

Но как полагает Теодор Шошиашвили, именно мелкие и средние банки регионального уровня имеют наименьшие шансы на выживание. «В первую очередь речь идёт об организациях, действующих в таких регионах, как, например, Тува, Калмыкия, Ингушетия, Чувашия, Иркутская, Курганская области, Еврейская автономная область, где низкие доходы населения», — говорит Шошиашвили. По его словам, в принципе уязвимы все компании, которые работают в регионах с низкой платёжеспособностью населения.

Еще более глубокий уход в онлайн

Предыдущий пункт подводит нас к следующему тренду. Так как пандемия не отменила внутренние планы банков по привлечению новых клиентов, а ограничения, связанные с режимом самоизоляции, привели к падению объема розничного кредитования, на повестке остро встал вопрос умения дотянутся до своего клиента как в момент пресейла, так и при заключении договора. Другими словами, разговор зашел о переходе на полноценный онлайн режим работы.

Если разделить клиентов на тех, кто пользуется услугами исключительно в оффлайн-каналах обслуживания (дополнительные офисы), и тех, кто предпочитает получать услуги в онлайне, банки, которые были максимально готовы к работе со вторыми, показали минимальную просадку.

Заключение

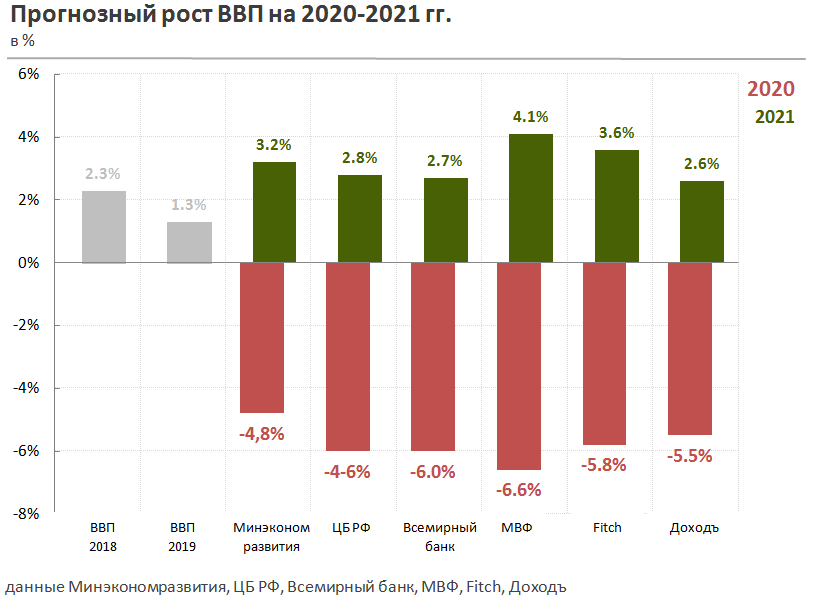

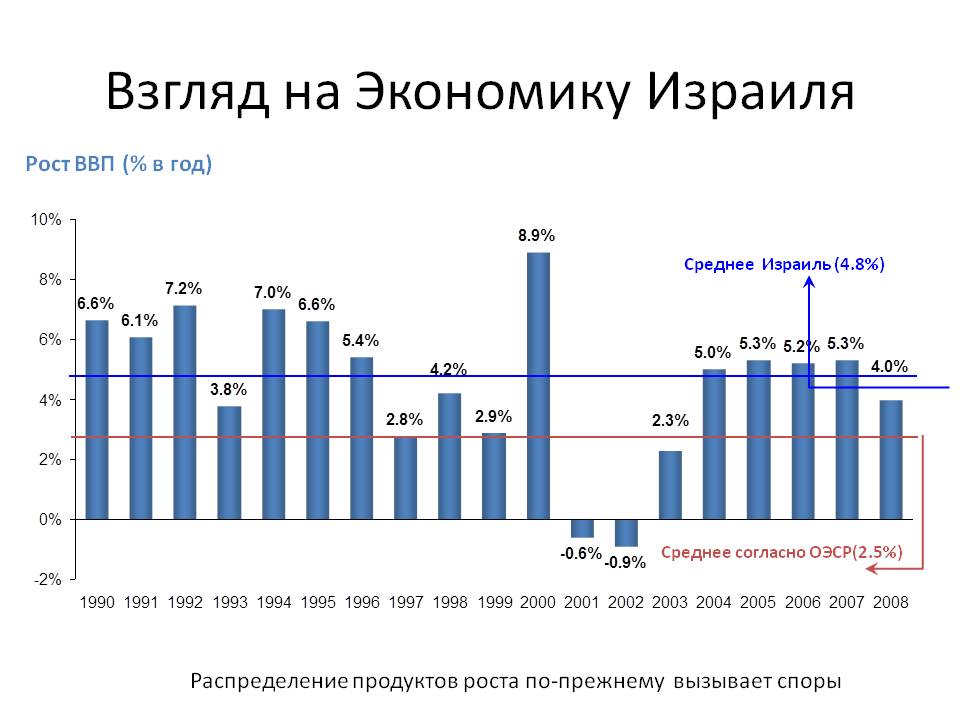

По оценкам ведущих рейтинговых агентств, операционная среда израильских банков до середины 2014 г. будет формироваться в условиях замедления темпов роста реального ВВП (до 3% в 2013 г. по сравнению с исторически сложившимся в докризисный период среднегодовым темпом 5%) и сокращения спроса как на внутреннем, так и на мировых финансовых рынках.

Еще одной не слишком радужной перспективой является слабый рост кредитов (3 – 5%) на фоне уровня инфляции в 3%. Повышенная геополитическая напряженность, приглушающая деловую активность в стране, останется главным источником банковских рисков, особенно в свете нарастающей вероятности коррекции рынка недвижимости в связи с инфляционным ростом цен на жилье. И наконец, с учетом хрупкости национального рынка капитала и новых ограничений со стороны регулятора относительно размеров взимаемой банками комиссии ожидается уменьшение объемов получаемого комиссионного дохода.

Качество активов, возможно, умеренно ухудшится, и доля неработающих кредитов в среднем по ведущим банкам к концу 2013 г. возрастет до 4,5 – 5% по сравнению с 3,7% в сентябре 2012 г. Причинами тому могут послужить замедление экономического роста и высокий уровень концентрации кредитов крупным корпорациям.

В настоящее время банкам Израиля удается сохранять стабильный уровень внешних заимствований. Показатели фондирования операций ведущих израильских банков подкрепляются высоким уровнем сбережений, который исторически колеблется между 12 и 17% располагаемого, или чистого, дохода <1>. Не менее внушительно выглядит средний по ведущим израильским банкам показатель текущей ликвидности (отношение суммы ликвидных активов к объему совокупных активов), составляющий 29%.

<1> Доход, которым располагает лицо после уплаты налогов, взносов в систему страхования и других вычетов. Национальный уровень сбережений, а более точно – накоплений, рассчитывается как разница между ВВП страны и фондом потребления плюс чистый объем трансфертных платежей.

Показатели доходности и эффективности израильских банков ниже показателей паритетных банков других стран мира, и, по прогнозам, уровень чистой прибыли понизится на 5%. Причинами являются вялая деловая конъюнктура, некоторая “компрессия” процентных ставок, снижение сумм комиссионного дохода, низкие объемы торгов на фондовой бирже и, наконец, повышенный уровень затрат на создание резервов на возможные потери. В конечном итоге к концу 2013 г. показатель чистой доходности взвешенных по рискам активов может составить около 0,7%, а коэффициент эффективности (отношение суммы операционных издержек к сумме операционного дохода, cost-to-income ratio) будет находиться в интервале от 65 до 70%.

В условиях высокой концентрации капитала в банковском секторе, вследствие которой на пятерку крупнейших израильских банков приходится более 90% совокупных банковских активов, роль этих банков с точки зрения обеспечения устойчивости денежно-кредитной системы страны велика. Это, в свою очередь, обусловливает высокую степень вероятности оказания им (при необходимости) финансовой поддержки со стороны государства.

С.Д.Хорошилов

Управление финансовых институтов

стран Северной Азии и Ближнего Востока

Департамент финансовых институтов

Внешэкономбанк