Продажа недвижимости

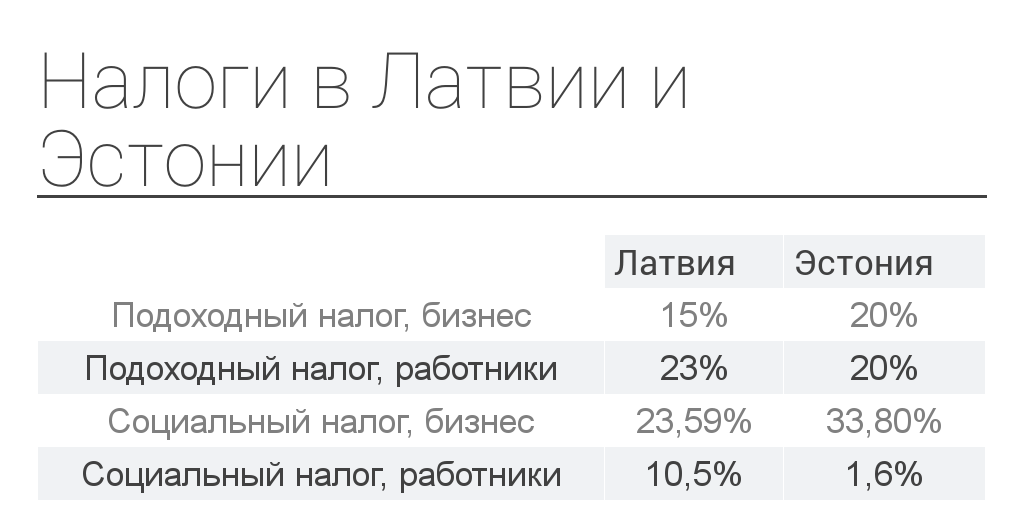

Тенденции. Вопреки мировому пандемическому кризису, эстонский рынок недвижимости чувствует себя на удивление хорошо. Активность покупателей достигла максимума с 2006 года. Число сделок растёт, как и цены на квартиры, особенно в Таллине.

Число сделок с недвижимостью в Эстонии растёт, особенно в Таллине

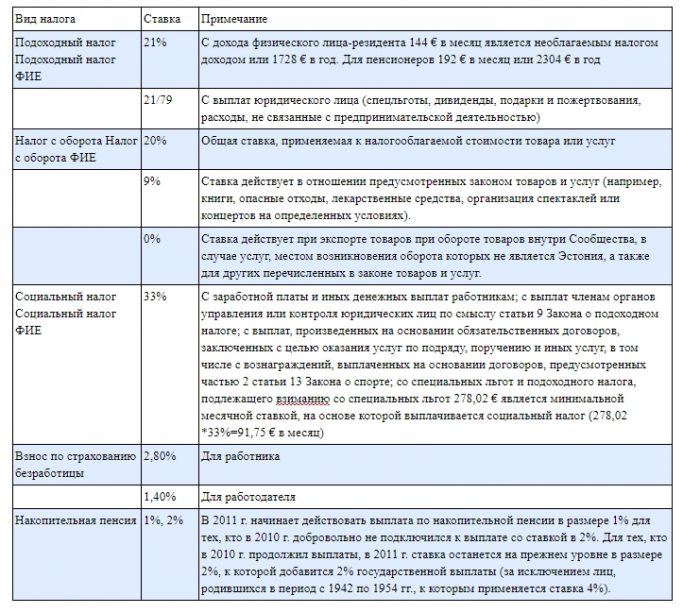

Налоги при продаже недвижимости. Налог при передаче собственности составляет 20% от разницы между стоимостью покупки и продажи. К примеру, если полтора года назад вы купили квартиру за €50 тыс., а продали за €70 тыс., налогооблагаемая база – €25 тыс. То есть заплатить придётся €4 тыс. Но есть ряд нюансов.

Налог платить не придётся в следующих случаях.

Если объект – ваше основное место проживания и приобрели вы его более двух лет назад. Если речь о частном доме, размер прилегающего участка должен быть не больше 0,25 гектара, чтобы попадать под это правило.

Если часть дома вы использовали в коммерческих целях (к примеру, сдавали в аренду), налог нужно платить только с этой части (высчитывается по площади).

Если объект приватизировали за соответствующие ценные бумаги, вернули после реформы собственности или после того, как противоправно отобрали в советское время. Если вопрос касается частного дома, прилегающая территория в данном случае должна быть не больше двух гектаров.

Особенности

- Из разницы между покупкой и продажей можно вычесть абсолютно все расходы на улучшение жилья, заключение сделки при покупке, налоги и т. д. Главное – чтобы на руках были все подтверждающие документы. Таким образом удаётся значительно снизить налоговую базу или вовсе свести налог к нулю.

- Если вы получили недвижимость в наследство, за исходную цену принимают €0. То есть при продаже придётся заплатить 20% со всей вырученной суммы, если не удастся доказать, что вы в этом объекте жили постоянно. Такая ситуация может сложиться и тогда, когда, к примеру, бабушка хочет поручить внучке продажу своей квартиры и оформляет на неё дарственную. Правильное решение в данной ситуации – оформить доверенность на продажу.

- Если в собственности несколько квартир и всеми вы владеете минимум два года, налог можно не платить только с одной, где вы жили постоянно.

При продаже недвижимости расходы на услуги нотариуса (порядка €150) продавец и покупатель обычно делят пополам. Госпошлину вносит покупатель.

Налог у источника прибыли в Эстонии для иностранных частных лиц

Подоходные пошлины взимаются с резидентов и прочих частных лиц, находящихся на территории страны. К резидентам относят всех местных жителей, а также заграничных гостей, проводящих в республике не менее 183 суток в году. Если данная группа лиц оплачивает сборы с общемирового дохода, то все, кто относится к нерезидентам перечисляют пошлину только от прибыли у источника в пределах границ Эстонии.

Налоговая база для категорий также разная. Для резидентов она складывается из:

- Заработной платы и прибыли от реализации товаров или профессиональных услуг.

- Передачи собственности, пенсионных выплат.

- Дивидендов, процентов, роялти.

- Выгод от лотерей, пособий, грантов, стипендий и так далее.

Иностранцы платят сборы от зарплаты, коммерческого дохода, процентов, полученных от вкладов или акций на территории страны и прибыли от сдачи в аренду какого-либо имущества.

Уровень налога составляет 21%, первые 1728 евро полностью освобождаются от ставки. Налоговый год равен календарному, декларация подается при наличии иных видов прибыли кроме зарплаты. Срок подачи документа – до 1 июля года, следующего за отчетным. Штраф за просрочку растет ежедневно, возврат подоходного налога в Эстонии не предусмотрен.

Регистрация компании

Если у тебя есть электронная подпись / идентификационная карта (ID-карта)/ карта Е-резидента (которую можно получить онлайн, заполнив форму и оплатив госпошлину 100 евро), то у тебя появится возможность:

— регистрировать компанию электронным способом; — использовать услуги эстонских банков; — иметь доступ к интернет-обслуживанию Налогово-таможенного департамента; — использовать цифровую подпись; — подавать документы, подписывать документы, заявления и т. д.; — иметь доступ к другим сервисам с электронной идентификацией; — использовать в Эстонии личный ID-номер; — ходатайствовать о необходимых лицензиях через интернет.

Тем не менее все просто лишь на бумаге. На деле же многие часто допускают ошибки и не в курсе некоторых юридических и правовых нюансов, которые тормозят или лишают возможности быстрой регистрации компании в Эстонии. Да и рассказать обо всех тонкостях мы не можем. Но есть иной вариант.

Как открыть фирму в Эстонии, инструкция

• Сначала, вам необходимо выбрать наименование для будущей компании, определить виды деятельности, доли учредителей и обратиться к нам!

• Следующим шагом станет однодневное путешествие в Таллин, для участия в процедуре личной регистрации фирмы. Возможен вариант удаленной регистрации по доверенности. Для этого необходимо отправить нам документы, заверенные нотариусом (образцы предоставляются).

• На заключительной стадии, после внесения данных о зарегистрированной компании в Коммерческий регистр, для эстонской компании начинает действовать режим «наибольшего благоприятствования». В течении этого времени можно лично или дистанционно открывать банковские счета. Мы поможем определиться с выгодным и подходящим для вашего бизнеса банком.

Как выбрать оптимальную форму компании

Анализируя кейсы успешных заказчиков, специалисты Sowana пришли к выводу о преимуществах Товарищества с ограниченной ответственностью (OÜ) перед всеми остальными формами компаний.

OÜ — аналог ООО в РФ или Украине:

• Уставной капитал от 2 500 евро. Разрешена регистрация без формирования уставного капитала, с обязанностью внесения средств в случаях начисления и выплаты дивидендов.

• Учредителями может быть один человек или неограниченное количество физических или юридических лиц.

• Руководство осуществляется правлением, состоящим минимум, из одного человека, который одновременно может быть учредителем компании. Заработная плата членам правления может не начисляться и не выплачиваться, если изначально нет такой цели.

• Пакет учредительной документации включает в себя учредительный договор и устав компании.

• Отчетность сводится к предоставлению ежегодного отчета по результатам финансового года.

• Печать не входит в число обязательных требований, она может быть заменена личной или электронной подписью при заключении договоров.

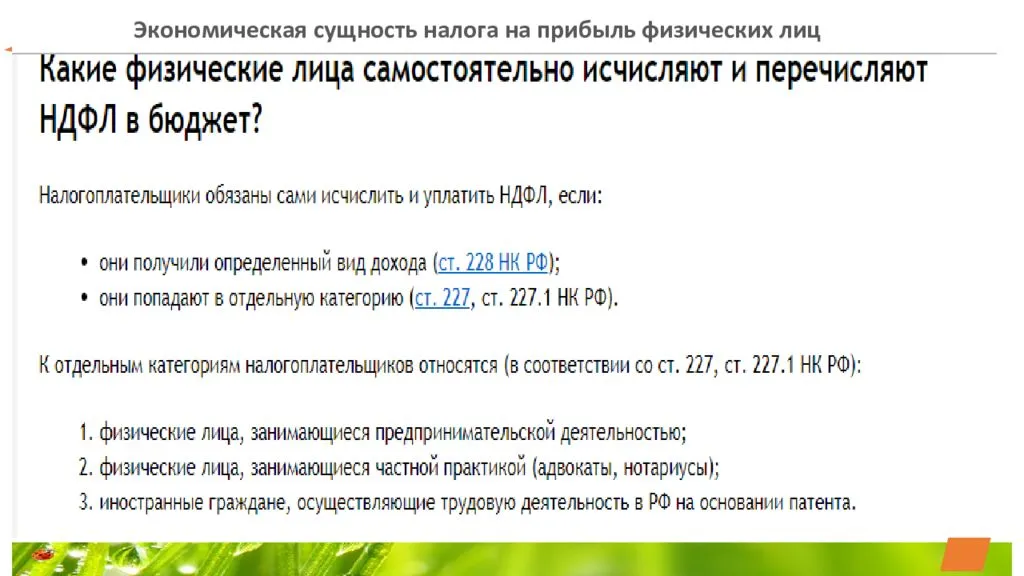

Подоходный налог с физических лиц [ править ]

Подоходный налог с физических лиц в Эстонии считается пропорциональным , но из-за освобождения от налогообложения он фактически прогрессивный . Стандартная ставка для физических лиц в 2015 году составляет 20% (по сравнению с 21% в 2014 году). Предоставляется базовое освобождение , которое увеличивается при обеспечении содержания ребенка, в случае пенсии, в случае компенсации за несчастный случай на работе или профессиональное заболевание. Кроме того , ряд расходов являются вычету: проценты по жилищному кредиту, расходы на обучение, подарки, пожертвования, взносы в добровольную / обязательную накопительную пенсию и страхование от безработицы, выплаты социального страхования, обязательные в иностранном государстве. Размер вычитаемых процентов по жилищному кредиту, расходов на обучение, подарков и пожертвований ограничен — в 2011 году лимит составлял 3196 евро, но не более 50% дохода налогоплательщика за тот же период налогообложения.

Нет налога на прирост капиталано прибыль от передачи ценных бумаг или других финансовых активов облагается стандартным подоходным налогом. С 2011 года действует новая система, которая позволяет физическим лицам откладывать налоговые обязательства, возникающие в связи с доходом, полученным от финансовых активов, до момента принятия дохода в пользование, используя для этой цели инвестиционный счет. Инвестиционный счет — это обычный денежный счет с обязательством фиксировать все денежные переводы. Для достижения цели с помощью инвестиционного счета доход, полученный от финансовых активов, должен быть незамедлительно переведен на инвестиционный счет. Налогооблагаемая сумма создается, когда выплаты, произведенные со всех инвестиционных счетов, превышают остаток взносов на всех инвестиционных счетах после выплаты.

Преимущества Эстонии как площадки для открытия бизнеса

- Только в Эстонии налог на прибыль составляет 0% (при условии, что собственник не выводит дивиденды, а пускает прибыль в развитие бизнеса)!

- Нововведение с 2011 г.: необязательно нанимать в руководящий орган фирмы местного представителя, как это делается, например, в Литве или Финляндии;

- Не нужно вносить уставной капитал (мин. 2 500 евро) во время регистрации фирмы, достаточно его просто задекларировать.

- Отчетности в Налоговый департамент Эстонии нет, в случае отсутствия начисления зарплаты и VAT номера у компании.

- Надежная банковская сфера услуг.

- Понятная и прозрачная налоговая система.

- Возможность получить годовую и трехлетнюю бизнес-визу.

- С 2016 года нет черного списка юрисдикций (оффшоры), официально утвержденного Налоговым департаментом, сделки с которыми облагались подоходным налогом.

- Возможность купить для фирмы автомобиль или недвижимое имущество без каких-либо налогов

- Отсутствие транспортного налога на автомобили.

- Удачное географическое положение Эстонии, близость к России, Швеции, Финляндии и Латвии.

- Наличие Интернет-банкинга на русском и английском языках.

- В случае ведения Интернет-торговли, есть возможность регистрации любого доменного имени в европейских доменных зонах (eu, ee, es и т.д.).

- Отсутствие бюрократии;

- При начислении себе зарплаты и уплате налогов вы получаете право на бесплатное медицинское обслуживание.

- При уплате налогов происходит накопление на вашем пенсионном счете, т. е. в будущем можете рассчитывать на пенсию от Эстонии (при наличии ВНЖ);

- Возможность получить ВНЖ в Эстонии без обязательного нахождения в странене менее 183-х дней в году (требование отменено в 2017-м году).

Альтернатива банковскому счету

Альтернативой банкам выступят платёжные системы. Их преимущество в том, что они открывают счета гораздо быстрее, принимают платежи со всего мира, удобно организованы. Поскольку у вас будет европейская компания, то вы сможете относительно просто открыть счет в таких системах как PayPal.

Недостаток платёжных систем в том, что они могут как быстро открыть, так быстро и закрыть счет по минимальному поводу

Поэтому важно выбирать подходящую платёжную систему, чётко следовать правилам и обязательно хранить все документы, доказывающие легальность ваших сделок

Платёжные системы позволяют вам развивать бизнес и создавать ему историю, в том числе бухгалтерские отчёты, с которыми вы спустя время можете отправиться в банк. Там вы покажете, что являетесь серьёзным бизнесом и открыть счет станет проще.

Ещё одна интересная альтернатива банковскому счету в Эстонии – это открытие филиала эстонской компании в Сербии. Особенность в том, что филиалу в Сербии достаточно легко открывают счета, даже если его создала оффшорная компания. Вам потребуется открыть счет хотя бы в платёжной системе для эстонской компании, а затем подать документы в Сербии. Спустя пару месяцев у вас будет и филиал, который действует от лица материнской компании, и счет для филиала.

В некоторых случаях этот вариант поможет даже бизнесу с криптовалютами.

Разумнее выбирать те юрисдикции и банки, которые признают, что готовы работать с криптовалютными компаниями. При этом банки оставляют за собой право отказать в обслуживании, если бизнес кажется им рискованным или мутным.

К тому же рассчитывайте на то, что услуги по открытию счетов для криптовалютных бизнесов чаще всего дороже, чем для обычной компании.

Банковский счет для эстонской компании

Открыть счет для обычной компании, которая занимается торговым бизнесом или IT-разработками можно практически в любой стране, которая открывает счета компаниям на территории ЕС.

Нужно лишь учитывать факт, что некоторые страны ЕС не открывают нерезидентные счета, если владельцы/директоры компании являются нерезидентами ЕС.

Также банки обязательно спросят о легальности происхождения средств, попросят кипу документов. Велик шанс, что заявку на открытие счета будут рассматривать несколько месяцев, особенно, если вы не сможете показать, что планируете работать на рынок выбранной вами страны.

Если же вы планируете работать с местными клиентами и/или поставщиками, то открыть счет будет проще. Нужны будут документы, доказывающие наличие договорённостей по этому вопросу.

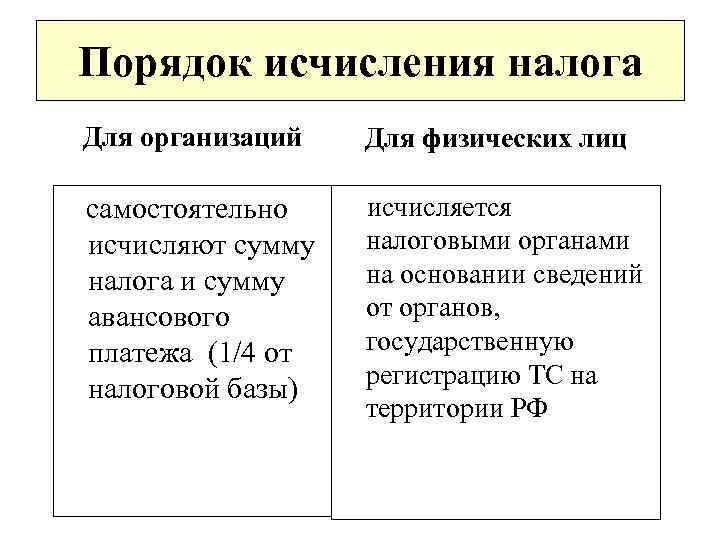

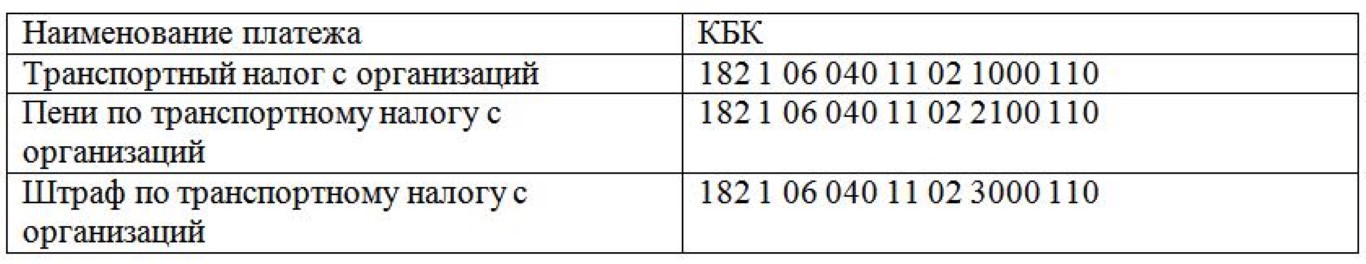

Что делать, если налоговое уведомление не получено

Налоговые уведомления не направляются по почте на бумажном носителе в следующих случаях:

наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления;

налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и при этом не направил в налоговый орган уведомление о необходимости получения налоговых документов на бумажном носителе.

В иных случаях при неполучении до 1 ноября налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством, налогоплательщику целесообразно обратиться в налоговую инспекцию либо направить информацию через «Личный кабинет налогоплательщика» или с использованием интернет-сервиса «Обратиться в ФНС России».

Подробнее…

Налоговые уведомления владельцам налогооблагаемых объектов направляются налоговыми органами (размещаются в личном кабинете налогоплательщика) не позднее 30 дней до наступления срока уплаты налогов: не позднее 1 декабря года, следующего за истекшим налоговым периодом, за который уплачиваются налоги.

При этом налоговые уведомления не направляются по почте на бумажном носителе в следующих случаях:

наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления;

налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и при этом не направил в налоговый орган уведомление о необходимости получения налоговых документов на бумажном носителе.

В иных случаях при неполучении до 1 ноября налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством, налогоплательщику целесообразно обратиться в налоговую инспекцию либо направить информацию через «Личный кабинет налогоплательщика» или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

Владельцы недвижимости или транспортных средств, которые никогда не получали налоговые уведомления за истекший налоговый период и не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 26.11.2014 № ММВ-7-11/598@).

Подоходный налог с физических лиц

Подоходный налог с физических лиц в Эстонии считается пропорциональным , но из-за освобождения от налогообложения он фактически прогрессивный . Стандартная ставка для физических лиц в 2015 году составляет 20% (по сравнению с 21% в 2014 году). Предоставляется базовое освобождение , которое увеличивается при предоставлении содержания ребенку, в случае пенсии, в случае компенсации за несчастный случай на работе или профессиональное заболевание. Кроме того, ряд расходов являются франшизы : платежи социального страхования жилищных кредитов интересы, расходы на обучение, подарки, пожертвования, взносы на добровольной / обязательной накопительной пенсии и безработицы страхование, обязательное в иностранном государстве. Размер вычитаемых процентов по жилищному кредиту, расходов на обучение, подарков и пожертвований ограничен – в 2011 году лимит составлял 3196 евро, но не более 50% дохода налогоплательщика за тот же период налогообложения.

Там нет налога на прирост капитала , а прибыль от отчуждения ценных бумаг или других финансовых активов, подлежит стандартный налог на прибыль. С 2011 года действует новая система, которая позволяет физическим лицам откладывать налоговые обязательства, возникающие в связи с доходом, полученным от финансовых активов, до момента принятия дохода в пользование, используя для этой цели инвестиционный счет. Инвестиционный счет – это обычный денежный счет с обязательством фиксировать все денежные переводы. Для достижения цели с помощью инвестиционного счета доход, полученный от финансовых активов, должен быть незамедлительно переведен на инвестиционный счет. Налогооблагаемая сумма создается, когда выплаты, произведенные со всех инвестиционных счетов, превышают остаток взносов на всех инвестиционных счетах после выплаты.

Регистрация компаний в Эстонии: выгодные условия и перспективы роста

Регистрация компаний в Эстонии для инвестиций, ведения бизнеса или создания стартапа – популярная идея. В Эстонии регистрируют свои компании представители Швеции, Финляндии, России, Канады и других стран мира.

Почему они это делают? Потому что это выгодно.

Зарегистрировать компанию в Эстонии – это быстро. Сделать это можно даже в режиме онлайн всего за пару часов (при условии, что заранее получили электронное резиденство страны).

Зарегистрированная в Эстонии компания не облагается корпоративным налогом ровно до тех пор, пока прибыль реинвестируется обратно в бизнес. Это позволяет компании расти с увеличенной скоростью, в сравнении с конкурентами.

Управлять эстонской компанией можно дистанционно, как и вести отчётность через государственную электронную систему. Администрирование бизнеса в Эстонии максимально упрощено.

К тому же бизнес-климат Эстонии позволяет развиваться любому серьёзному предприятию:

- Бюрократия максимально снижена, а чиновники заинтересованы в поддержке компаний, а не в получении штрафов за нарушения;

- Эстония состоит в ЕС, ОЭСР, в других уважаемых организациях и блоках;

- Национальная валюта – евро;

- Доступ к европейской банковской системе, возможность открыть иностранный счет на компанию практически в любой другой стране мира;

- Возможность работать на всей территории ЕС без дополнительных ограничений;

- Направленность всего государства на высокие технологии, как в вопросах управления, налогообложения, финансовых услуг, так и в иных высокотехнологичных областях.

Добавьте к этому возможность получить разрешение на временное проживание инвесторам и создателям компаний, и возможность получить электронное резиденство и вести бизнес полностью дистанционно. Электронное резиденство уже используется международным бизнесом, как способ идентифицировать клиента. Особенно это выгодно в том случае, если ваша деятельность связана с финансами и необходимо выполнять требования анти-отмывочного законодательства.

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

Зарегистрировать компанию в Эстонии можно чрезвычайно быстро, но здесь есть свои подводные камни, в частности, наличие офиса в стране, открытие банковского счета, бухгалтерская отчётность (особенно в контексте новых изменений).

Для того, чтобы избежать лишних рисков, уважаемый читатель, стоит обратиться за профессиональной помощью к опытным консультантам. Мы помогаем регистрировать компании в Эстонии и делать это с учётом вашей глобальной бизнес-стратегии и личных планов.

Зарегистрировать компанию в Эстонии – это лишь часть дела. Необходимо открыть правильный банковский счет, а эта процедура требует зачастую больше подготовки. Именно здесь вам вдвойне понадобиться помощь, чтобы не терять время и силы на лишние телодвижения.

Записывайтесь на бесплатную консультацию по подбору счета для вашей эстонской компании: info@offshore-pro.info.

Межгосударственные налоговые соглашения

Подчинятся всем налоговым правилам Эстонской республики обязаны налоговые резиденты страны. Таковыми признаются физические лица, прожившие в Эстонии 183 и более дней. Предприятия получают статус резидента при условии, что регистрируют в республике свое постоянное представительство.

Для улучшения взаимодействия с налоговыми органами других стран Эстония заключает соглашения об избежании двойного обложения доходов и активов, а также об обмене фискальной информацией. Алфавитный список стран, подписавших договоренности, расположен на сайте Налогово-таможенного департамента.

Какие виды ВНЖ Эстонии бывают

Существует несколько разновидностей документа, который разрешает человеку легально находиться на территории Эстонии длительный период времени. Эстонский вид на жительство может быть срочным или долговременным. Запросить долговременный ВНЖ можно только после пяти лет проживания в Эстонии по срочному ВНЖ. Также документ различается по основаниям для его получения.

Воссоединение семьи

К человеку, который временно/постоянно проживает на территории Эстонской Республики или является ее гражданином, могут приехать родственники и они имеют право получить вид на жительство. Под данную категорию попадают следующие люди:

- супруги;

- дети, которым еще не исполнилось 18 лет;

- совершеннолетние дети, но только те, у которых есть определенные проблемы со здоровьем, и они не могут жить самостоятельно без помощи родителей. В данном случае придется предоставить бумагу с медицинского учреждения, которая подтверждает данный факт;

- лица, которые находятся под опекунством гражданина Эстонии или человека, легально проживающего в этой стране;

- также к детям или внукам (проживающим более 5 лет в Эстонии) могут приехать иностранные родственники, которым нужен уход, и он не может быть обеспечен в стране их проживания.

Официальное трудоустройство

Официальная работа не только дает возможность получить ВНЖ, но и требует его получения. В Эстонии весьма низкий уровень безработицы, всего 6.5%, средняя зарплата — немногим меньше средних показателей Европейского Союза (меньше 1.000EUR в месяц). Но найти вакансию здесь могут, как квалифицированные специалисты, так и люди, не имеющие определенных навыков.

Однако, чтобы в страну массово не ринулся приток иностранцев, желающих работать на территории Эстонии, был принят закон, в котором сообщается, что гражданин другого государства может устроиться на работу в Эстонии, только если его зарплата будет не менее 1.321EUR в месяц. Наиболее востребованными являются IT-специалисты, водители, врачи.

Бизнес в Эстонии

Если иностранец обладает собственным бизнесов в Эстонии или инвестирует в уже готовые компании, то это может значительно увеличить шансы получения вида на жительство в Эстонии. Стоит отметить, что в этой стране нет серьезных ограничений для ведения бизнеса гражданам другого государства. Также здесь достаточно благоприятные условия для ведения собственного дела: налоговая система, льготы и прочее.

Здесь очень сильно упрощена процедура открытия фирмы, человеку следует лишь обзавестись специальной электронной ID-картой. При ее наличии новая компания может быть открыта на протяжении 3 дней.

Однако, чтобы получить ВНЖ нужно будет вложить достаточно крупные суммы: для инвестиций в готовые компании – от 65.000EUR, в свой бизнес – от 16.000EUR.

Обучение в Эстонии

Достаточно большое количество молодых людей, хотят получить престижное европейское образование, благодаря которому появляется возможность найти работу практически во всех странах ЕС и за его пределами. Поэтому в Эстонии можно часто увидеть студентов из стран СНГ. Для этого им необходимо оформить вид на жительство на весь период обучения в ВУЗе. Стоимость обучения в этой стране составляет от 1.500EUR в год, а чтобы студенту прожить в достатке, ему необходимо еще порядка 500EUR в месяц.

Налогоплательщики и типы налогов

Налогообложение в Финляндии распространяется на всех резидентов страны, в том числе:

- физических лиц, независимо от их гражданства, проживающих на финской территории более 183 дней в году;

- юридических лиц, зарегистрированных на финской территории или созданных в соответствии с финским законодательством иным образом.

Остальные, в том числе и финны, если они не проживают постоянно в стране, платят налоги в Финляндии в 2021 году только из тех доходов, которые получены из финских источников. Такой режим налогообложения считается ограниченным, им в основном пользуются иностранцы, иностранные компании – партнеры финских предприятий, а также трудовые мигранты, приезжающие на сезонные работы и находящиеся в стране менее полугода. Налогообложение нерезидентов значительно отличается как в принципах, так им в применяемых налоговых ставках.

Виды налогов в Финляндии традиционно можно разделить на прямые и косвенные. Прямыми считаются все налоги, которые насчитываются на полученный доход или прибыль. К их числу относят:

- государственный налог на прибыль (Ansiotuloverotus);

- налог на прирост капитала (Pääomatuloverotus);

- налог на перевод активов (Varainsiirtovero);

- налог на дарение и наследство (Lahjaveron);

- муниципальный налог на доходы в Финляндии (Kunnallisveroa);

- корпоративный подоходный налог с предприятий (Yhteisövero) и другие.

Косвенными принято считать все потребительские сборы, то есть все, которые дополнительно начисляются на товары и услуги, например:

- налог на добавленную стоимость (Arvonlisävero);

- акцизы и таможенные сборы;

- налог с алкоголя и алкогольных напитков (Аlkoholijuomavero);

- налог на табачные изделия (Tupakkavero);

- налог на топливо (Polttoainevero);

- налог на телевидение в Финляндии или так называемый налог на общественное вещание (Yle-vero) и другие.

В зависимости от бенефициаров налоги в Суоми в основном делятся на государственные и муниципальные. Также могут быть взысканы общинные налоги, например на церковь, и взносы на социальное страхование. Администрированием сборов и перераспределением денег занимаются местные налоговые администрации – .

Предлагаем подробнее рассмотреть, какие налоги платят в Финляндии, на кого и в каком размере они распространяются.

![Топ-11 бесплатных курсов по чешскому языку [2021] для начинающих с нуля](https://rabota-za-granicej.ru/wp-content/uploads/0/4/7/047ade69b1c3a71a4a072d717db2470b.jpeg)