Налоги «с юмором» у немцев

Нерациональность нельзя назвать отличительной чертой правительства Германии. Поэтому все нелогичные, на первый взгляд, сборы имеют вполне объяснимое происхождение:

- налог на дождь оплачивают только жители тех районов, где дождевая вода требует сооружения специальных систем отведения или уборки, поскольку способна принести неприятности и вред окружающей среде или людям – правильнее назвать этот платеж коммунальным сбором;

- налог на Гугл – больше относится к сфере авторских прав и призван защитить интересы авторов, которые размещают в сети свой уникальный контент;

- сбор на радио заботится уже о поддержании немецких теле- и радиоканалов, его берут за единицу каждого вида устройства (приемника или телевизора).

Особенности системы налогообложения в Германии

Налогообложение, как и остальные сферы государственной политики, четко регламентировано. Есть четкие рамки послаблений, ограничений, штрафов, неустоек. Физические лица оплачивают от 19 до 52% от своих доходов в казну. Срабатывает система скидок на страховки для семейных пар, многодетных семей, временно безработных.

Подоходный налог

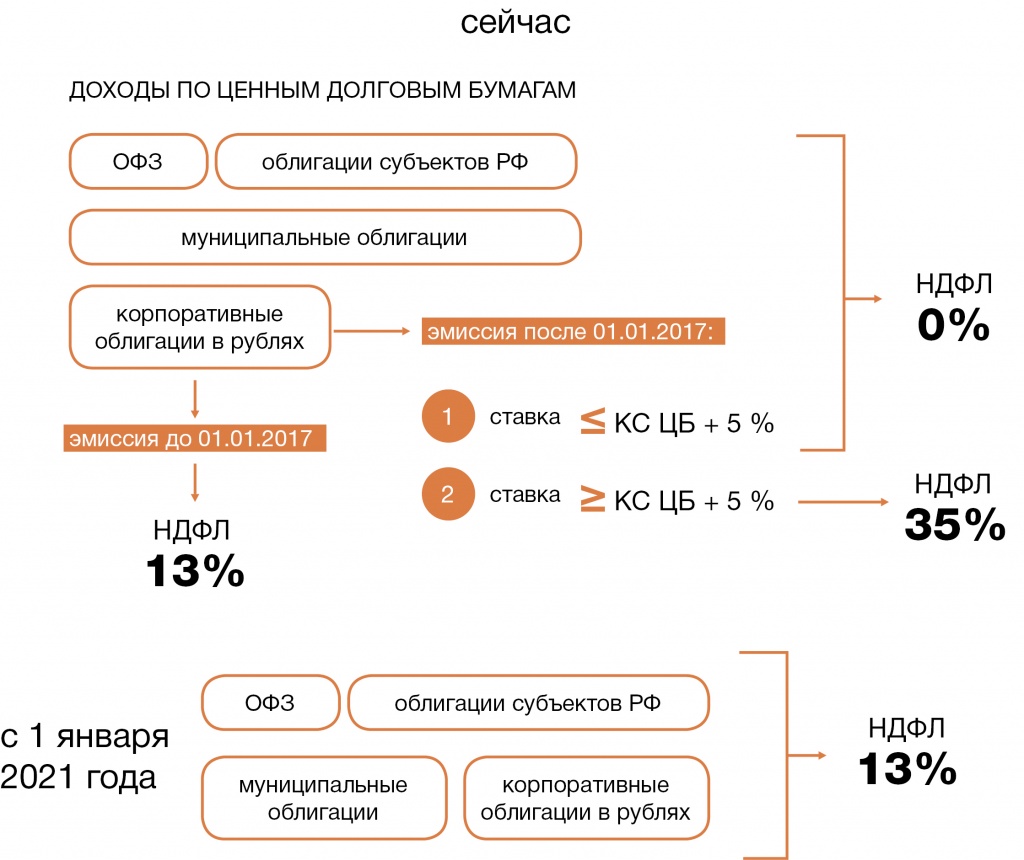

Если человек в Германии имеет прибыль от промышленности или торговли, частного бизнеса, свободной занятости, наемного труда, депозитов или ценных бумаг, сдачи арендуемого помещения, любые другие источники – его ответственность за подоходный налог обозначена законодательством.

Физическое лицо, проживающее на территории германии более 183 дней в год, налогом не облагают. Для тех, кто временно проживает в стране, не более указанного срока, налог рассчитывается начиная с 14%. После суммы в 250 тысяч 401 евро процент достигает 42, а свыше этой суммы – 45–52%.

Налоги для компаний

Немецкие общества ведут бухгалтерию с момента образования предприятия, с обязательной постановкой на налоговый учет.

Бизнес в черте страны и за ее пределами входит в налог от коммерческой деятельности. Единая ставка равна 15%, добавляют еще налог за солидарность (5,5% от суммы налога по ставке). Общий процент выходит 15,8.

Прочие налоги в Германии

Среди общей схемы пополнения казны самые популярные пункты:

- поземельный;

- на недвижимость;

- церковный;

- на дарение и наследование;

- автомобильный;

- от вложенного капитала.

Из суммы доходов налогоплательщика убирают те расходы, что попадают под определение неизбежных либо бытовых. Чтобы доказать некоторые пункты необходимых трат, немцы собирают все подтверждающие документы, предоставляют в суд. Каждый гражданин в случае положительного ответа судебного процесса рассчитывает на налоговый вычет по итогам года.

В качестве альтернативы вычету реальных расходов существует фиксированный вычет в 1 тысячу евро в год. Налогоплательщик, применяющий фиксированный вычет, не вправе вычитать из базы реальные расходы.

Как рассчитать подоходный налог в калькуляторе — инструкция

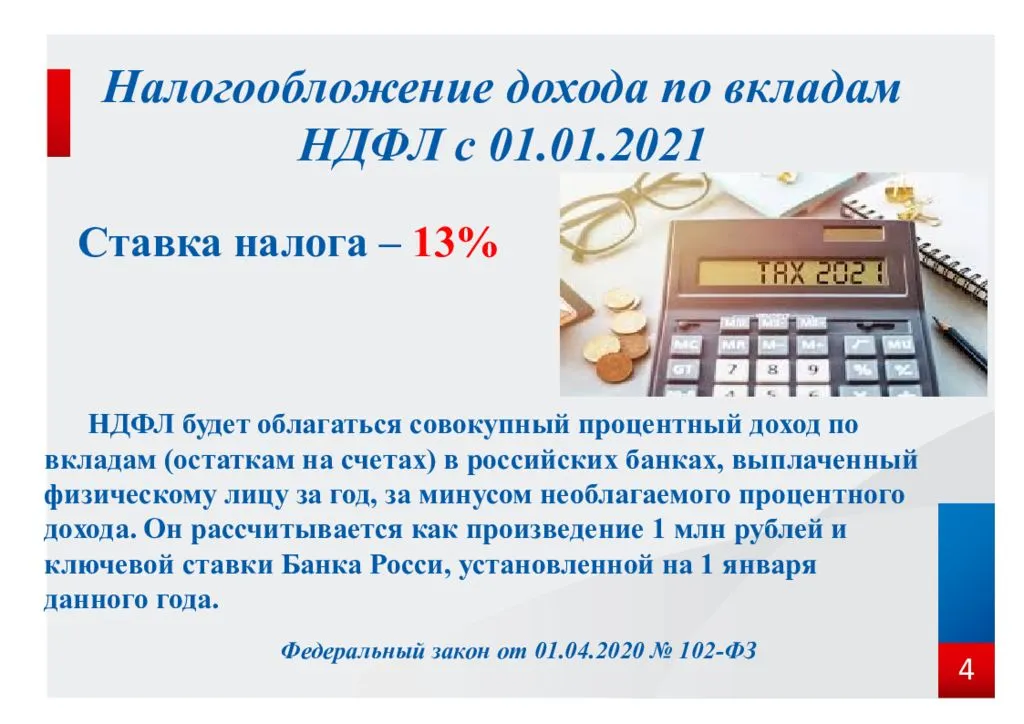

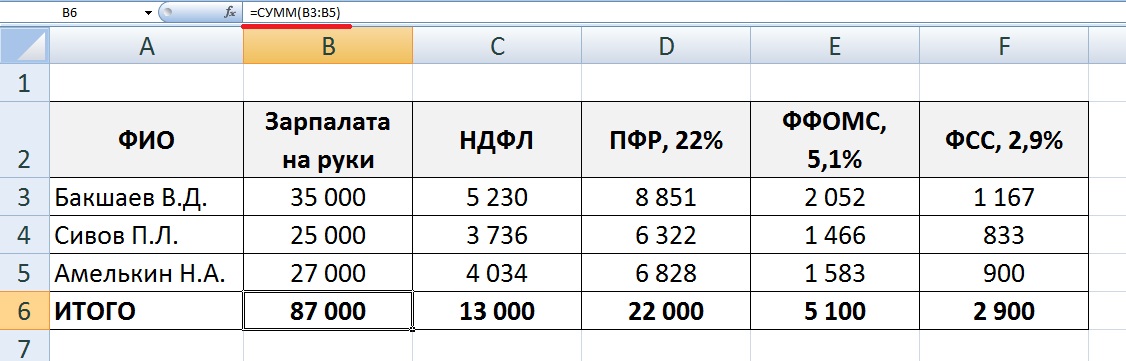

Как выше было сказано, калькулятор позволяет посчитать НДФЛ при различных исходных данных.

Пошаговая инструкция:

- Шаг 1 — в поле 1 отметьте нужный вариант расчета (если известна сумма, которую посчитал работодатель до налогообложения, то выберите левый вариант; если известная сумма, которая выдана на руки, то выберите второй вариант).

- Шаг 2 — в поле 2 укажите известный доход (начисленную или полученную на руки).

- Шаг 3 — если есть дети, то заполните поле 3 — укажите возраст всех ваших детей, включая совершеннолетних и несовершеннолетних (поле 3 не нужно заполнять, если у вас нет детей, если ваш доход с начала года достиг 350000 руб.).

- Шаг 4 — если вам положен дополнительный вычет 3000 руб. на основании пп.1 п.1 ст.218 НК РФ или 500 руб. на основании пп.2 п.1 ст.218 НК РФ, то укажите его размер в поле 4.

Налоговая льгота 500 руб. или 3000 руб. положена только особым категориям лиц, перечисленных в НК РФ

Обратите внимание можно указать только один вариант — либо 500, либо 3000. Если положены обе — укажите большую. Если никакие льготы вам не положены, то достаточно указать нужный вариант расчета в начале онлайн калькулятора и сумму в рублях

Если никакие льготы вам не положены, то достаточно указать нужный вариант расчета в начале онлайн калькулятора и сумму в рублях.

После заполнения нужных полей калькулятор производит автоматический расчет.

- В строке 5 вы увидите размер вычета на детей с учетом заполненных сведениях о возрасте в поле 3.

- В строке 6 показан подоходный налог с учетом всех вычетом.

- В строке 7 отражается величина дохода, начисленная работодателем до удержания НДФЛ.

- В строке 8 — величина дохода, которую получает физическое лицо на руки после удержания 13 процентов.

Ниже на примерах даны пояснения, как правильно рассчитать НДФЛ в калькуляторе, как заполнить его поля в зависимости от исходных параметров.

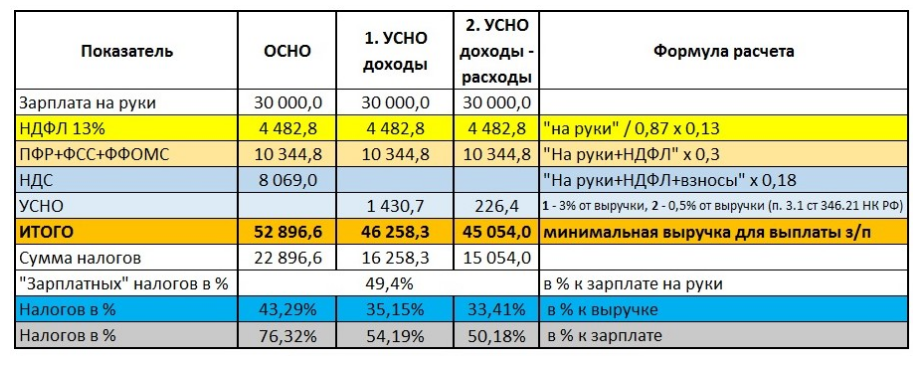

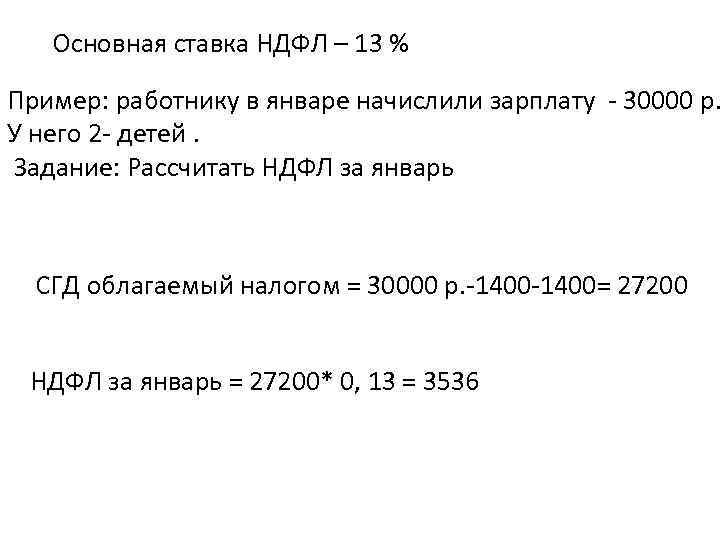

Формулы, как посчитать 13 процентов от суммы на руки и начисленной

Если известна величина заработка до обложения НДФЛ и с нее нужно удержать налог и посчитать сумму к выплате на руки, то формулы следующие:

НДФЛ с начисленного дохода = Доход нач. * 0,13

Доход на руки = Доход — Доход нач.

Если известна величина заработка, выданная на руки после удержания с него налога, то для расчета налога и начисленной суммы используются следующие формулы:

НДФЛ с суммы на руки = Доход на руки * 0,13 / 0,87

Доход начисленный = Доход на руки + НДФЛ

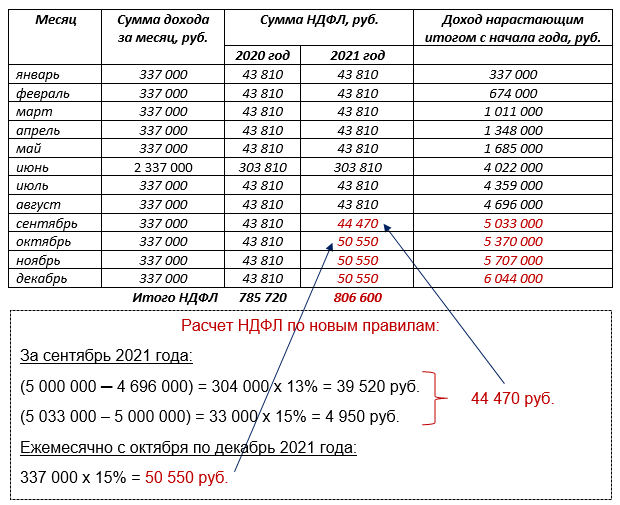

Примеры расчета НДФЛ с зарплаты

Варианта расчета два:

- Известна начисленная сумма, нужно рассчитать подоходный налог, который подлежит удержанию.

- Известна выданная на руки сумму после налогообложения, нужно рассчитать налог, который удержан работодателем.

Без льгот

С начисленной суммы:

Работнику рассчитана зарплата в размере 28546 руб. Детей у него нет, льготы не положены. Требуется рассчитать, какой налог следует удержать, а также размер выплаты на руки сотруднику.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 28456;

- 3, 4 — ничего не меняем.

Итоги вычислений:

- НДФЛ = 28456 * 0,13 = 3699.28;

- Зарплата на руки = 28456 — 3699.28 = 24756.72.

С суммы на руки:

Сотрудник получил зарплату 34500 руб. и хочет знать, какой подоходный налог с него удержал работодатель.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34500;

- 3, 4 — не меняем.

Итоги вычислений:

- НДФЛ = 34500 * 0.13 / 0.87 = 5155.17;

- Начисленная зарплата = 33500 + 5155.17 = 39655.17.

С вычетами на детей

С начисленной суммы:

У работника двое детей: 10 и 15 лет. Бухгалтер посчитал его зарплату за октябрь 2020 в размере 46800 руб., при этом с начала 2020 года работнику начислено суммарно 280000 руб. Нужно узнать, какой налог следует удержать и сколько денег выплатить сотруднику на руки.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 46800;

- 3 — для 1-го ребенка указываем 15, для второго — 10;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 1400 + 1400 = 2800;

- НДФЛ = (46800-2800) * 0.13 = 5720;

- Зарплата на руки = 46800 — 5720 = 41080.

От суммы на руки:

У сотрудника трое детей: 3, 15 и 20 лет. За ноябрь 2020 он получил на руки 34000 руб. (С начала года заработок составил 3200000 руб.). Рассчитаем размер подоходного налога, удержанного с зарплаты, и изначальный начисленный доход.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34000;

- 3 — для 1-го ребенка указываем 20, для второго — 15, для третьего — 3;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 0 + 1400 + 3000 = 4400 (на первого не положен, так как ему больше 18 лет);

- НДФЛ = (34000 — 4400) * 0.13 / 0.87 = 4422.99;

- Зарплата на руки = 34000 + 4422.99 = 38422.99.

Combination of tax classes for married couples:

What combination of tax classes is best for a married couple depends mainly on how much the partners earn. The selection of a combination must be requested from the tax office using an informal application.

- IV/IV combination: The typical legal situation is that both partners are classified according to tax class IV. However, the choice of a IV/IV combination is only beneficial if both partners earn roughly the same.

- III/V combination: This combination of tax classes is overall more favourable if one of the married partners earns considerably more than the other partner. In this case, the total amount of tax deductions adds up to roughly the joint yearly tax. However, the tax deductions are greater for the partner with the tax class V than for classification according to tax class III or IV. The reason for this is chiefly due to the absence of the basic allowance for the minimum subsistence level. However, to counteract this, the allowance is calculated at twice the amount for the partner with the tax class III. The combination of tax classes III and IV is based on a wage-earning ratio of 60:40. If this is not the case, payments for tax arrears could be demanded after the tax returns.

- IV/IV with factoring: Along with the two combinations previously described, a third alternative is available since 2010 – the combination of tax classes IV & IV with a factor.

Higher payments due to tax arrears are avoided by use of the factor method, that could be demanded using the IV/IV combination. Demands for payments for tax arrears occur often because the flat rates and allowances to which married persons are entitled are not considered until the final tax assessment. If the combination IV/IV with factoring is selected, the application of income tax deductions is based on the ratio of the two wages – i.e., the basic allowance and the lowering of the taxes resulting from the splitting of the spouses‘ tax burden are already considered in the tax deductions. In this way, the monthly deduction of income tax most closely matches the final tax assessment.

The factor is calculated by the tax office using a complicated method.

The ratio of probable income tax (resulting from the splitting method) divided by the total tax amount for the two spouses (with tax class IV) yields the individual factor.

Регистрация компании в Германии — корпоративные налоговые льготы в Германии

Освобождение от корпоративного налога

Некоторые виды доходов освобождены от корпоративного налога в Германии. Наиболее важные из них следующие:

- взносы на уровне компании при формировании или увеличении капитала компании. Независимо от того, был ли вклад в обмен на акции, другие права на членство или просто в связи с увеличением резервов капитала;

- погашение капитала акционерами на уровне компании, если они не содержат дивидендов. Если они превышают балансовую стоимость инвестиций акционера, сумма, превышающая ее, облагается налогом;

- 95% внутренних и иностранных дивидендов;

- 95% прироста капитала от продажи акций компании;

- инвестиционные гранты для инвестиций в новые федеральные земли.

Корпоративные налоговые кредиты

Налогоплательщики в Германии могут претендовать на кредит, который в 3,8 раза превышает базовую сумму, уплачиваемую за муниципальный корпоративный налог.

Максимальная сумма налоговых льгот, которые вы можете получить, зависит от того, сколько вы получаете бизнес-доходов по сравнению с общим налогооблагаемым доходом.

Например, возьмем налогоплательщика, который получает 55% своего облагаемого налогом дохода от работы по найму, и ведет бизнес, обеспечивающий оставшиеся 45% облагаемого налогом дохода. Если у него есть обязательства по подоходному налогу в размере 50 000 евро, максимальный налоговый кредит, который он получает, составляет 22 500 евро, что составляет 45% от 50 000 евро.

Налоговые льготы не могут привести к возврату подоходного налога и не могут быть сопоставлены с подоходным налогом другого года.

Тем не менее, муниципальный налоговый кредит может привести к чрезмерной компенсации, поскольку он может быть больше, чем муниципальный корпоративный налог. И налогоплательщик может использовать кредит в полном объеме под свое обязательство по подоходному налогу за год.

По состоянию на 2021 год предоставляется новый налоговый кредит на исследования и разработки. Предприятия могут претендовать на налоговый кредит в размере 25% от заработной платы, выплачиваемой научному персоналу.

Максимальный налоговый кредит на исследования и разработки, который можно получить, составляет 500 000 евро.

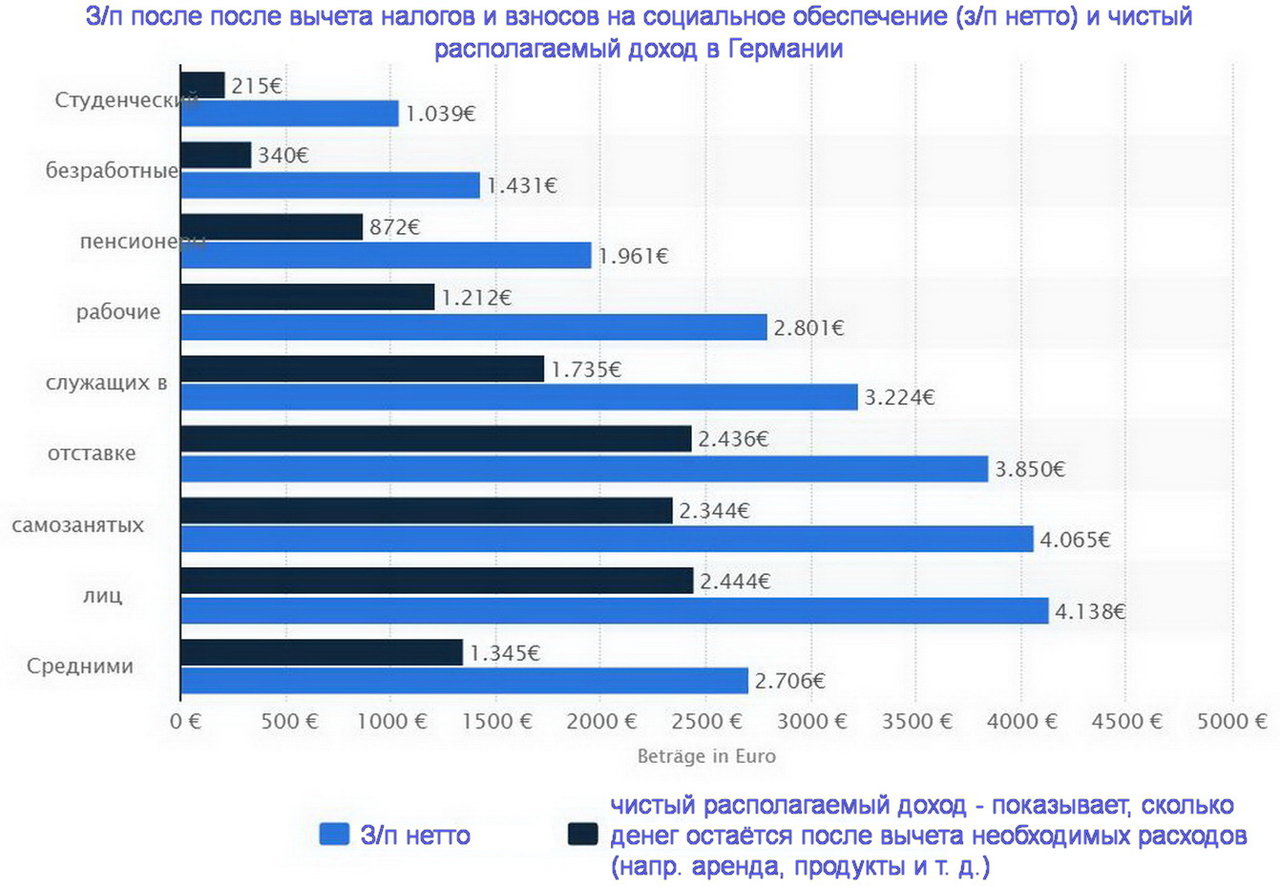

Минимальная зарплата в Германии

По официальным данным немецкого Федерального статистического управления, минимальная зарплата в Германии в 2021 году составляет 9,50 евро в час. Отметим, что впервые минимальная ставка была введена только в 2015 году после десятилетних политических споров и на тот момент равнялась 8,50 евро в час. За шесть лет уровень минимальной оплаты труда в Германии увеличился на 1 евро, а в сравнении с 2020 годом на 0,15 евро (1,6%).

Несмотря на некоторое сопротивление крупных промышленников и предпринимателей Германии, время показало, что нововведение полностью себя оправдало. Ситуация с занятостью в стране стабильная, безработица снижается, а покупательная способность немцев растет. Более того, сократился разрыв в доходах местного населения, а во многих регионах и сферах деятельности неквалифицированные работники стали получать существенно больше.

В некоторых секторах экономики Германии применяются повышенные ставки минимальной зарплаты – от 10,25 евро в час (управление отходами), до 17,02 евро в час (педагогический персонал с дополнительной квалификацией).

Требования к выплате минимальной зарплаты не распространяются на фрилансеров, самозанятых лиц и несовершеннолетних работников (до 18 лет) без профессионального образования. Кроме того, стажировка сроком до 3 месяцев и интернатура не гарантирует получение 9,50 евро в час. При условии 40-часовой занятости в неделю минимальная брутто-зарплата в Германии равняется 1 647 евро в месяц.

Важно. Следующее увеличение минимальной заработной платы в Германии до 9,60 евро в час запланировано на 1 июля 2021 года

А с 1 января 2022 года ставка составит 9,82 евро.

§ Налоговые классы налога на доходы физических лиц в Германии

В Германии существуют налоговые классы, которые присваиваются плательщикам налога на доходы физических лиц. Всего таких классов 6 и в зависимости от класса налога, люди платят ежемесячно из заработной платы большую или меньшую сумму налога. Какой класс получает тот или иной человек зависит от его семейного положения. Налоговыми классами устанавливаются необлагаемые налогом минимумы заработной платы. Далее в списке приводятся характеристики налоговых классов:

- I. Лица не состоящие в браке и не имеющие детей.

- II. Родитель, воспитывающий детей в одиночку.

- III. и V. Семейные пары, у которых большая разница в доходах.

- IV. Семейные пары, у которых не значительная разница в доходах.

- VI. При наличии нескольких мест работы.

Для семейных пар наиболее выгодно применить 3 и 5 классы налогообложения, если у мужа и жены большая разница в доходах.

Необлагаемые налогом минимумы заработной платы в Германии на 2020 год приводятся в следующей далее таблице 2. Из таблицы также видно, к каким налоговым классам они применяются.

Таблица 2. Необлагаемые налогом минимумы на 2020 год

| Жизненная ситуация | Годовая сумма, в евро | Налоговый класс |

|---|---|---|

| Основная сумма на 1 человека | 9’408.00 | I, II, IV |

| Семейная пара, двойная сумма | 18’816.00 | III |

| Без необлагаемого минимума | 0.00 | V, VI |

| Необлагаемый минимум на 1 ребенкадополнительно к минимуму родителей | 7’812.00 | – |

Заработная плата бухгалтера в Германии имеющего опыт

Бухгалтер имеющий некоторый опыт в своем деле, может рассчитывать на зарплату в среднем диапазоне 39 500 — 44 290 евро (брутто).

С коррекцией коллег на пол, имеем следующие средние цифры:

- Бухгалтер-женщина 45 290 евро;

- Бухгалтер-мужчина 50 100 евро.

Для сравнения, вот некоторые средние стартовые зарплаты других специалистов в области финансов и страхования в Германии:

| СПЕЦИАЛИЗАЦИЯ | СТАРТОВАЯ ЗАРПЛАТА |

|---|---|

| Банковское дело | 52 979 € |

| Управление | 45 286 € |

| Страхование | 43 025 € |

| Аудит | 42 841 € |

| Бухгалтерский учет | 42 390 € |

| Налогообложение | 39 685 € |

| Учет | 39 415 € |

Размер компании также играет важную роль в сумме дохода. Чем больше штат, тем выше зарплата.

Данные приведены в таблице:

Зарплата бухгалтера относительно размера компании

| СОТРУДНИКОВ В КОМПАНИИ | НИЗКАЯ | СРЕДНЯЯ | ВЫСОКАЯ |

|---|---|---|---|

| До 100 | 38 420 € | 44 152 € | 52 374 € |

| От 101 до 1000 | 42 171 € | 51 167 € | 60 402 € |

| Более 1000 | 45 351 € | 53 657 € | 65 337 € |

Источник данных: Statista.de. https://de.statista.com/statistik/daten/studie/189025/umfrage/brutto-jahresverdienst-von-bilanzbuchhaltern/

Регистрация компании в Германии — система корпоративного налогообложения

В Германии компании платят корпоративный налог на основе чистой прибыли в течение одного финансового года.

Для физических лиц, осуществляющих свою собственную предпринимательскую деятельность, применяются те же общие принципы определения промышленной, коммерческой, сельскохозяйственной и профессиональной прибыли, что и для юридических лиц.

Компании уплачивают налог на общий доход, который включает в себя распределенную прибыль, долю общих и коммандитных товариществ, так же как с прибыли платят налог индивидуальные предприниматели.

В соответствии с Законом о подоходном налоге бизнес характеризуется как любая независимая и долгосрочная деятельность, осуществляемая с целью получения прибыли путем участия в открытом рынке.

В этом году в Германии вступило в силу несколько корпоративных налоговых реформ. С 2020 года введен новый налоговый кредит на исследования и разработки, а надбавка за солидарность отменена для большинства групп населения.

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

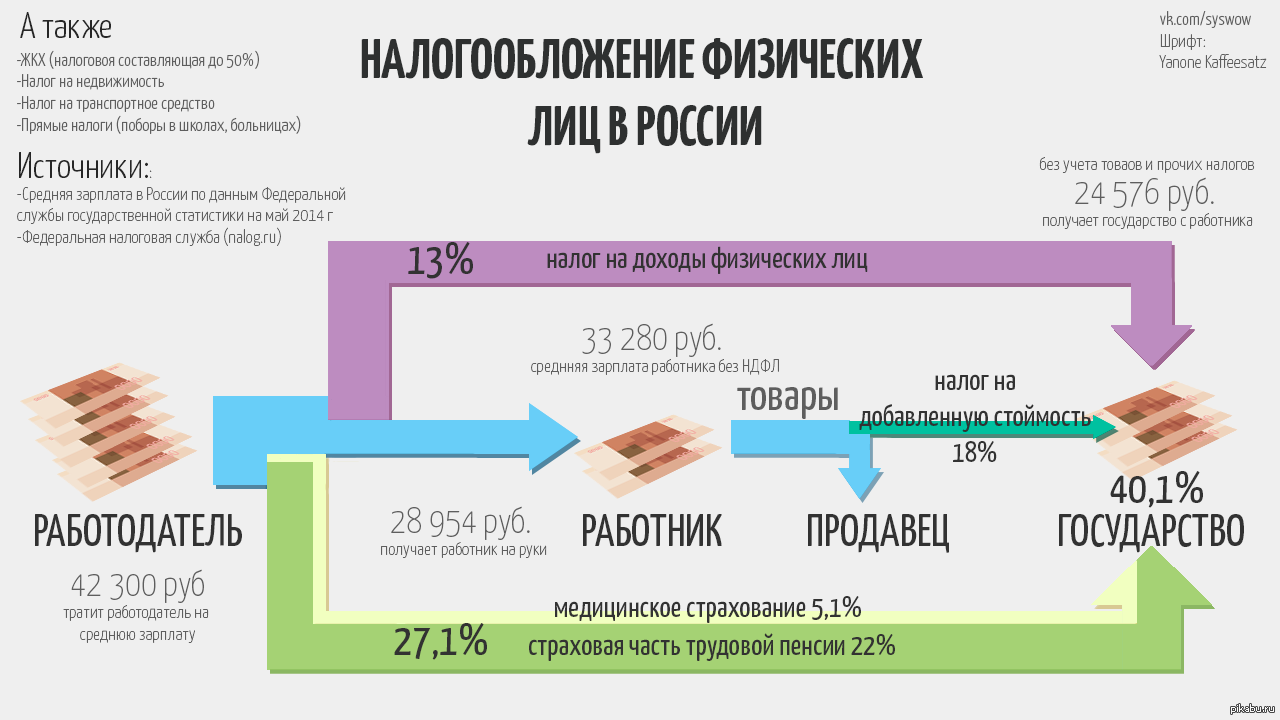

Как работает калькулятор

При работе с сервисом необходимо сделать несколько шагов. Сначала выбрать налоговую ставку — 13 или 30%. Эта величина зависит от того, является получатель налоговым резидентом или нет. Резидентство определяется продолжительностью непрерывного проживания на территории России. Если гражданин (независимо от национальности и гражданства) в течение 12 месяцев проживает в РФ 183 дня и более, то ставка для него 13%. Это правило не распространяется на военнослужащих и государственных служащих, командированных за пределы страны. Они всегда считаются налоговыми резидентами, даже если фактически выполняют работу за границей на протяжении 183 и более дней.

После того как выбрана ставка, надо в онлайн-калькулятор расчета НДФЛ в 2021 году вписать сумму, с которой удерживают сумму отчислений в бюджет. Автоматически в графах «Сумма налога» и «Сумма без НДФЛ» появятся результаты расчета.

При необходимости используйте калькулятор НДФЛ онлайн бесплатно для расчетов «в обратном порядке». Допустим, вы не знаете, какой была сумма до удержания подоходного налога, и надо узнать, сколько денег пойдет в бюджет. В таком случае начинайте работу не с первой строки, а последней. Например, работник Пэпэтэшин, налоговый резидент РФ, получил «чистыми» 10000 рублей. Ему интересно, сколько пришлось отдать государству. Вводим число 10000, чтобы вычислить сумму НДФЛ на калькуляторе, в поле «Сумма без НДФЛ» и автоматически получаем результат.

Если вы хотите посчитать НДФЛ 13 % на калькуляторе онлайн с вычетами на детей, то сначала придется отнять сам вычет. Например, Пэпэтэшин — отец четверых несовершеннолетних детей. Один из них, который родился третьим, имеет справку об инвалидности. В таком случае, согласно пп. 4 п. 1 , налоговый вычет составит (калькулятор НДФЛ 2021 года тут не понадобится):

- по 1400 рублей — на первого и второго ребенка;

- по 3000 рублей — на третьего и четвертого ребенка;

- и 12 000 рублей — на ребенка-инвалида (опекунам, попечителям, приемным родителям вычет дают в размере 6000).

Если Пэпэтэшин получает 20 000 рублей «грязными», то налог с него в течение года удерживать не будут в принципе, поскольку его доход меньше. Если зарплата 40 000 рублей, то калькулятор НДФЛ 13 процентов посчитает вычет исходя из следующей суммы:

На руки Пэпэтэшин сможет получить:

Обратите внимание, что льгота предоставляется только до тех пор, пока сумма дохода в году не превысит 350 000 рублей. Если зарплата до налога равна 20 000, то за год Пэпэтэшин получает 240 000, значит, на протяжении всего года сможет получать вычет

Если зарплата составляет 40 000 рублей, то общегодовой доход уже 480 000. В таком случае льгота действует только 8 месяцев, например с января по август. В сентябре многодетный отец получит зарплату, рассчитанную уже без вычетов, — 34 800 рублей.

Напомним, вычет на детей предоставляется работодателем после получения соответствующего заявления от работника. Обязательно прилагаются документы о рождении, усыновлении либо получении опеки над детьми. Родители, которые воспитывают детей в одиночку, имеют возможность оформить вычет на ребенка в удвоенном размере. Но такое право возникает, если второго родителя фактически нет (умер, объявлен без вести пропавшим). Если родители в разводе, это не позволит получать льготу в двойном размере.

Налоги с зарплаты в Германии в 2020 году: налоговые классы

Сотруднику, поступившему на работу в любую организацию Германии, оформляется карта зарплаты. Этот документ содержит сведения о налогах и о вычитаемых из дохода социальных выплатах. Налоги с зарплаты в Германии обычно удерживает работодатель. Собранные средства он ежемесячно переводит соответствующему финансовому ведомству.

Налогообложение в Германии. Налоговые классы

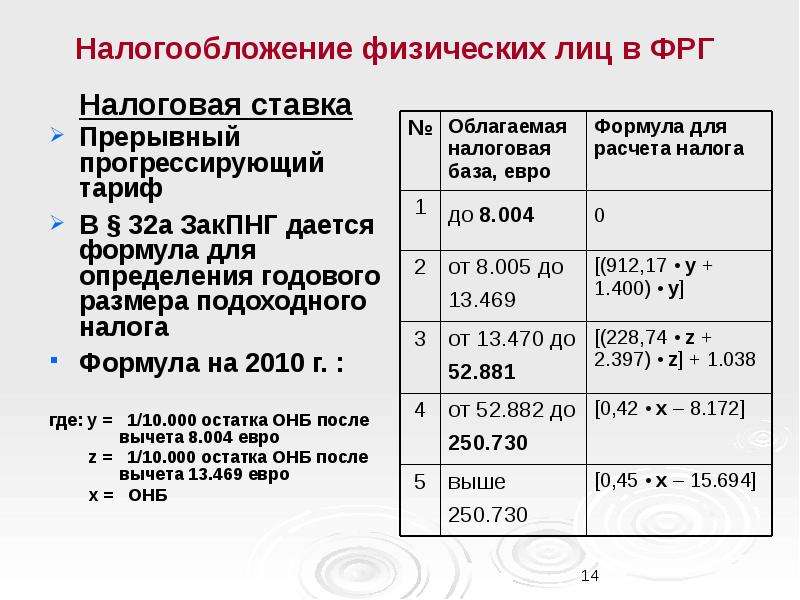

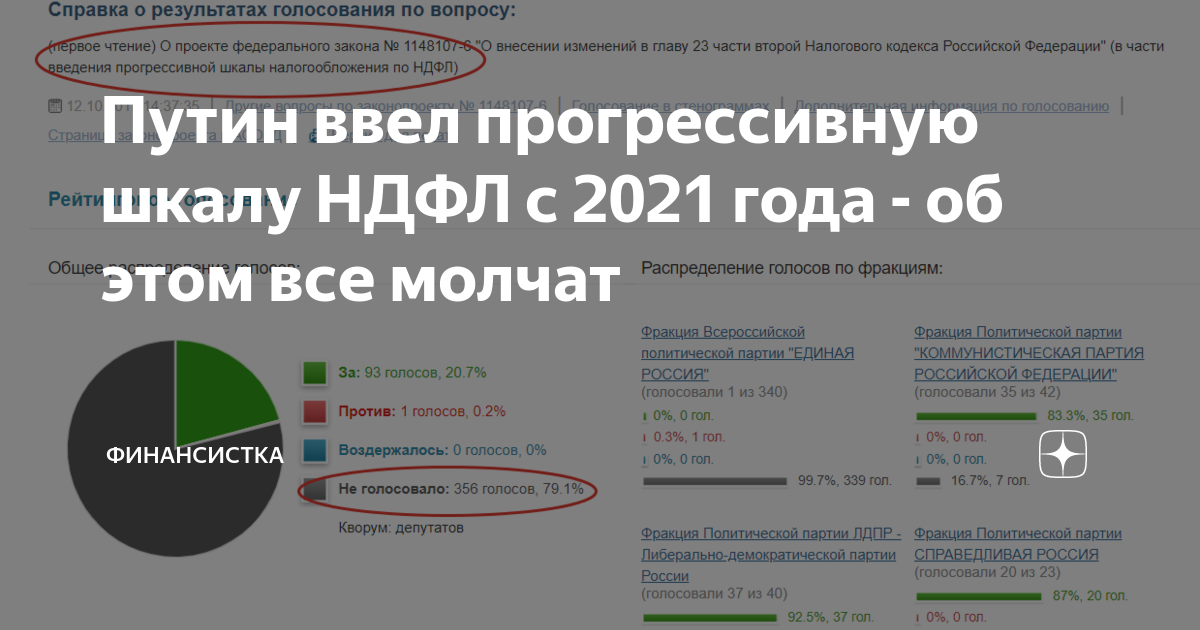

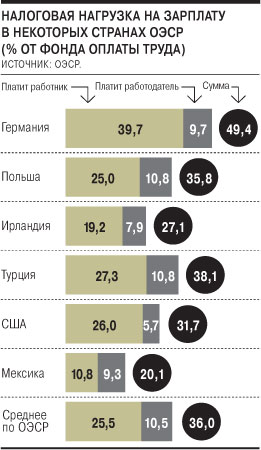

В ФРГ применяется прогрессивная система начисления фискальных сборов: чем больше зарплата, тем больше ставка подоходного налога.

В первую очередь принадлежность к определенному налоговому классу позволяет некоторым категориям специалистов снизить размер ежемесячных отчислений из зарплаты в госбюджет.

Налоговые классы в Германии бывают шести видов. Перечень лиц, которым каждый из них присваивается, размещен в следующей таблице:

Пожалуйста, пройдите социологический опрос!

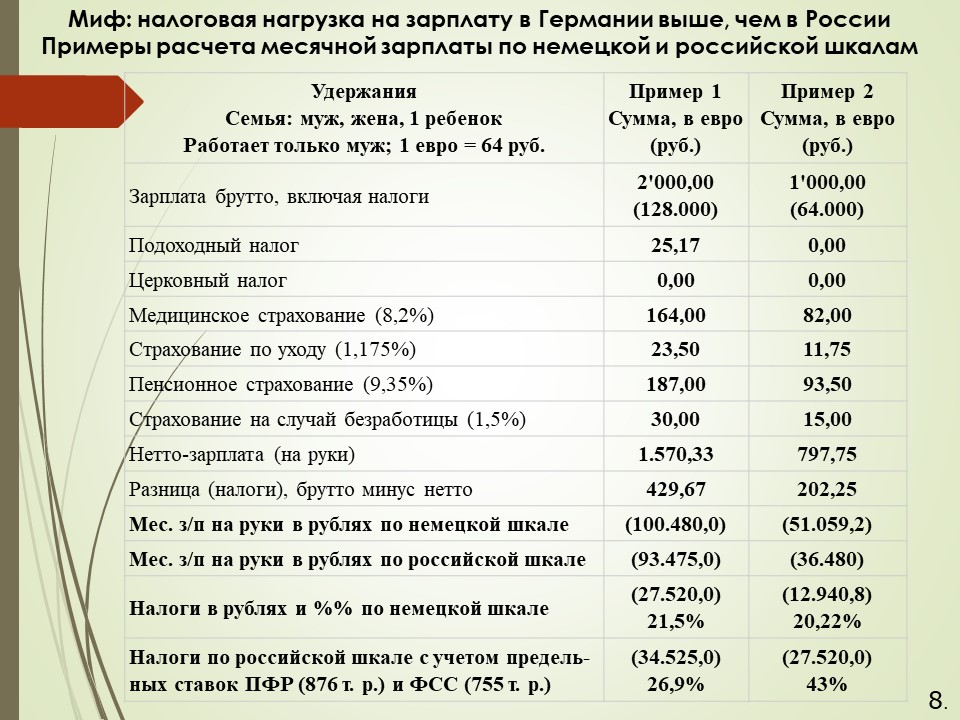

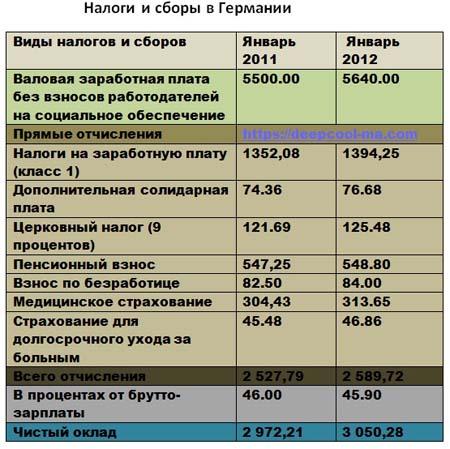

Налоги и социальные сборы в ФРГ удерживаются с зарплаты-брутто, величина которой прописывается в трудовом соглашении. При этом работник ощущает довольно значительную финансовую нагрузку.

Узнать, какие налоги на зарплату в Германии для физических лиц действуют в середине 2020 года, можно, изучив следующую таблицу:

Некоторые моменты требуют пояснения. В частности, налог солидарности (на немецком – Solidaritätszuschlag) до 2021 года перестанут платить 90 % трудоустроенных граждан. Эти планы были озвучены представителями Федеральной Счетной палаты в мае 2020 года.

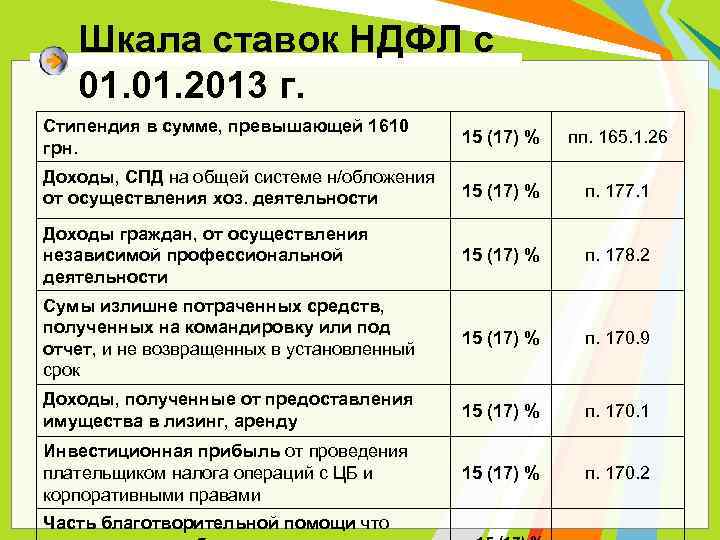

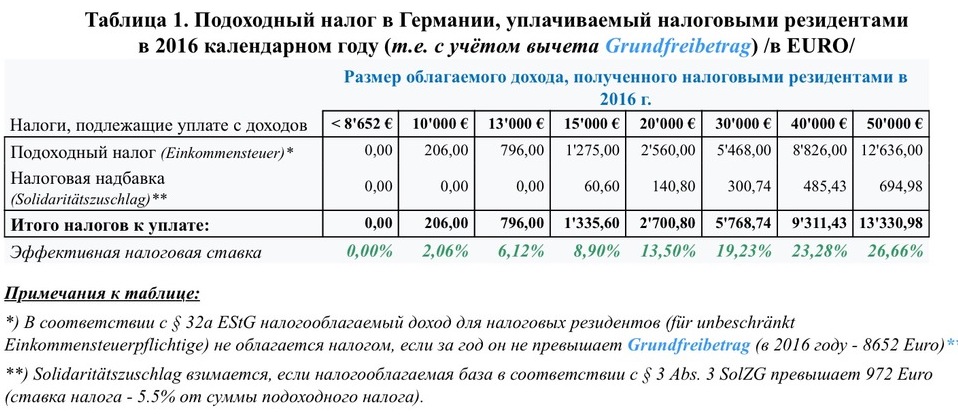

Подоходный налог в Германии с зарплаты рассчитывается по прогрессивной шкале:

- 0 % – при размере годового дохода от трудовой деятельности до 9 168 евро;

- 14 % – если официально трудоустроенный человек получил за год зарплату в диапазоне от 9 168 до 13 966 евро;

- 24 % – для получающих от 13 966 до 54 949 евро в год;

- 42 % – при сумме брутто-зарплаты от 54 949 до 250 532 евро;

- 45 % – когда человек получает в год более 250 532 евро.

Есть важный нюанс. Более высокая ставка применяется к разнице между суммой полученных гражданином денежных средств и максимальным значением ближайшей предыдущей градации доходов. Например, если оклад составляет 2 000 евро/мес. (24 000 евро/год), 24 % будут удерживаться из разницы:

24 000 – 13 966 = 10 034 евро.

В пересчете на месяц налогообложению подлежит 836,17 евро. Запомним эту величину – она нам еще пригодится.

Налоги в Германии для иностранцев подлежат начислению, если граждане других государств проживают в стране более 183 дней и получают стабильную зарплату.

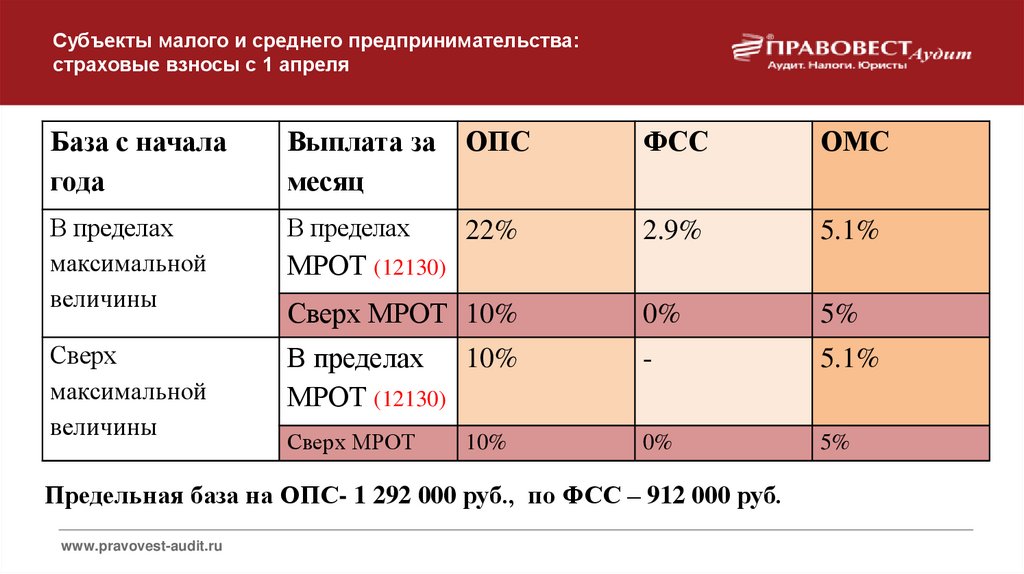

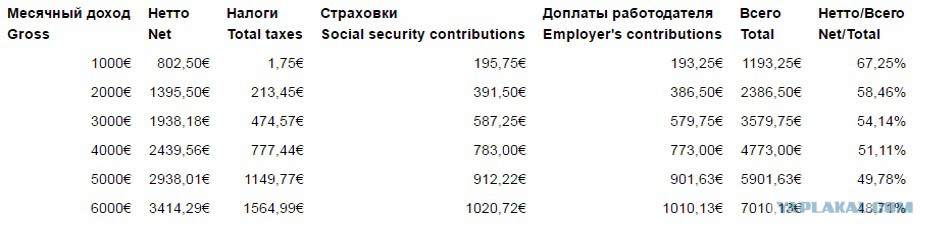

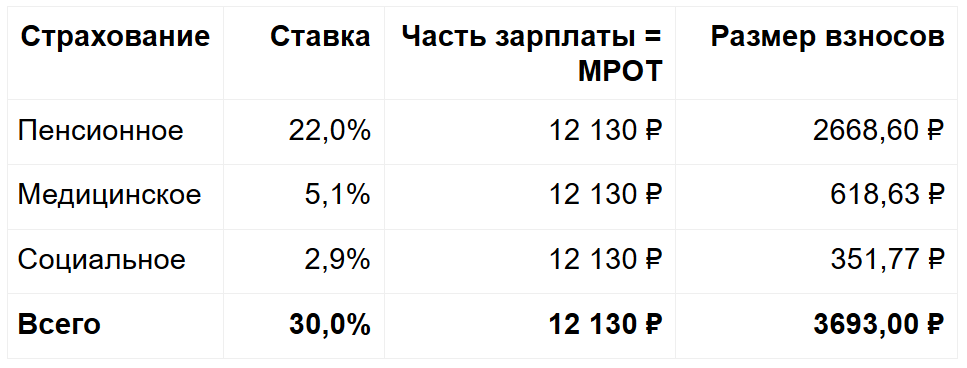

Взносы на социальное страхование

Помимо налогов каждый немецкий работник платит и социальные сборы. Перечень направлений и ставки указаны ниже:

- Медицинское страхование – 14,6%;

- Пенсионное страхование. Перечисляется 18,6 % от зарплаты.

- Страхование на случай потребности в уходе (pflegeversicherung – нем.). Размер взносов равен 3,05 % дохода от трудовой деятельности.

- Страхование от безработицы – 2,5 %

Страховые платежи проводятся гражданином и работодателем в равных долях. То есть, например, объем их выплат по медицинскому страхованию составляет по 7,3 %.

Выплаты к зарплате в Германии, не облагаемые налогами и сборами

Работодатель в ФРГ наделен правом выплачивать сотрудникам пособия и премии к отпуску либо празднику. При этом налогообложению не подлежит помощь, полученная в виде:

- денежных средств, предназначенных для обеспечения ухода за малолетним ребенком или проживающим в семье инвалидом;

- оплаты проезда до места трудоустройства и обратно;

- оплаты участия в оздоровительных мероприятиях или занятий в фитнес-секциях.

Приведем пример, как рассчитывается зарплата в Германии с вычетом налогов. Для конкретики за основу взят оклад в 2 000 евро/мес. Напоминаем, что в данном случае база налогообложения составляет 836,17 евро.

| Удержания | Сумма, € |

|---|---|

| Подоходный налог | 200,68 |

| Церковный налог | 75,25 |

| Налог солидарности | 20,9 |

| Медстраховка | 61,04 |

| Взносы в пенсионный фонд | 77,76 |

| Страхование pflegeversicherung | 12,54 |

| Страхование от безработицы | 10,45 |

Выполнив простые арифметические операции, получим, что при должностном окладе 2 000 евро зарплата-нетто составит 1 541,38 евро.

Сегодня в сети по запросу “налоговый калькулятор Германия” можно найти удобный онлайн-сервис. Воспользовавшись им, можно быстро определить размер своего «чистого» ежемесячного дохода от трудовой деятельности в ФРГ.

Allowance:

The monthly tax deductions can be reduced by means of an allowance. Tax payers do not have to wait until they are compensated for their expenditure after the tax returns are declared – i.e., the net wage that is paid monthly is automatically increased.

Costs for childcare can be entered as an allowance. Commuters can apply to have travel costs for journeys to and from work recognised. Amounts upwards of € 920 per year are regarded as a typical figure. Tax payers exceeding this amount can have their expenditure classified as an allowance by the tax office due to „exceptional costs.“

Applications for an allowance can be submitted to the tax office up until November 30 of each year. However, anyone who does not make such an application may have the costs reimbursed by the tax office at a later date by stating the incurred costs in the tax declaration.

The basic tax allowance is automatically considered by the wage calculator when calculating wages.

Заключение

У одиноких экспатов, приезжающих в Германию, нет выбора, их отнесут к налоговому классу 1, и нельзя воспользоваться «налогообложением для семейных пар».

Супруги-иммигранты, оба партнера приехавшие в Германию, могут выбрать «налогообложение для пар», и, поскольку обычно сценарий, когда зарабатывает 100% дохода один из них, наиболее выгодным налоговым классом для оптимизации ежемесячного денежного потока является комбинация 3 и 5. «Единоличное налогообложение» не имеет смысла с точки зрения оптимизации денежных потоков.

Если вы являетесь гражданином ЕС и состоите в браке, но ваш (а) супруг (а) не присоединился к вам в Германии и остается в вашей стране проживания, не входящей в ЕС, налогообложение осуществляется по классу 1, и вы не можете выбрать «налогообложение для пар». Если супруг (а) проживает в стране ЕС, есть шансы, что сможете это сделать. Поскольку это более сложный процесс, то следует поручить это налоговому консультанту. Какой бы сценарий вы ни выбрали, налоговые классы дают небольшую переплату фактической суммы налога.

Изучите наши услуги по оформлению вида на жительство в Германии для разных категорий иностранцев:

Для получения консультации по вопросам оформления ВНЖ в Германии напишите нам письмо на электронную почту: info@offshore-pro.info.

Что такое налоговый класс в Германии,и на что он влияет?

Налоговый класс — инструмент фискальной службы Германии для определения подоходного налога, и одновременно инструмент снижения финансового бремени ежемесячных налоговых платежей для супружеских пар и родителей-одиночек. В Германии существует шесть налоговых классов (Steuerklassen). Фискальная служба присваивает каждому нанятому сотруднику налоговый класс. Налоговый класс влияет на размер ежемесячных фискальных платежей. Родители-одиночки и супружеские пары или зарегистрированные гражданские партнеры могут подать заявку на изменение налогового класса.

Какой размер ставки подоходного налога физических лиц в Германии в 2021 году?

НДФЛ зависит от общей суммы налогооблагаемого дохода, такого как годовая зарплата или доход от собственности и инвестиций. Здесь в игру вступает система подоходного налога, вычитаемого из ежемесячной заработной платы работодателем. У него шкала ставок от 14% до 42%. Доход до 9,744 евро в 2021 году не облагается налогом. Более 57 919 евро облагаются по самой высокой ставке — 42%. Так называемый налог для богатых в размере 45% начинается с дохода в 274613 евро. При расчете того, сколько НДФЛ нужно заплатить, следует различать предельную ставку (14–42%) и среднюю ставку, которую фактически платят.

Как работодатель узнает налоговый класс нанятого работника в Германии?

После регистрации в Германии иммигрант получает налоговый идентификатор в течение шести недель. Его надо предоставить работодателю. Кроме того, Finanzamt относит каждого новичка к налоговому классу в первую очередь на основании семейного положения: одинокий, один родитель или в браке. Фискальные органы проинформируют работодателя об этом, но через несколько недель. Только после того, как работодатель узнает налоговый номер и налоговый класс, он сможет правильно рассчитать удержания из зарплаты. До этого момента новый работник облагается НДФЛ по наиболее высокой ставке в системе Германии.