Экономия налогов при продаже квартиры в Германии

Продажа недвижимости обычно представляет собой довольно большие суммы денег. Если вы обратите внимание на некоторые трюки, вы также можете сэкономить много денег с налоговой точки зрения, тем самым максимизируя свою прибыль. При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила

При этом в основном различают два решающих сценария. В зависимости от того, проживаете ли вы своей недвижимость самостоятельно или арендуете ее, при продаже следует соблюдать другие налоговые правила.

Продажа по собственному использованию

Если вы использовали объект исключительно самостоятельно, при продаже вас ждет приятный сюрприз: прибыль от вашей продажи вы не должны облагать налогом ни копейки/цента.

Но это верно только в том случае, если вы действительно заселили недвижимость исключительно сами. Для этого решающее значение имеют последние три календарных года. Даже если вы арендовали квартиру только на короткое время (например, при переезде), ваша продажа попадает в налогооблагаемую область.

Налоги в Германии при продаже по аренде

С другой стороны, если вы использовали объект для аренды, вы должны нормально облагать налогом выручку от продаж. Однако при этом действует 10-летний период. Если вы владеете проданным объектом в течение десяти лет, вы также получаете удовольствие от продажи без налогов.

Это, кстати, тоже одна из причин, по которой недвижимость в Германии как краткосрочное вложение капитала неинтересна. С другой стороны, благодаря длительному периоду удержания, помимо налоговой свободы, вы также выиграете от увеличения стоимости своей собственности.

Кратко суммируются налоги в Германии продажи вашей недвижимости:

- Собственное использование: продажа без налогов, если недвижимость использовалась только в жилых целях в течение последних 3 лет.

- Аренда: прибыль должна облагаться налогом. Только после 10-летнего периода удержания здесь также действует налоговая свобода при продаже.

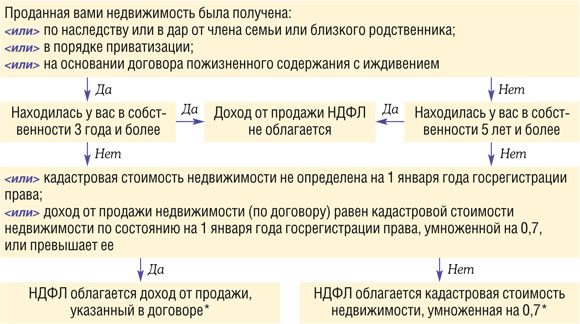

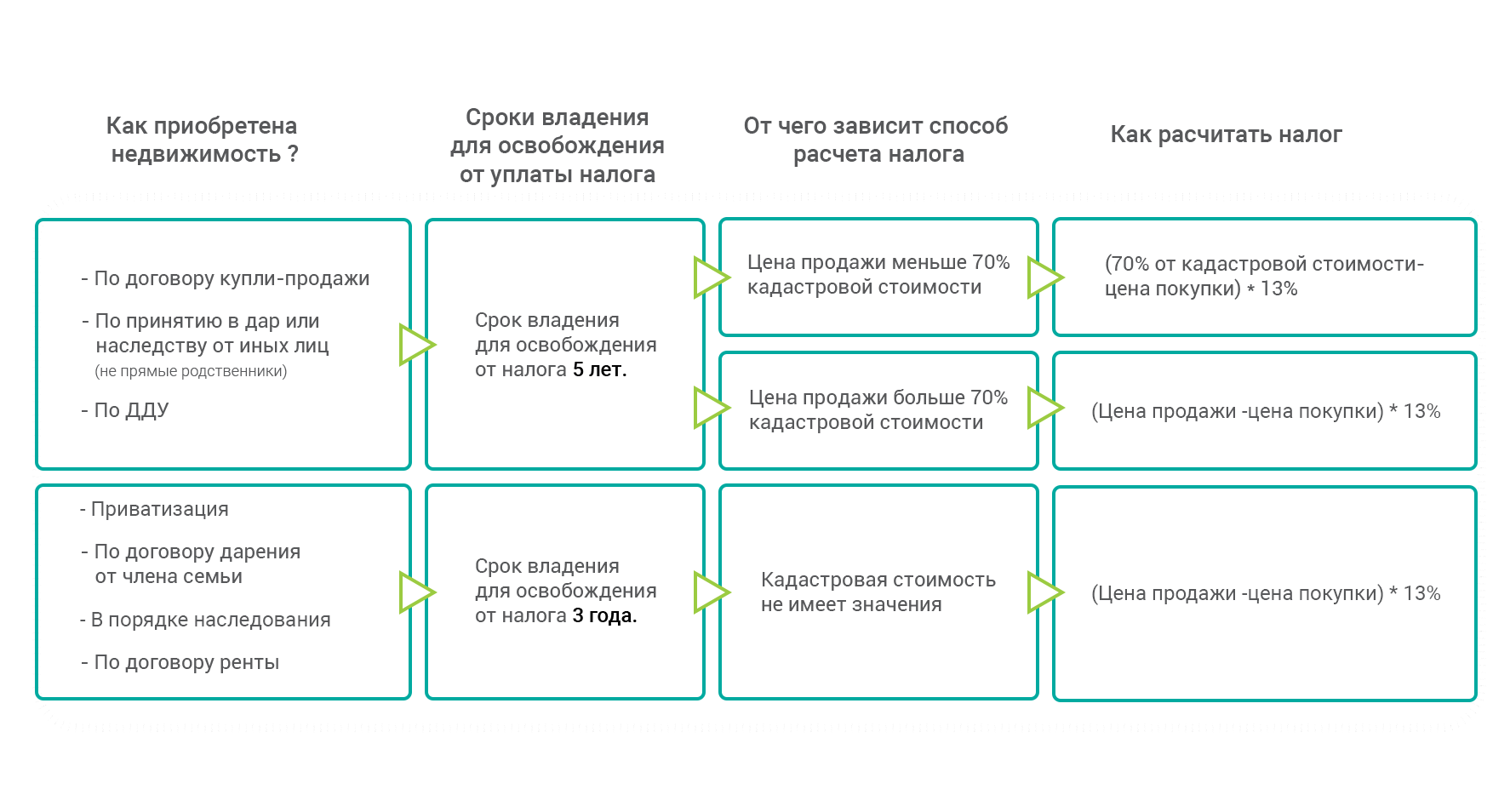

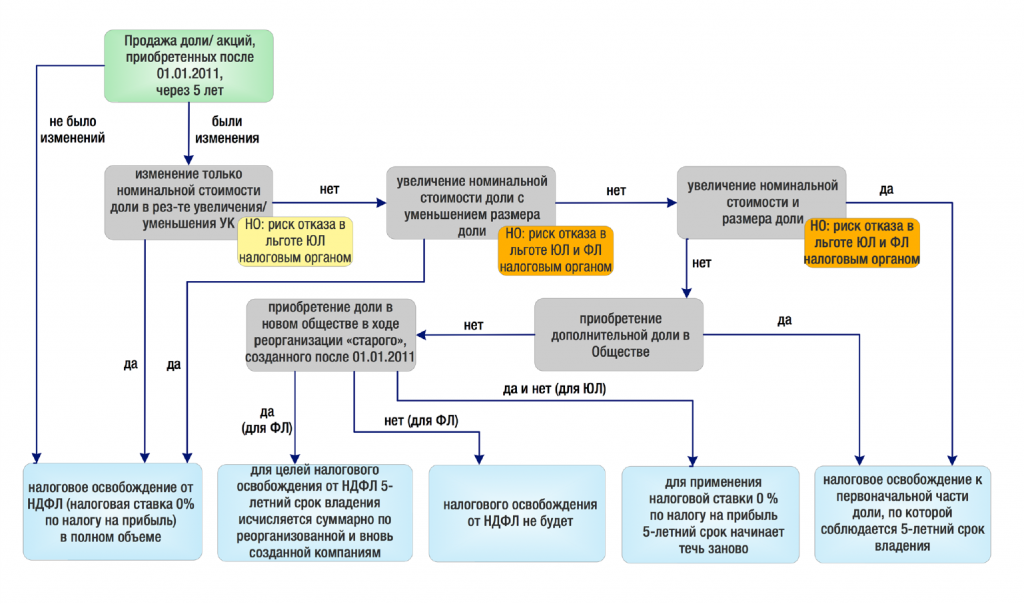

3 или 5 лет — налога нет

Освобождение от НДФЛ при продаже недвижимости установлено ст. 217.1 НК РФ. Основанием для него является минимальный предельный срок владения недвижимым имуществом до продажи. С 2019 года право на освобождение от НДФЛ имеют как налоговые резиденты, так и нерезиденты России.

По общему правилу минимальный срок владения недвижимостью для освобождения от НДФЛ составляет 5 лет (п. 4 ст. 217.1 НК РФ).

Для ряда случаев установлен сокращенный срок — 3 года. Перечень таких случаев время от времени меняется. В настоящее время 3 года владения освобождают от НДФЛ, если:

- недвижимость унаследована или получена в дар от члена семьи или близкого родственника. В соответствии со ст. 14 Семейного кодекса РФ в качестве близких родственников рассматриваются родители и дети, внуки, дедушка и бабушка и внуки, полнородные и неполнородные (имеющие одного общего родителя) братья и сестры;

- квартира была приватизирована;

- недвижимость получена по договору ренты (пожизненного содержания с иждивением);

- проданный объект являлся на момент продажи единственным жилым помещением, которое находилось в собственности налогоплательщика.

На последнем пункте стоит остановиться подробнее. Если квартиру продает один из супругов, а у второго есть другая жилая недвижимость, проданная квартира не будет считаться единственным жильем. На это прямо указано в п . 4 ст. 217.1 НК РФ.

А вот доход от продажи земельного участка и хозяйственных строений вместе с единственным жилым домом будет освобожден от НДФЛ. Хотя юридически это разные объекты недвижимости, освобождение от налога применяется к ним всем при условии одновременной продажи.

Налоговый кодекс предусматривает возможность для регионов Российской Федерации принять собственные законы о налогообложении продажи недвижимости, которыми будет снижен минимальный срок владения объектом недвижимости. Такие законы приняты в ХМАО — Югра, Республике Алтай, Иркутской области.

Указанные выше минимальные сроки владения применяются в тех случаях, когда недвижимость была приобретена после 1 января 2016 года. Если приобретение состоялось до этой даты, то срок владения для освобождения от НДФЛ составит 3 года независимо от его основания. Такая разница в сроках связана с изменениями в Налоговый кодекс, вступившими в силу с 1 января 2016 года.

По общему правилу минимальный срок владения недвижимостью отсчитывается с момента, когда право собственности на квартиру, дом, земельный участок, долю в них было зарегистрировано в едином государственном реестре недвижимости (ЕГРН). Срок владения прекращается в день, когда в ЕГРН внесена запись о регистрации прав на недвижимость за покупателем.

Но есть и исключения. 3-летниий срок владения квартирой, полученной по наследству, отсчитывается со дня смерти наследодателя.

Если квартира получена по суду, началом владения считается дата вступления в силу решения суда первой или апелляционной инстанции (если проводилось обжалование). В срок владения квартирой полученной по программе реновации в Москве, включается срок владения предыдущим жильем, в обмен на которое эта квартира была предоставлена.

Квартиры, приобретенные или приватизированные до 1998 года, считаются принадлежащими собственнику со дня заключения договора купли-продажи, приватизации или иной сделки, в результате которой жилье перешло к нынешнему собственнику.

Квартиры ЖСК считаются принадлежащими собственнику со дня подписания акта приема-передачи и оплаты паевого взноса в полном объеме. Подробнее о минимальном сроке владения недвижимым имуществом и порядке его исчисления читайте здесь.

Если квартира или иная недвижимость имущество принадлежит продавцу дольше, чем применяемый минимальный срок владения, НДФЛ при продаже не начисляется, и не нужно подавать налоговую декларацию. Освобождение от отчета перед налоговой установлено в статье 229 НК РФ (п. 4 абзац второй). Минфин России в своих письмах также неоднократно разъяснял, что подача декларации в таких случаях не требуется (письмо от 17 февраля 2020 года № 03-04-05/10636, от 28 ноября 2019 года № 03-04-05/92333 и другие).

Как оплачивать коммунальные услуги в Германии

Оплата коммунальных услуг производится по предоплате, размер которой каждый год устанавливает домоуправление на основании объёмов потребления в предыдущем году.

В конце года производится считывание счётчиков горячей и холодной воды, отопления, газа, после чего делается перерасчёт оплаченной суммы и использованного объёма коммунальных услуг, излишек или дополнительный счёт возвращается владельцу.

После этого на каждую квартиру домоуправление издаёт так называемый экономический план (Wirtschaftsplan) на следующий год, в котором размер предоплаты соответствует объёму коммунальных услуг, использованных в предыдущем году.

Оплачивать счета за коммунальные услуги можно банковским переводом или онлайн, но многие открывают специальный счёт в немецком банке и настраивают автоматическое списание средств.

Жилой квартал города Франкфурта

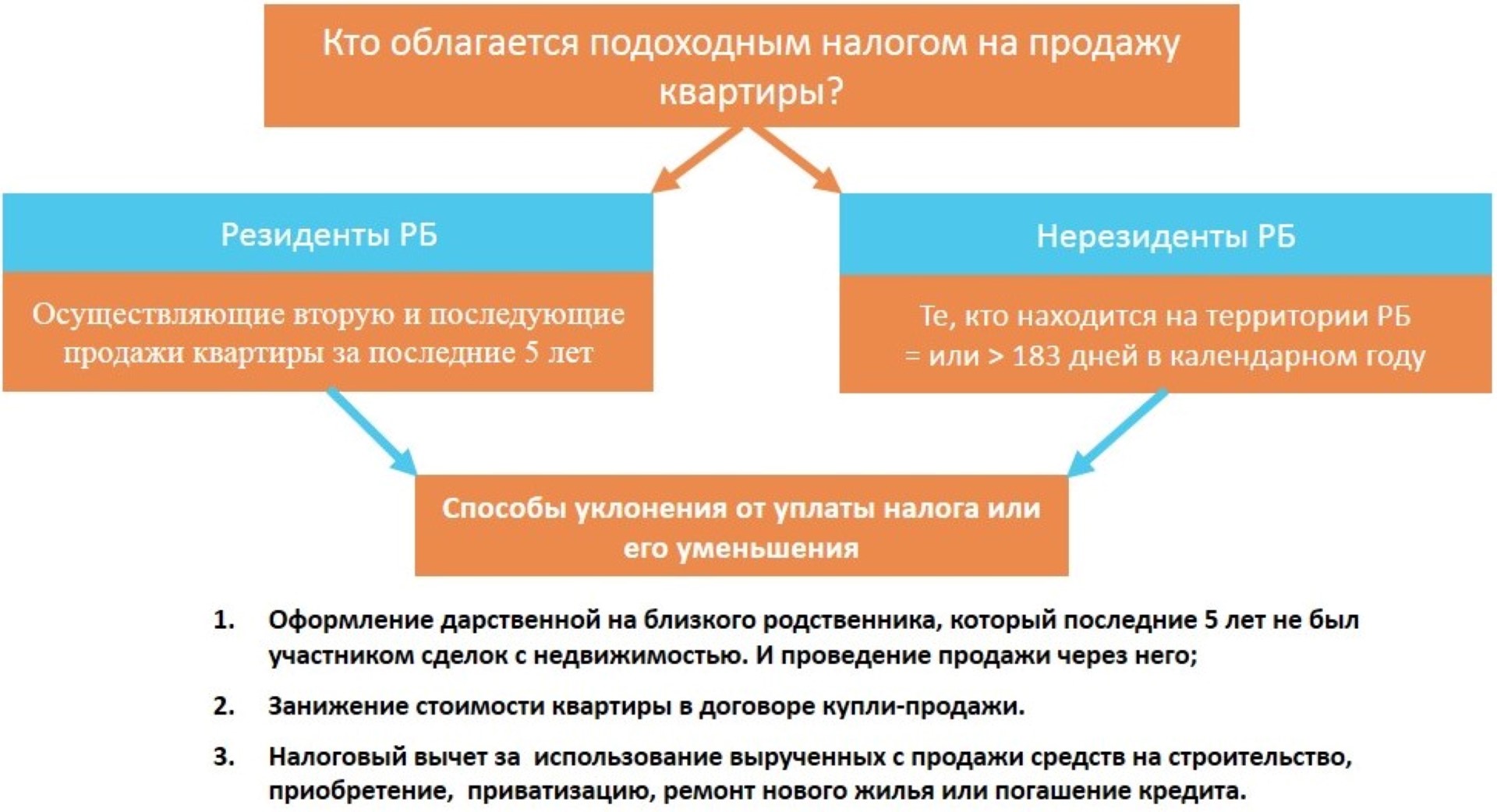

Налог от продажи недвижимости для нерезидентов

Из Вашего вопроса неясно, сколько лет Вы были собственником проданной кооперативной квартиры. Если за последний год Вы не были в России 183 дня, тогда Вы является нерезидентом. Нерезиденты не платят при продаже налог, если владеют имуществом более пяти лет.

Отвечает юрист юридической службы «Единый центр защиты» (edin.center) Кирилл Резник:

Судя по Вашим словам, квартира кооперативная, поэтому Вы должны были ее приватизировать перед продажей. Согласно положениям Налогового кодекса РФ, действующим с 01.01.2019, для того, чтобы не платить налог на продажу приватизированного имущества, нужно выждать три года. Причем раньше эта норма распространялась только на налоговых резидентов РФ (людей, находившихся на территории РФ не менее чем 183 дня, независимо от наличия гражданства России). Нерезиденты же должны были платить 30% с прибыли в любом случае.

С 01.01.2019 норма стала общей для всех, поэтому, если Вы находились на территории РФ меньше 183 дней на момент продажи квартиры и выждали три года с момента приватизации, то налог платить Вы не должны.

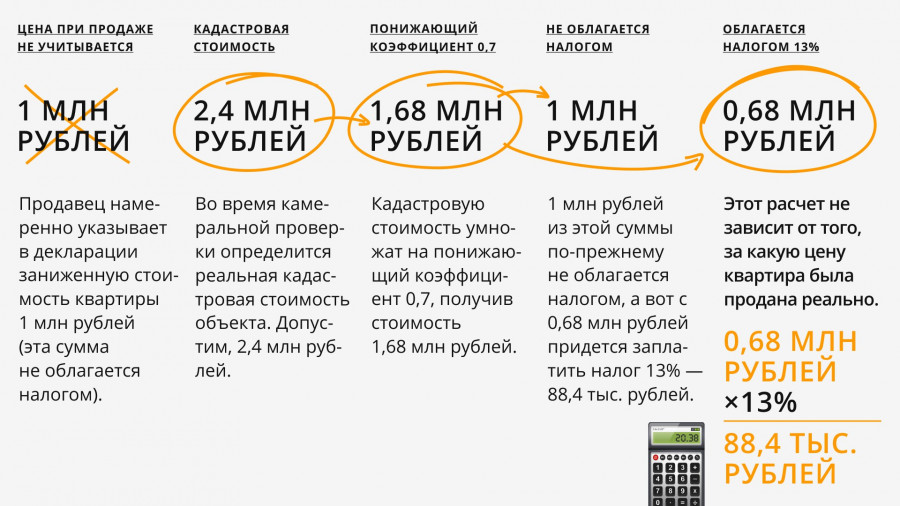

С 2021 года величина налога будет зависеть от того, в какую сумму был оценен конкретный объект недвижимости. Эта оценочная величина и называется кадастровой стоимостью. Данная величина устанавливается государством и является фиксированной.

С чем связаны такие изменения? Дело в том, что инвентаризационная стоимость значительно ниже рыночной стоимости недвижимого объекта. По сути она учитывает только стоимость строительных материалов, которые были использованы при закладке здания. Историческая ценность объекта, его инфраструктура и престижность не брались в расчет. Такое положение вещей, безусловно, было выгодным для владельцев помещений и зданий. Но государство ежегодно терпело значительные финансовые убытки.

Кадастровая стоимость определенных объектов в несколько раз превысила инвентаризационную. Поэтому для того, чтобы владельцы частных и коммерческих строений могли свободно перестроиться на новую систему налогообложения, было принято решение о постепенном увеличении налога. Первые три года при расчете налога на недвижимое имущество будет учитываться понижающий коэффициент, далее расчеты будут производиться в соответствии с утвержденными нормами.

Лицо, получившее в дар объект недвижимости обязано уплатить НДФЛ. Данная обязанность обеспечивается поправками в Налоговый Кодекс, которые вступают в силу с января 2021 года. При этом в качестве налоговой базы берется кадастровая стоимость объекта, которая действовала на момент регистрации права собственности.

Размер налога на дарение равен 13% от кадастровой стоимости “подарка”. При этом законодатель четко устанавливает сроки уплаты налога: до 30 апреля следующего года. Например, гражданин, не являющийся близким родственником дарителя, получил в дар квартиру 1 августа 2020 года. В данной случае он обязан передать декларацию формы 3-НДФЛ в налоговую службу по месту регистрации не позднее 30 апреля 2021 года.

В соответствии с п.4 ст.228 налог на дарение недвижимости должен быть уплачен до 15 июля года, следующего за отчетным периодов (в случае выше приведенного примера — до 15 июля 2021 года).

Следует учесть, что не все одаряемые должны платить налог на недвижимость с физических лиц.

От уплаты налога освобождаются близкие родственники дарителя, к числу которых относятся (в соответствии со ст. 14 СК РФ):

- родители и дети (в том числе усыновители и усыновленные);

дедушки/бабушки;

внуки;

братья и сестры (в том числе неполнородные).

Кроме вышеперечисленных лиц, от налога на подаренную недвижимость освобождаются родственники, которые ведут с дарителем совместное хозяйство и проживают с ним на одной территории.

Если возникла необходимость продать жилье до того, как истечет минимальный срок пользования, владельцу придется уплатить налог. Однако и в данной ситуации государство стоит на стороне гражданина. На законодательном уровне предусмотрены налоговые льготы, которые существенно снижают налог от продажи квартиры или дома.

Уменьшить налог можно следующими способами:

Применение имущественного вычета.

Покупка и продажа одного объекта в течение календарного года.

Продажа имущественных долей отдельными договорами.

Все вышеперечисленные способами затрагивают применение имущественного вычета.

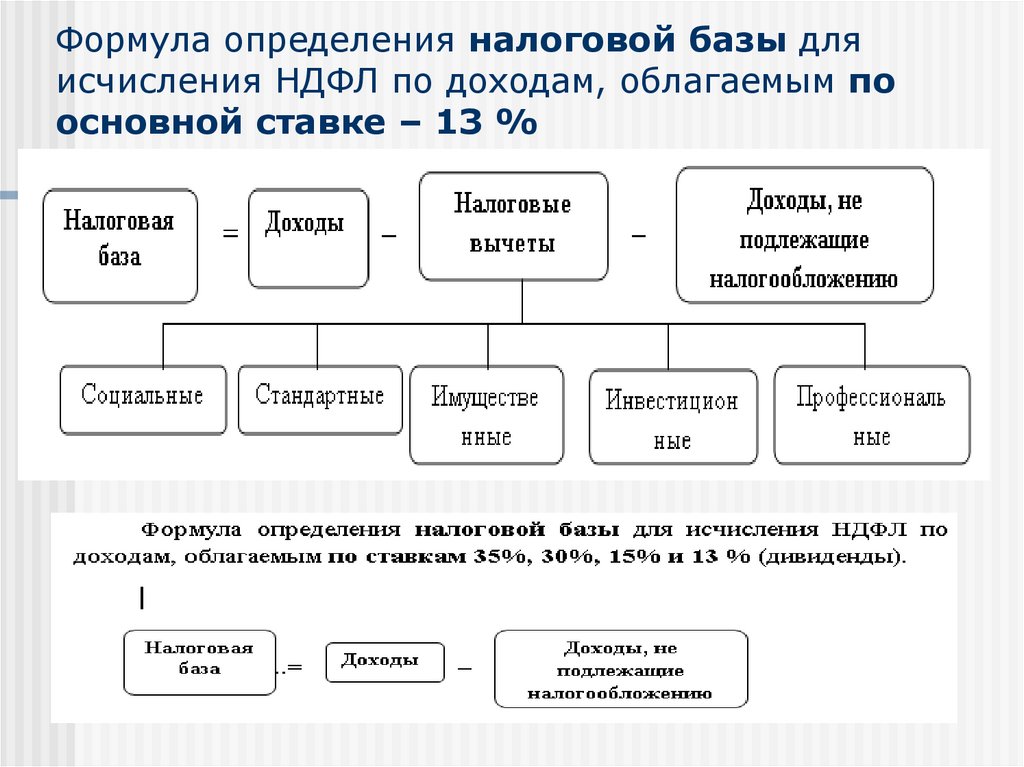

Имущественный вычет — это сумма, на которую уменьшается налогооблагаемый доход. То есть НДФЛ уплачивается не со всей суммы дохода, а с разницы между доходом и суммой вычета.

Документы, прилагаемые к декларации

Для подачи 3-НДФЛ после реализации недвижимости, которая принадлежала на правах собственности, гражданин должен приложить и другие документы.

К таким документам могут относиться:

- Копия договора покупки и реализации недвижимости, в котором указывается стоимость жилья;

- Расписка или иной документ, устанавливающий факт получения средств, в том числе выписка с банковского счета.

Для получения расчета НДФЛ по программе «доходы минус расходы» необходимо приложить:

- Старый договор, который устанавливает права владения и распоряжения заявителя;

- Документы о праве собственности – выписка из ЕГРН;

- Расчетный документ, устанавливающий размер понесенных гражданином расходов, в том числе расписка от бывшего владельца, заключение из банка о произведенной операции или чек о пополнении счета другого лица.

- Копию паспорта и другие документы, которые могут потребовать служащие ФНС.

Пример заполнения 3-НДФЛ поможет сократить время на запись всей информации. При реализации жилья и заполнении декларации, код дохода обозначается цифрой «01». Далее, при возникновении необходимости в оформлении вычета, заполняются соответствующие данные с указанием дополнительных приложений для подтверждения обстоятельств покупки.

Заполнение 3-НДФЛ при продаже квартиры длительный процесс, который можно сократить в значительной мере, заполнив онлайн-формы на сайте ФНС с указанием соответствующих обстоятельств.

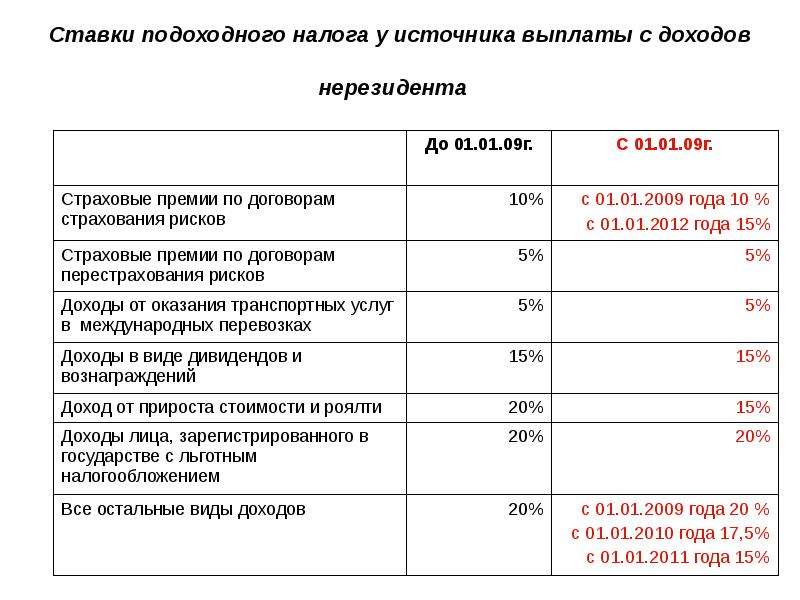

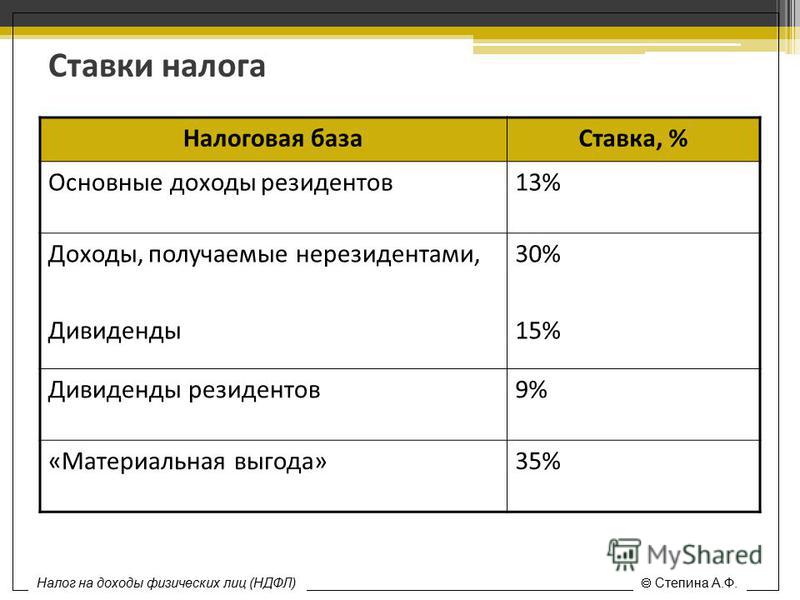

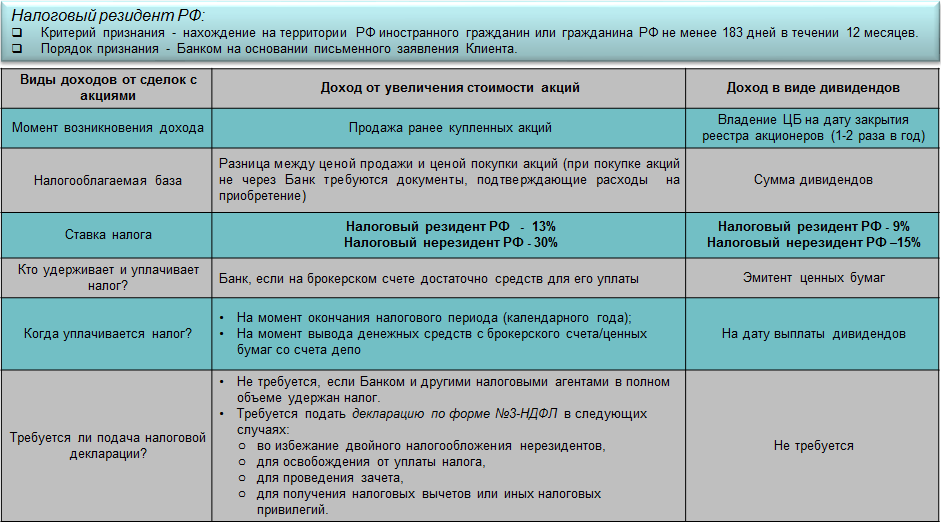

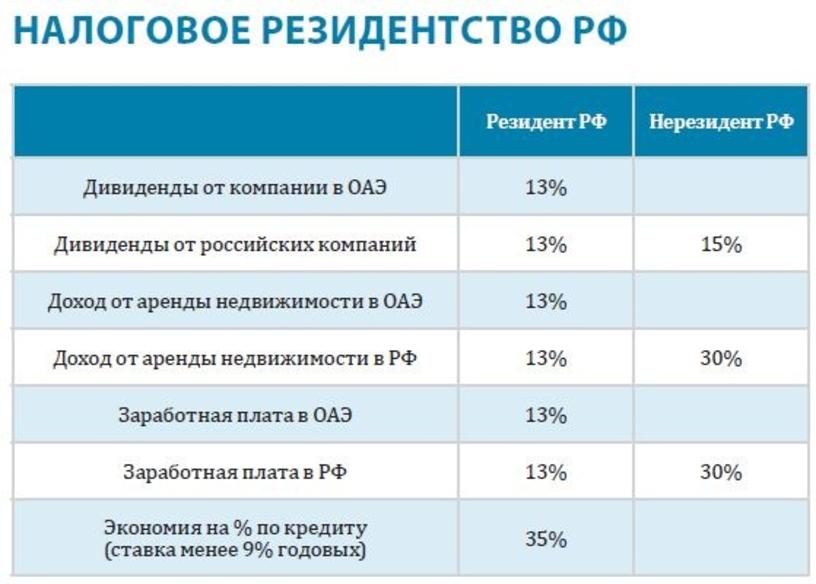

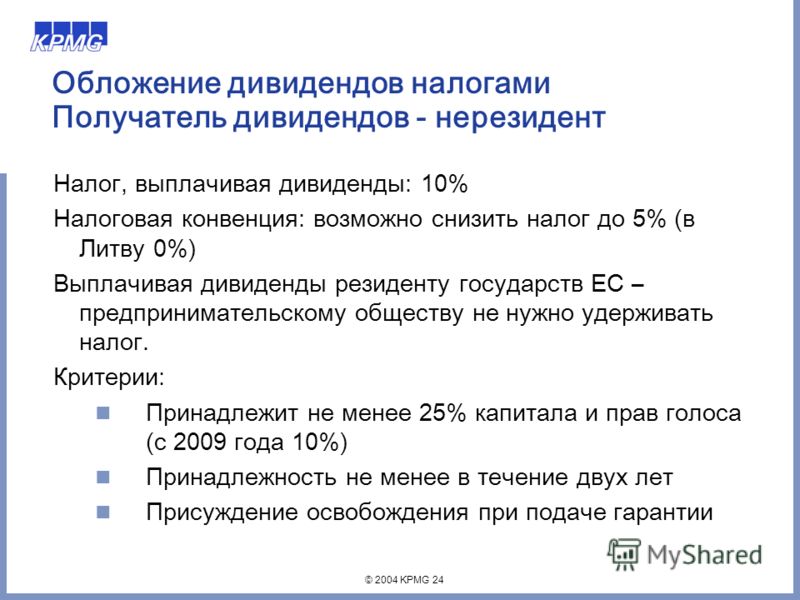

НДФЛ-2021: иностранцы продают недвижимость

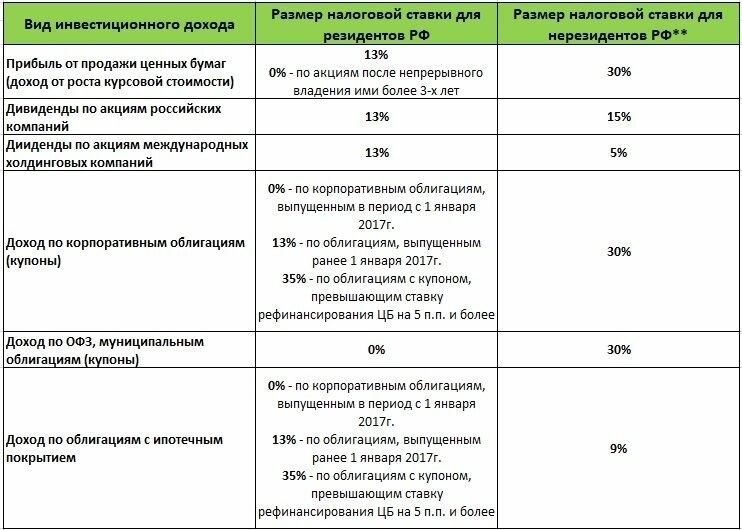

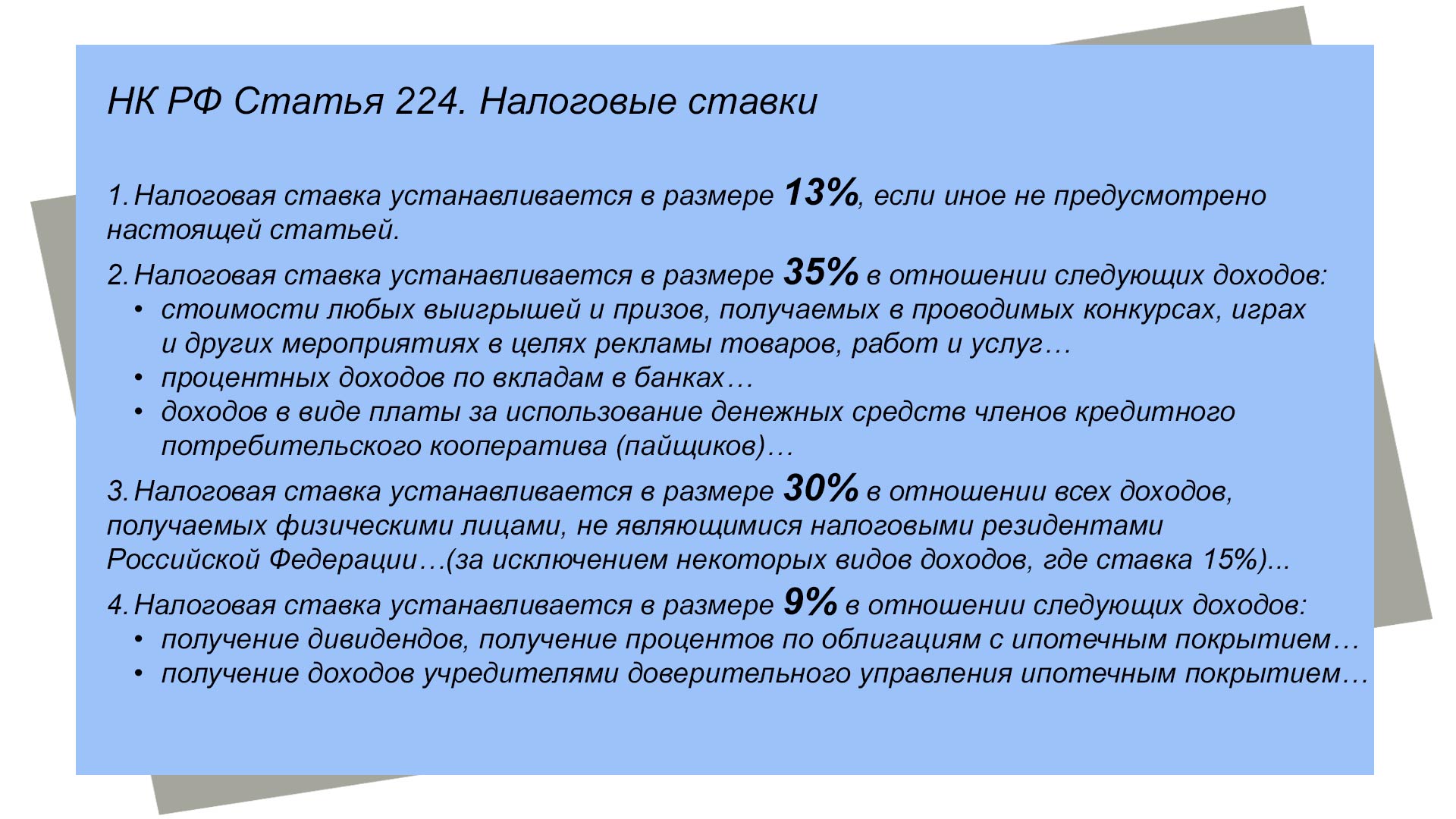

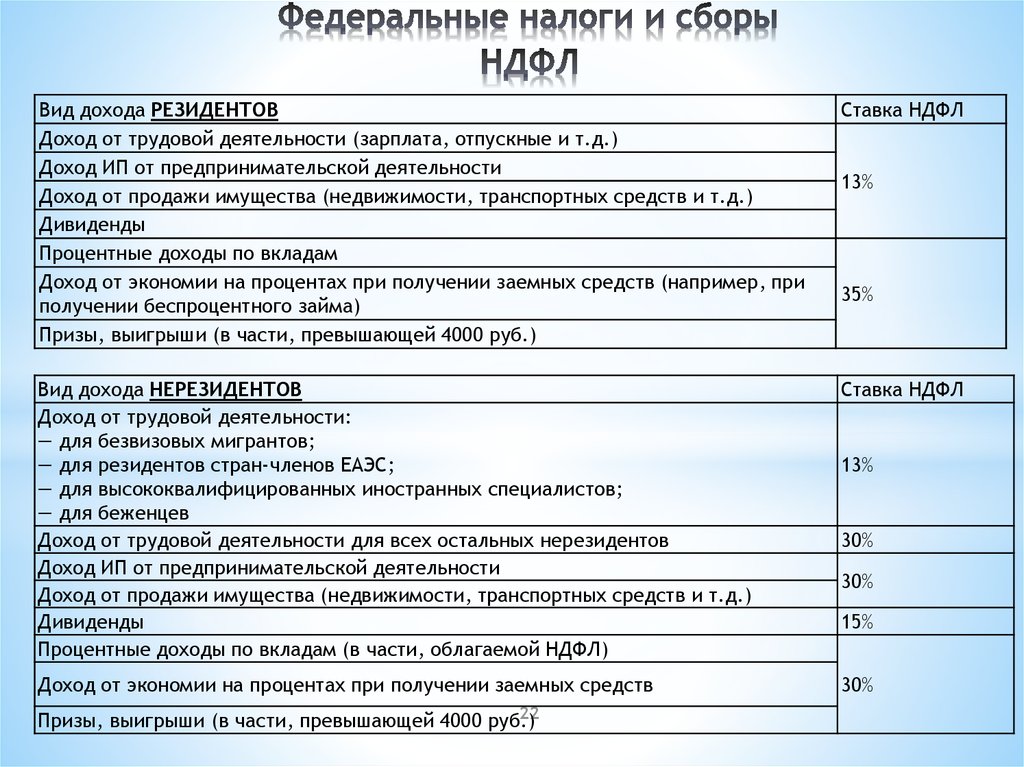

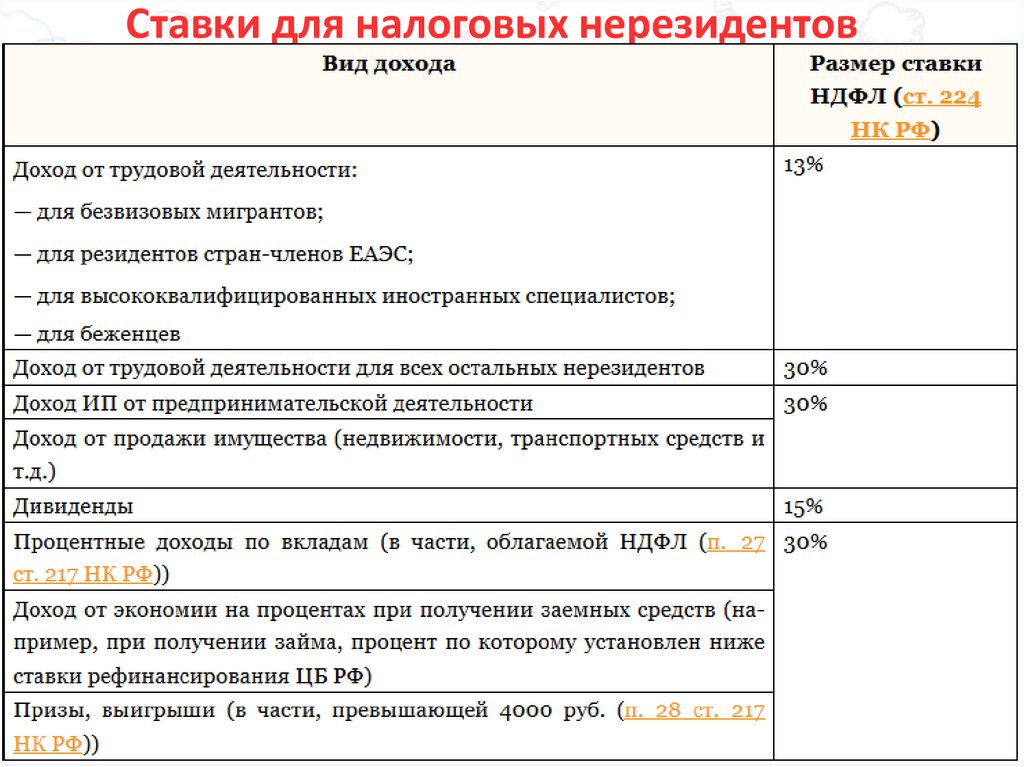

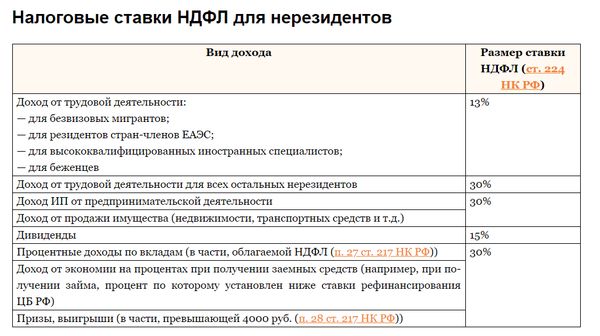

- Налоговая ставка равна 15%, если любые физические лица, которые не признаны резидентами РФ, получали доходы в виде дивидендов как участники российских компаний (п. 3 ст. 224 НК РФ).

- Налоговая ставка равна 13%, если доходы получены от трудовой деятельности в РФ следующими категориями нерезидентов:

- иностранцами, работающими по патенту (п. 3 ст. 224, ст. 227.1 НК РФ);

- иностранцами, являющимися высококвалифицированными специалистами (п. 3 ст. 224 НК РФ);

Подоходный налог с нерезидентов РФ: когда применяются другие ставки

Тем не менее приведем аргументы в пользу такого подхода. Итак, в п. 4 ст. 210 НК РФ указано, что налоговые вычеты, определяемые ст. 218–221 НК РФ, для нерезидентов не применяются. Однако эта норма не говорит, что налоговую базу нельзя уменьшить на сумму расходов, если они связаны с покупкой впоследствии реализованного имущества. То есть прямого запрета на такую операцию в НК РФ нет.

Продажа квартиры иностранным гражданином в России предусматривает выплату тридцати процентов в бюджет РФ со сделки КП. В части освобождения от выплаты НДФЛ и срока владения недвижимостью законодатели создали одинаковые условия и правила для всех собственников жилья, независимо от статуса налогоплательщика.

Уплата налога нерезидентами при продаже квартиры в России в 2021

При сделках с недвижимостью государство предлагает достаточно большой портфель налоговых льгот. И при определенных обстоятельствах гражданин может вообще не платить НДФЛ с продажи квартиры на законных основаниях. Вопрос в том, на всех ли это распространяется, и как в этом случае быть нерезидентам.

Международные правовые принципы, которые учитываются конституцией РФ, утверждают невозможность двойного налогообложения. Поэтому правительство заключило договора о недопустимости двойного налогообложения со многими государствами. И гражданин перед совершением сделки должен:

Нерезидентам можно не платить налог при продаже имущества

Поясним на примере. Сергей — гражданин России. У него российский паспорт. Но Сергей любит путешествовать и больше полугода живет с девушкой в других странах. За 12 месяцев подряд Сергей бывает в России меньше 183 дней. И хотя он говорит на русском, у него в России живет семья, а российские компании платят ему зарплату, для расчета НДФЛ он нерезидент.

Теперь нерезидентам тоже можно не платить НДФЛ при продаже имущества, которое было в собственности больше минимального срока. Если квартира принадлежала человеку больше трех лет, в 2021 году он может продать ее вообще без налога. Значит, при продаже квартиры за 3 млн рублей в декабре 2021 года нерезидент Сергей заплатит России миллион рублей, а при продаже той же квартиры в январе 2021 года он может не платить вообще ничего.

Проекты АО ДОНСТРОЙ

С первого января следующего года в России к налоговым нерезидентам будут применяться те же особенности освобождения от налогообложения доходов, которые получены от продажи недвижимости, что и к налоговым резидентам. Это следует из Федерального закона №424-ФЗ от 27 ноября 2021 года. Последний, в частности, вносит изменения в Налоговый кодекс РФ – во вторую его часть.

Согласно пунктам №9 и №10 закона №424-ФЗ, в первом абзаце пункта №17.1 статьи 217 и в пункте №1 статьи 217.1 теперь исключаются слова «являющимися налоговыми резидентами Российской Федерации». Закон принят Госдумой 15 ноября текущего года и практический через неделю – 23 ноября – его одобрил Совет Федерации. Уточняется, что пункты №9 и №10 вступают в силу с начала 2021 года.

Налог с продажи квартиры для нерезидентов РФ

Отдельная категория нерезидентов — лица, которые являются или являлись работниками дипломатических миссий, посольств или консульств РФ в другой стране, а также другой страны в РФ. Для такой категории нерезидентов предусмотрены льготы в соответствии с международными соглашениями и международными нормами защиты прав дипломатических представителей.

- копию своего паспорта (иного документа, удостоверяющего личность для иностранцев или лиц без гражданства);

- ИНН (идентификационный номер налогоплательщика);

- соглашение о продаже жилья;

- регистрационное свидетельство о переоформлении жилья.

Действующие правила по уплате НДФЛ в сделках с недвижимостью: обзор законодательных изменений 2021 года

Основным документом, регулирующим налогообложение сделок с недвижимостью, является Налоговый кодекс. В ст.217 НК указан перечень доходов, освобождаемых от налогообложения, а в ст. 220 НК – правила и условия предоставления налоговых вычетов.

Законодательство в области налогообложения недвижимости неоднократно менялось. Наиболее важными с точки зрения масштаба произведенных изменений стали 2016,2019,2020,2021 годы.

Таблица. Важнейшие изменения в области налогообложения сделок с недвижимостью в 2016-2021 годах

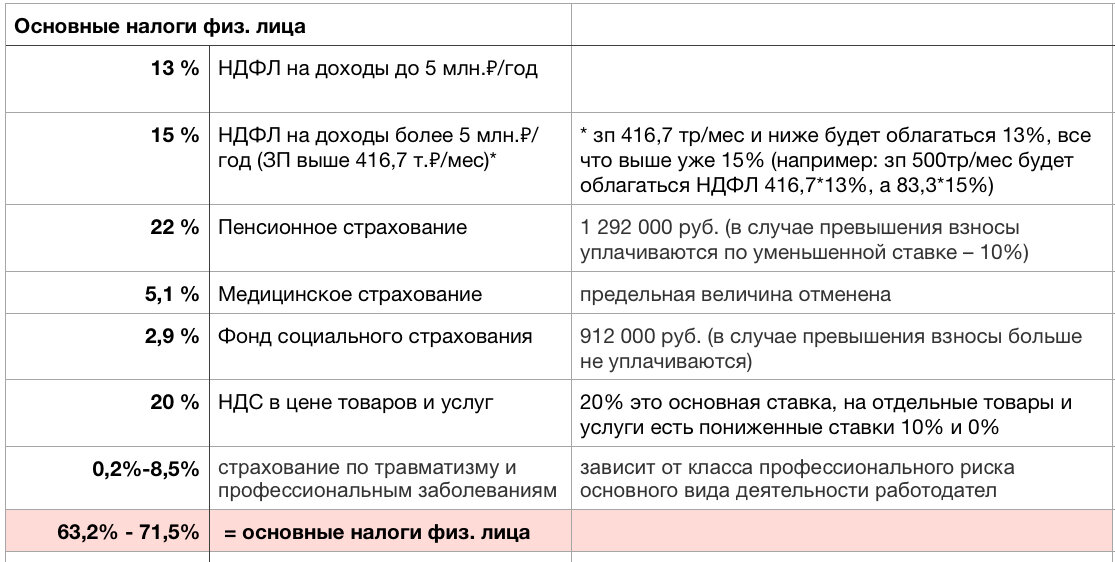

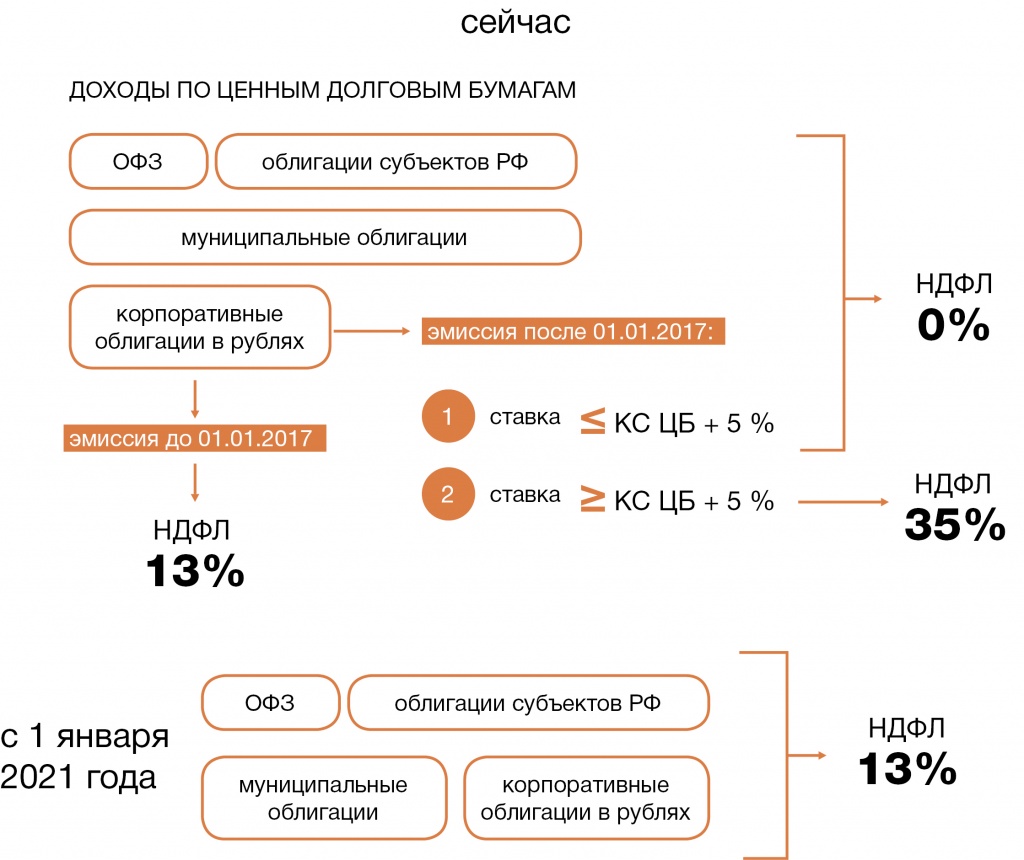

Говоря о важнейших налоговых изменениях 2021 года нельзя не затронуть такой важный аспект как введение прогрессивной шкалы налогообложения. С 2021 года доходы, превышающие 5 млн.р. за год, облагаются по повышенной налоговой ставке НДФЛ 15% вместо стандартной – 13%.

Это изменение могло затронуть многих собственников недвижимости: под повышенную ставку в 15% попали бы сделки по продаже домов или квартир.

Но Минфин решил не распространять повышенную ставку НДФЛ на нерегулярные доходы россиян. В частности, полученные от продажи квартир или автомобилей. Сделки с недвижимостью в 2021 году по-прежнему будут облагаться по ставке 13% НДФЛ даже при стоимости квартиры выше 5 млн.р.

Особенности учета затрат для ИП

Затраты ИП регламентированы ст. 346.16 НК РФ Порядок определения расходов.

Применительно к покупке и продаже недвижимости, ИП может уменьшать доходы на следующие виды расходов:

- Проценты по кредиту

- Расходы на приобретение недвижимости

- Расходы на выплату комиссионного, агентского вознаграждения п. 24 ст. 346.16 НК РФ

Кроме того, нельзя уменьшать доходы на стоимость покупки недвижимости по ДДУ, если в последующем она продается не как недвижимость, а как переуступка права.

Переуступка права требования не является продажей недвижимости. Поэтому, расходы на приобретение этого права не будут являть расходами на приобретение недвижимости ().

Перечень расходов в ст. 346.16 НК РФ является закрытым списком и не подлежит расширенному толкованию. Уменьшить доходы на расходы по приобретению права требования не получится. Это можно будет сделать только оформив, купленную по ДДУ недвижимость, в собственность.

Размер НДФЛ, уплачиваемый продавцом имущества

При определении величины налога с дохода от продажи унаследованного недвижимого имущества учитывается период, по истечении которого уплата НДФЛ не производится (п. 17.1 ст. 217 НК РФ). Срок владения, после которого наступает освобождение, составляет 3 года (п. 3 ст. 217.1 НК РФ). При продаже ненаследуемой недвижимости период, после истечения которого возникает освобождение, составляет 5 лет.

Освобождение от уплаты налога

Единственным исключением является тот случай, когда одновременно дольщиком являлся покойный. Например, гражданин приобретает ½ доли в квартире своего отца 1 сентября 2021 г. Отец умирает 1 сентября 2021 г, оставшаяся после него доля переходит сыну в соответствии с требованиями законодательства (в полном объеме). Теперь сын становится полноправным собственником всей квартиры.

- у кого минимальный период владения недвижимостью (с даты государственной регистрации права собственности) 5 лет и больше;

- у кого минимальный период владения недвижимостью 3 года и при приобретении недвижимости по: дарению, наследству, приватизации, договору пожизненного содержания с иждивением;

- оформлена в собственность до 1 января 2021 года, т.к. недвижимости, приобретенной до указанной даты, действует правило в собственности 3 года;

Положение второе. Общий минимальный предельный срок владения.

- по договору дарения от близкого родственника по нормам Семейного кодекса РФ;

- в порядке наследования (право собственности считается с даты смерти наследодателя);

- в результате приватизации:

- по договору пожизненного содержания с иждивением;

- при продаже единственного жилого помещения и земельного участка под ним (при наличии такового).

Например, сейчас 2021 год. Вы продаете квартиру за 4 000 000 рублей, а купили ее 3 года назад в 2021 году за те же 4 000 000 рублей. Кадастровая стоимость квартиры на 2021 год составляет 4 500 000 рублей (70% от 4 500 000 = 3 150 000 рублей). 4 000 000 больше, чем 3 150 000 рублей, что означает: продажная стоимость имущества указана в договоре более 70% кадастровой стоимости.

Если продается имущество, которое приобретено после 01.01.2021 года и по договору отчуждения продажная стоимость имущества указана менее 70% кадастровой стоимости, определенной на 01 января года, в котором зарегистрирован переход права собственности на покупателя, то налог рассчитывается со следующей величины (на выбор налогоплательщика):

и эта цена больше или равна 70% кадастровой стоимости этой недвижимости!

Многих покупателей и продавцов волнует вопрос налогообложения доходов с продажи недвижимого имущества в 2021 году, налог с продажи квартиры, налог с продажи комнаты. Речь в данной статье пойдет не о налоге на квартиру, а именно о налоге с продажи жилого недвижимого имущества, о налоге с продажи имущества менее 3 лет в собственности, а также налог с продажи имущества, которое находится в собственности продавца менее 5 лет.

У наследника, вступившего в права наследства, право собственности на наследованное имущество возникает со дня смерти наследодателя. При этом дата государственной регистрации указанных прав не имеет значения.

Доход, полученный от продажи квартиры, находившейся в собственности менее минимального предельного срока владения, нужно задекларировать (подп. 2 п. 1, п. 3 ст. 228 НК РФ). Сделать это нужно не позднее 30 апреля года, следующего за годом, в котором квартира была продана (п. 1 ст. 229 НК РФ). А уплатить налог нужно будет не позднее 15 июля года, следующего за годом продажи квартиры (п. 4 ст. 228 НК РФ).

Освобождение от НДФЛ

Уменьшить налог от продажи квартиры полученной по наследству можно до такой степени, что ничего платить не придется. Конечно, процедура подразумевает невысокую стоимость жилья, но трату нервов с налоговыми декларациями, как то:

https://youtube.com/watch?v=_Fcuj9ALgr0

Ранее они должны были отдать государству все 30% от дохода при любых условиях. Нерезидентом считается российский или иностранный гражданин, который более 183 дней находился заграницей. Данный статус не зависит от гражданства.

Как снизить расходы при регистрации купли-продажи квартиры

Как мы и описали в своей статье, есть некоторые исключения и льготы на уплату налогов при продаже и покупке квартиры. Более детально проконсультировать вас сможет только юрист.

За помощью вы можете обратиться к нам. В GetHom мы собрали лучших специалистов по недвижимости, которые помогут защитить ваши права независимо от того, являетесь вы продавцом или покупателем.

Кроме того, мы поможем вам проверить всю документацию, правильность расчетов и свести к нулю риски при оформлении сделки. Если это понадобится, за умеренную плату мы можем сопровождать вас на каждом этапе сделки, пока вы не подпишете основной договор купли-продажи.

Мы консультируем в онлайн режиме, а значит место вашего нахождения не играет никакой роли. Работаем в любой точке Украины. Контакты и цены вы можете посмотреть на главной страничке сайта: https://gethom.com

НДФЛ с нерезидентов РФ в 2021 году

Также помните, что если Вы являетесь налоговым нерезидентом РФ, то можете являться налоговым резидентом той страны, в которой проживаете (по критерию количества дней пребывания или по критерию центра жизненных интересов), а это значит, что Вам будет необходимо обсудить с местным налоговым консультантом вопрос уплаты налога на территории этой страны в том числе с учетом норм соответствующих соглашений об избежании двойного налогообложения между Россией и этой страной.

Должен ли нерезидент, в соответствии с Налоговым кодексом РК и Конвенцией о двойном налогообложении подписанной между Казахстаном и Российской Федерацией, платить налог с продажи собственности в РК?

Ситуация: Гражданин Российской Федерации получил в наследство квартиру.

Когда и по какой ставке надо уплачивать налог: при оформлении права на наследство или с прибыли от продажи квартиры?

Полезно

Кто является налоговым резидентом?

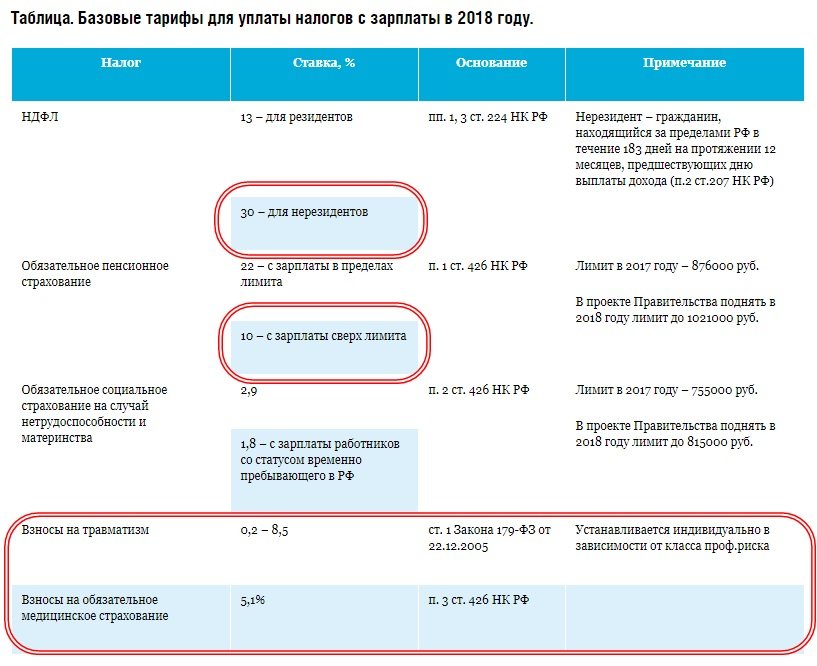

Какими налогами облагается заработная плата работника-нерезидента?

Физические лица, продавшие жилой объект недвижимости, обязаны уплатить в бюджет налог на доходы физических лиц в размере 13% полученного дохода. Основанием для уплаты будет предоставление декларации и необходимых документов, подтверждающих владение и продажу квартиры.

Когда платить налог с продажи квартиры в 2021 году? Налоговый кодекс определяет срок, до которого документы передаются в налоговый орган для проверки – 30 апреля следующего за отчетным годом.

Это значит, что по сделке купли-продажи квартиры, которую совершили в 2019 году, вы обязаны отчитаться и заплатить налог до 30 апреля 2021 года.

Налоговый кодекс не выделяет лиц пенсионного возраста в качестве льготников по уплате НДФЛ. Это значит, что все граждане, получающие доход, обязаны платить налоги, не зависимо от возраста.

Пенсионеры могут на законных основаниях пользоваться возможностью применения имущественного вычета при расчете налогооблагаемой базы. На общих основаниях они обязаны подавать налоговую декларацию, если владели квартирой менее установленного срока. В ином случае на них налагается штрафные санкции.

Сумма налога с продажи квартиры исчисляется независимо, вся она продается или только доля. Доля также имеет свою цену и на нее распространяется действие Налогового кодекса в части исчисления НДФЛ с продажи.

При этом вопрос установления срока пользования долями немного сложнее.

Например, гражданин купил квартиру в 2019 году в совместную собственность и владеет 1/2 доли. Совладельцем являлся отец. Через год отец умер, и его доля досталась гражданину по наследству. При этом при продаже считать срок владения будут с даты получения первой доли.

Налог с продажи квартиры нерезидентом

При этом нерезидент имеет право применить положения Конвенции об устранении двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал, заключенной между Республикой Казахстан и Российской Федерацией (далее – Конвенция) в части освобождения от налогообложения доходов в виде унаследованного имущества, при представлении документа, подтверждающего резидентство нерезидента, соответствующего требованиям статьи 675 Налогового кодекса.

Кроме того, согласно пункту 1 статьи 13 Конвенции доходы, получаемые резидентом Договаривающегося Государства от отчуждения недвижимого имущества и расположенного в другом Договаривающемся Государстве, могут быть обложены налогом в этом другом Государстве.