Природоохранные территории

С января 2008 года в Германии действуют специальные природоохранные экологические зоны – первыми их учредили власти в Берлине, Кельне и Ганновере, а их примеру последовали десятки других населенных пунктов. «Зеленые зоны» в центральной части крупных городов (Umwelt zone) обозначены специальными знаками.

Для попадания на такую территорию на автомобиле должна содержаться специальная экологическая плакетка определенного цвета – знак перед въездом в зону будет сообщать, автомобили с плакетками какого цвета (зеленый, желтый и красный) имеют право находиться в ней.

Автомобилям без экологической плакетки въезд в природоохранную зону запрещен – штраф составляет 80 евро.

Цветовое разделение делит автомобили на три условных класса:

- красные – те, которые несут угрозу для окружающей среды;

- желтые – те, которые характеризуются относительным вредом для здоровья;

- зеленые – те, которые соответствуют всем экологическим стандартам.

Право наклеить зеленую плакетку имеют авто, обладающие Euro-4 и выше или же Euro-3 со специальным фильтром твердых частиц. Стоимость плакеток составляет 5-19 €.

Ставки транспортного налога в Еврейской автономной области

На

201620172018201920202021год

| Наименование объекта налогообложения | Ставка (руб.) на 2020 год |

|---|---|

| Автомобили легковые | |

| до 80 л.с. (до 58,84 кВт) включительно | 6,6 |

| свыше 80 до 100 л.с. (от 58,84 кВт до 73,55 кВт) включительно | 8,8 |

| свыше 100 л.с. до 130 л.с. (от 73,55 кВт до 95,62 кВт) включительно | 14 |

| свыше 130 л.с. до 150 л.с. (свыше 95,62 кВт до 110,33 кВт) включительно | 16 |

| свыше 150 л.с. до 180 л.с. (свыше 110,33 кВт до 132,3 кВт) включительно | 32,4 |

| свыше 180 л.с. до 200 л.с. (свыше 132,3 кВт до 147,1 кВт) включительно | 44 |

| свыше 200 л.с. до 230 л.с. (свыше 147,1 кВт до 169,17 кВт) включительно | 52 |

| свыше 230 л.с. до 250 л.с. (свыше 169,17 кВт до 183,9 кВт) включительно | 64,8 |

| свыше 250 л.с. (свыше 183,9 кВт) | 109,2 |

| Мотоциклы и мотороллеры | |

| до 20 л.с. (до 14,7 кВт) включительно | 4,8 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 7,1 |

| свыше 35 л.с. до 50 л.с. (свыше 25,74 кВт до 36,77 кВт) включительно | 11,9 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Автобусы | |

| до 150 л.с. (до 110,33 кВт) включительно | 45 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. (свыше 147,1 кВт) | 90 |

| Грузовые автомобили грузоподъемностью до 500 кг | |

| до 100 л.с. (до 73,85 кВт) включительно | 13 |

| свыше 100 л.с. до 130 л.с. (свыше 73,55 до 95,62 кВт) включительно | 20 |

| свыше 130 л.с. до 150 л.с. (свыше 95,62 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л.с. (свыше 183,9 кВт) | 85 |

| Грузовые автомобили грузоподъемностью от 500 до 1500 кг | |

| до 100 л.с. (до 73,85 кВт) включительно | 18,4 |

| свыше 100 л.с. до 130 л.с. (свыше 73,55 до 95,62 кВт) включительно | 20 |

| свыше 130 л.с. до 150 л.с. (свыше 95,62 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л.с. (свыше 183,9 кВт) | 85 |

| Грузовые автомобили грузоподъемностью свыше 1500 кг | |

| до 100 л.с. (до 73,85 кВт) включительно | 18 |

| свыше 100 л.с. до 130 л.с. (свыше 73,55 до 95,62 кВт) включительно | 20 |

| свыше 130 л.с. до 150 л.с. (свыше 95,62 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л.с. (свыше 183,9 кВт) | 85 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом ходу | 23 |

| Другие самоходные транспортные средства, машины и механизмы на гусеничном ходу | 25 |

| Снегоходы, мотосани | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства | |

| до 50 л.с. (до 36,77 кВт) включительно | 6 |

| от 50 (до 36,77 кВт) до 100 л.с. (до 73,55 кВт) включительно | 27 |

| свыше 100 л.с. (свыше 73,55 кВт) | 60 |

| Яхты и другие парусно-моторные суда | |

| до 100 л.с. (до 73,55 кВт) включительно | 120 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Гидроциклы | |

| до 100 л.с. (до 73,55 кВт) включительно | 250 |

| свыше 100 л.с. (свыше 73,55 кВт) | 500 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 50 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 100 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 150 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 1000 |

ФАЙЛЫ

Примечание к таблице: приведены значения в Еврейской автономной области на 2016, 2017, 2018, 2019, 2020, 2021 года. Для выбора ставок по конкретному году воспользуйтесь селектором. Данные ставки применяются в городах: Биробиджан и других населенных пунктах Еврейской автономной области.

Еврейская автономная область — единственный в составе РФ субъект, обладающий подобным территориально-административным статусом. В регионе зарегистрировано почти 35 тысяч плательщиков транспортного налога. Порядок его оплаты в ЕАО регулирует Закон № 343-ОЗ от 2.11.04 г.

Сроки и способы оплаты транспортных налогов в 2021 году

Единый срок оплаты транспортного налога для физических лиц в 2021 году и ИП — до 1 декабря. Юридические лица обязаны производить оплату транспортного налога поквартально. Индивидуальные предприниматели (ИП) оплачивают по тем же правилам и срокам, что и физические лица.

Если не погасить налоговые начисления вовремя, то в отношении должников могут быть применены следующие штрафные санкции:

- штраф в размере 20 % от общей суммы налоговой задолженности;

- доказанное сотрудниками ФНС умышленное уклонение от налогов — 40 % штрафа;

- накапливание пени в размере 1/300 ставки ЦБ РФ за каждый день просрочки;

- взыскание долга через судебных приставов;

- списание указанной суммы с банковского счета;

- запрет на въезд за границу по указанию приставов.

В случае покупки автомобиля у другого лица проверьте его регистрацию в течение 10 дней, так как в налоговую службу должна поступить информация о смене владельца. Если по каким-то причинам машина не зарегистрирована или вы не заявили обо всех транспортных средствах, которыми вы владеете, то за это налоговая начислит штраф.

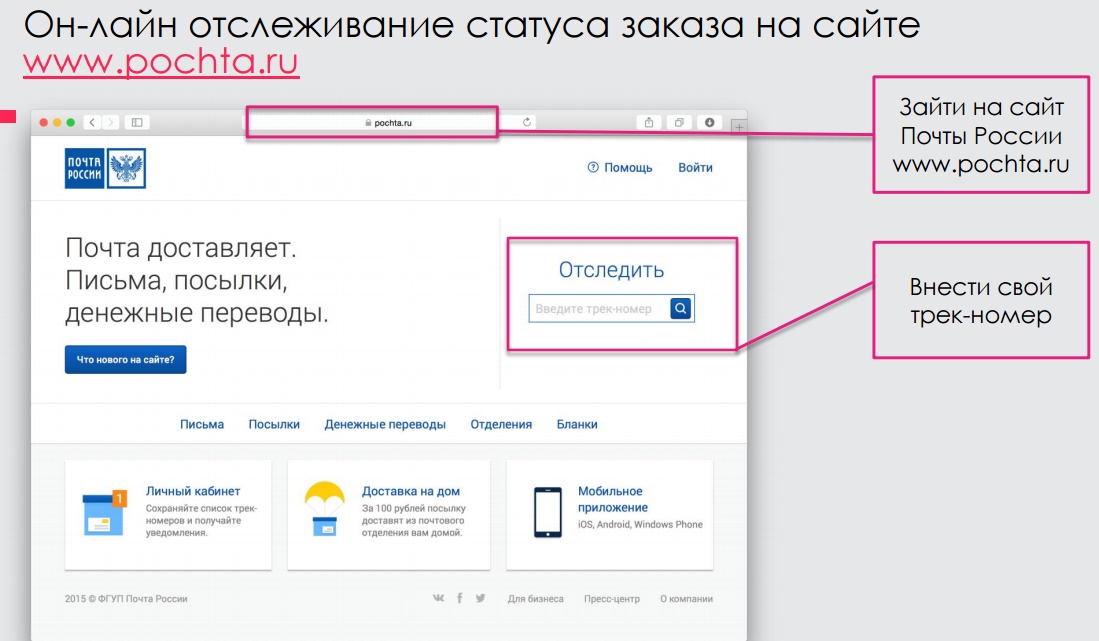

Для того чтобы этого избежать и узнать о наличии задолженностей вовремя, воспользуйтесь удобным сервисом «Оплата госуслуг», пройдя по ссылке поиск налоговых начислений. Здесь вы сможете легко и быстро произвести любой налоговый платеж онлайн.

Для оплаты на сайте предлагается 2 способа:

- по ИНН налоплательщика (более удобен для поиска налогов с истёкшим сроком оплаты);

- по УИН (подходит для поиска любого вида налогов).

Поиск всех задолженностей осуществляется по выбранным параметрам в ГИС ГМП.

В первую очередь вы должны выбрать налоговое начисление на транспорт, затем указать способ оплаты и адрес электронной почты для отправки электронной квитанции.

Если по каким-то причинам вы внесли сумму больше положенной, то поводов для беспокойства нет. Вы сможете выбрать два варианта развития событий: оставить средства на счёте налогоплательщика на портале nalog.ru. (это будет учитываться при проведении будущих расчётов по транспортному налогу, либо оформить возврат. Подать соответствующее заявление нужно в личном кабинете онлайн или при посещении налоговой инспекции.

Обновление данных по транспортным налогам 2021 на сайте «Оплата госуслуг» производится ежедневно в ГИС ГМП и ФНС. Статус и остаток задолженности по оплаченным налогам изменяется в течение 7-10 рабочих дней с момента проведения вами расчёта. В случае частичной оплаты срок может увеличится до 15 рабочих дней. На официальном сайте ФНС данные об оплате в свою очередь обновляются в течение 14 рабочих дней с момента оплаты.

Как узнать сумму транспортного налога?

Ответственным за расчет и начисление налога за транспорт являются районные инспекции ФНС. Для каждого автовладельца должна быть рассчитана конкретная сумма налога, о которой водители узнают либо из “письма счастья”, либо через личный кабинет на государственных порталах или в приложениях — Госуслуги и ФНС.

Методика расчета тайной не является, существует она с 2003 года и открыта для изучения каждому желающему. Размер пошлины зависит от:

- мощности автомобиля;

- региональной налоговой ставки;

- количества месяцев владения транспортным средством;

- надбавки за роскошь, если автомобиль относится к категории дорогостоящих. В этом случае соответствующий коэффициент варьируется от 1,1 до 3.

Таким образом, каждый автовладелец может рассчитать сумму своего налога самостоятельно. Это особенно полезно льготникам, так как периодически сотрудники ФНС забывают учесть соответствующие скидки, а также тем до кого “письма счастья” приходят с опозданием. Неуплата или просрочка наказываются штрафом, но об этом мы расскажем далее в статье.

Как самостоятельно посчитать транспортный налог?

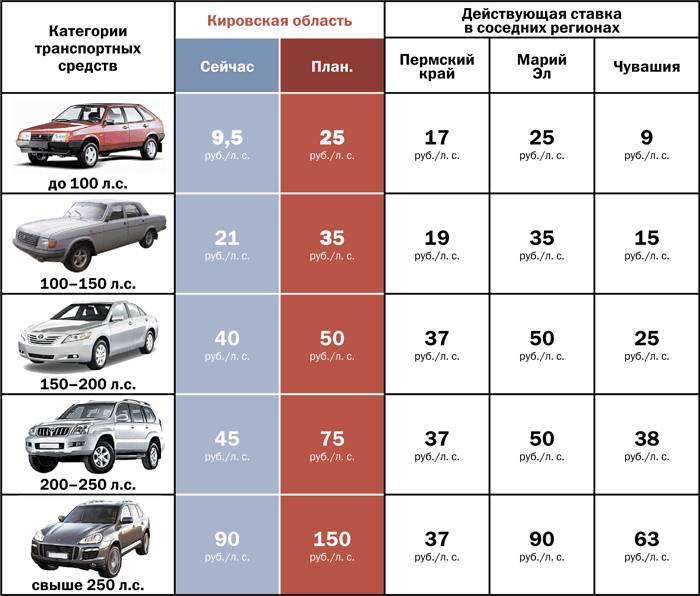

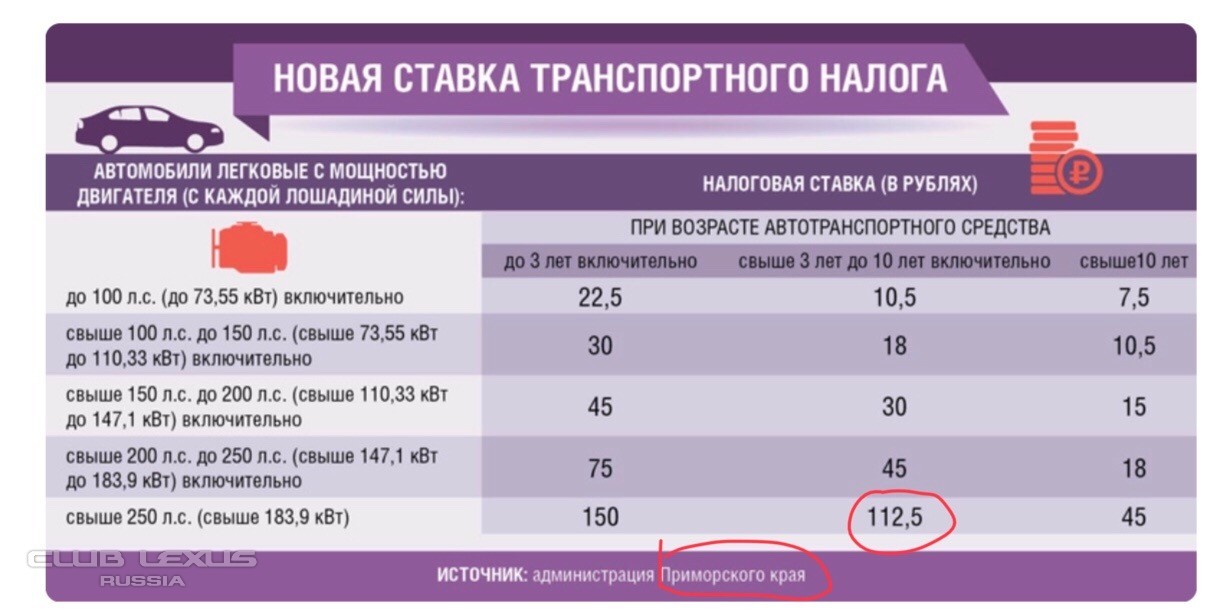

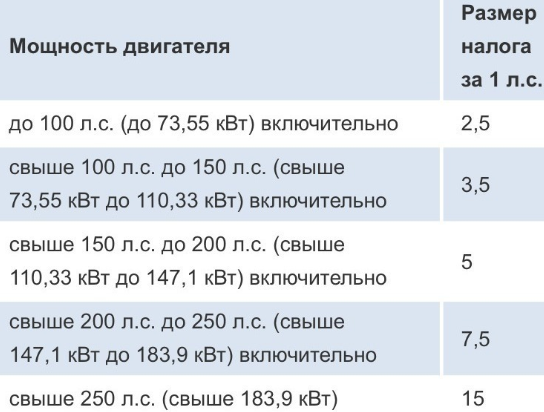

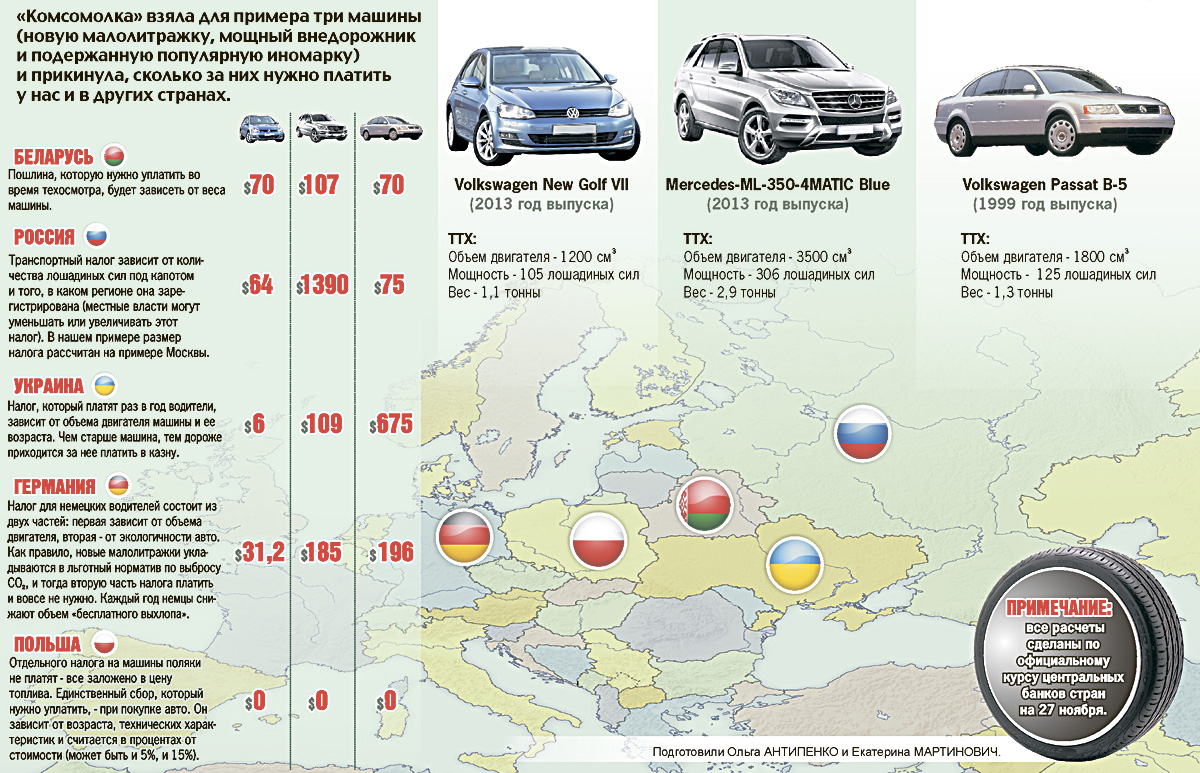

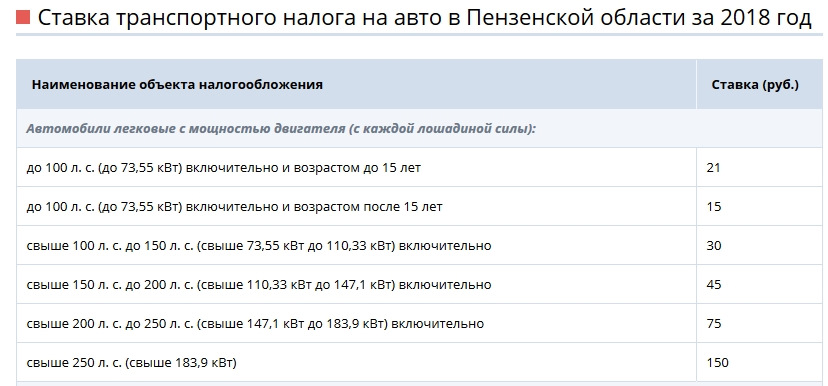

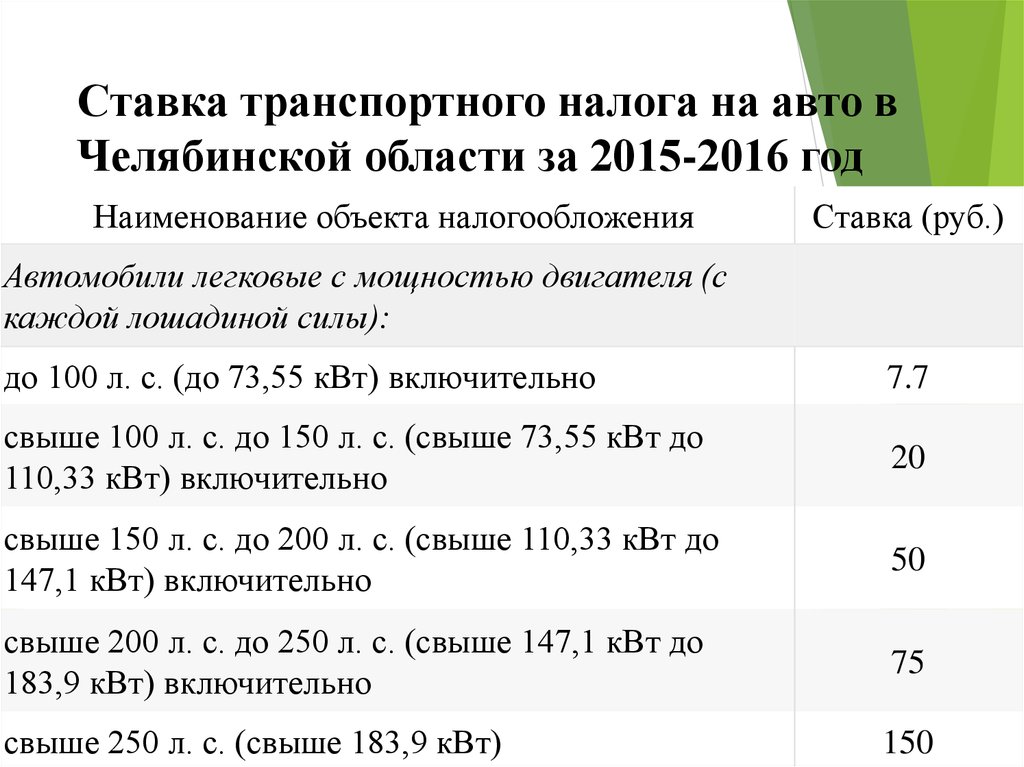

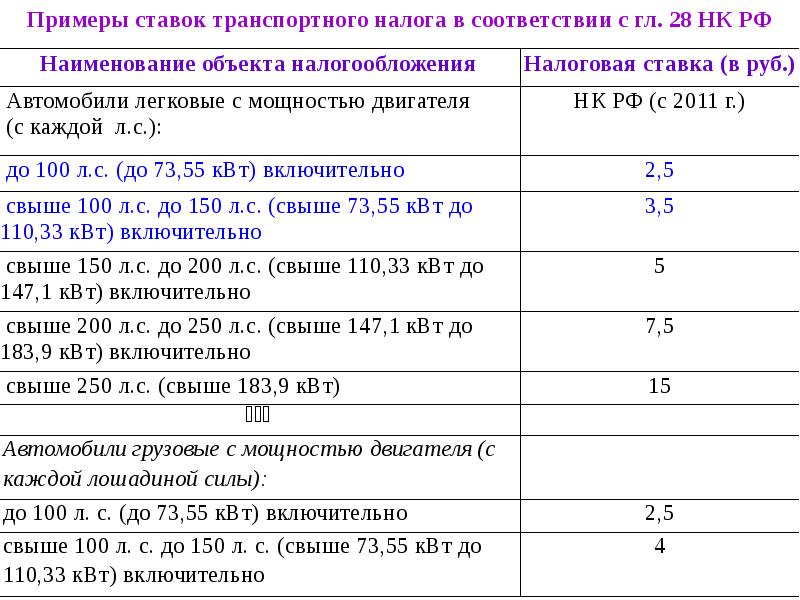

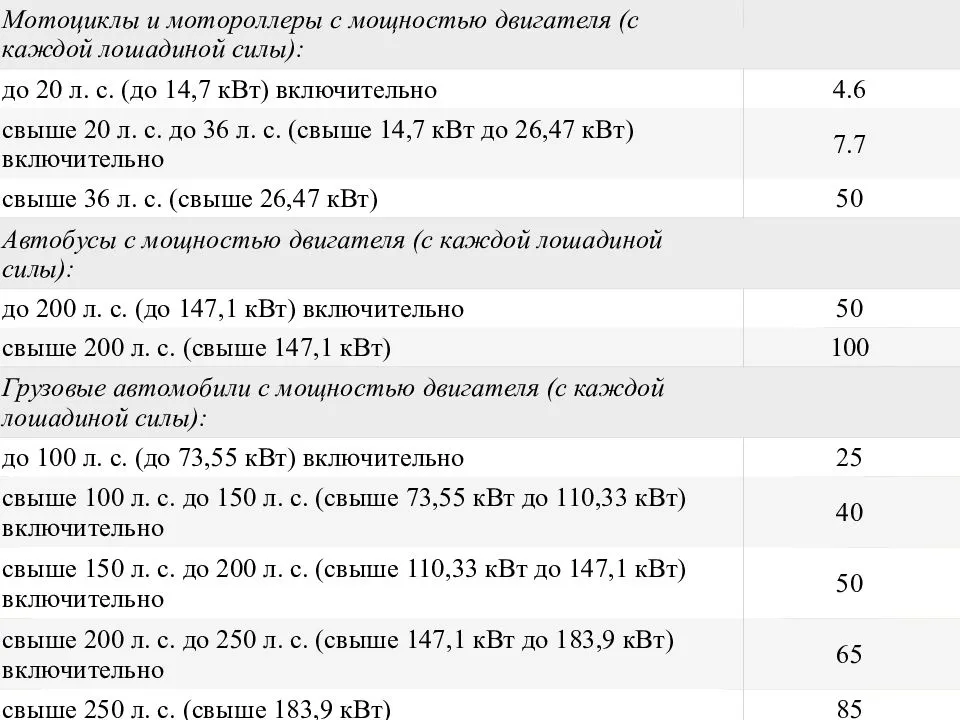

1. Каждый регион формирует свою налоговую ставку основе федеральной. При этом существует четкое ограничение в надбавке, которое не позволяет взимание налога превратить в поборы: региональная ставка не должна превышать федеральную более чем в 10 раз. На данный момент самые низкие ставки по регионам в 2021 году действуют в Ингушетии, а самые высокие — в Москве:

2. Количество месяцев владения транспортным средством влияет имеет значение только если вы приобрели машину недавно и ездите на ней неполный год.

3. Кроме базовых ставок, в России есть дополнительный коэффициент, который начисляется на автомобили дороже 3 млн руб. В этой категории продолжительность владения автомобилем также может сыграть свою роль — какие-то модели облагаются повышенным налогом только первый год после приобретения, какие-то — первые два или три года (этот вопрос необходимо уточнить отдельно).

- Если стоимость машины от 3 млн до 5 млн руб., то сумма транспортного налога должна быть дополнительно умножена на 1,1.

- При стоимости от 5 млн до 10 млн руб., коэффициент для умножения составит 2.

- Более дорогие автомобили имеют коэффициент 3.

Далее все полученные данные в каждом из пунктов умножаются между собой, формируя общую сумму транспортного налога на этот год.Есть и более простой путь: начисленную сумму можно проверить в онлайн-калькуляторе на сайте налоговой службы.

Пример расчета растаможки авто из Германии в 2021 году

Если вы решили купить немецкую машину на территории страны-производителя, не поленитесь и сделайте предварительный расчет. Это поможет оценить реальные затраты на растаможку в России. Рассмотрим 2 примера – на «молодой» и «старый» автомобиль.

Для проведения расчета в 2021 году необходимо определиться с годом выпуска, а также уточнить приблизительный ценник и объем двигателя нужного ТС. Вначале считаем пошлину на авто младше 3 лет:

- Марка Volkswagen Polo. Выпущен 30 марта 2016 года. Стоит 5 000 Евро. Объем двигателя составляет 1,2 литра (или 1 200 см3).

- Смотрим таблицу вычислений для авто не старше 3 лет. Стоимость ТС не превышает 8 500 Евро. Соответственно, расчет выглядит так:

Пошлина по размеру процентной ставки: 5 000 (цена) х 0,54 = 2 700

Пошлина по объему двигателя: 2,5 х 1 200 (объем) = 3 000

Из полученных вычислений всегда выбираем большее значение. Общая сумма пошлины составит 3 000 Евро.

А теперь посчитаем пошлину для автомобиля, который перешагнул 5-летний рубеж. Итак:

- Марка BMW X3. Выпущен 10 апреля 2010 года. Стоит 35 000 Евро. Объем двигателя составляет 3 литра (или 3 000 см3).

- Возраст ТС подходит для таблицы авто старше 5 лет. Получаем размер пошлины: 5,7 х 3 000 = 17 100 Евро

Если посчитать пошлину на автомобиль аналогичной марки не младше 3, но и не старше 5 лет, сумма получится следующей: 3,6 х 3 000 = 10 800. Примеры наглядно показывают, что растамаживать намного выгоднее машины «среднего» возраста.

Checking your browser before accessing the website.

Год2011 Пробег96 000 км КППAT Двигатель1.8 л ПриводПередний

- Гарантия юридической чистоты

- Гарантия 1 год от автосалона

Год2013 Пробег113 000 км КППAT Двигатель1.4 л ПриводПередний

- Гарантия юридической чистоты

- Гарантия 1 год от автосалона

Год2012 Пробег140 000 км КППAT Двигатель2.0 л ПриводПолный

- Гарантия юридической чистоты

- Гарантия 1 год от автосалона

Для ввоза новых (не старше 3-х лет) авто физическими лицами Евросоюз установил фиксированные ставки: 48%-54% от стоимости автомобиля, но в любом случае не меньше законодательно установленного размера пошлины за каждый см³ рабочего объема двигателя. Из двух значений выбирается большее. Поэтому таможенная очистка нового авто может обойтись в соразмерную с его стоимостью сумму. С оплатой стандартных пошлин частное лицо может ввезти одну машину в год.

В зависимости от страны продавца комплект может немного меняться:

- договор купли-продажи;

- аналог нашего ПТС;

- аналог нашей диагностической карты;

- страховка;

- подтверждение экологического класса автомобиля (в Россию можно ввезти авто только класса не ниже Евро-5).

- свидетельство о регистрации ТС в стране вывоза;

- сертификат экологического класса безопасности в соответствии с техническим регламентом «О требованиях к выбросам автомобильной техникой, выпускаемой в обращение на территории Российской Федерации, вредных (загрязняющих) веществ», утвержденного Постановлением Правительства Российской Федерации от 30 июля 2014 г. No 730;

- транспортные документы (ТТН/транзитные декларации);

- подтверждения стоимости авто;

- пассажирская таможенная декларация;

- подтверждения установки системы «ГЛОНАСС»;

- подтверждение права собственности;

- таможенная расписка и гарантийный сертификат, заверенные инспектором, оформленные до поездки (либо направленные покупателю по электронной почте);

- документы об оплате таможенных сборов и пошлин (в том числе и утилизационного сбора).

Ввезенный в пределы РФ автомобиль должен в течение суток пройти таможенный контроль. Иначе он признается контрабандным. Вопрос серьезный: незаконный ввоз (несоблюдение таможенных правил и неоплата таможенных платежей) авто влечет административную и уголовную ответственность (смотрим КоАП РФ, УК РФ). Можно кататься на нерастаможенном транспорте, но только при оформленном разрешении на временный ввоз и не дольше года.

Любой автомобиль, купленный за рубежом, подлежит прохождению таможенной очистке и оформлению. Закон предусматривает ответственность любые отступления от установленных процедур. Новые и широко представленные авто лучше покупать в России. Самостоятельно б/у машину будет проще купить в Германии.

Вся целесообразность мероприятия имеет место, когда нужной марки/комплектации нет в официальной продаже на отечественном рынке. Дешевле всего обойдется оформление машины, выпущенной 3-5 лет назад.

В первую очередь необходимо найти Kfz-Zulassungsstelle вашего города.

В Саарбрюккене функции Zulassungsstelle взял на себя Bürgeramt и зарегистрировать свой автомобиль вы можете в любом из его отделений. Полезная ссылка для жителей Саарбрюккена.

Важно: вы должны регистрировать купленный автомобиль по месту (городу) своего проживания. Т.е

если вы живете в Саарбрюккене, то должны это сделать в одном из Бюргерамтов Саарбрюккена.

Список документов для Zulassung, как правило, выглядит следующим образом:

- Загранпаспорт и eAT,

- Zulassungsbescheinigung Teil I и Teil II,

- eVB (elektronische Versicherungsbestätigung),

- HU-Bescheinigung (Hauptuntersuchung),

- Kennzeichen (старые номера),

- SEPA-Mandat inkl. Bankkarte

- При желании: можно заранее зарезервировать себе номер для машины (Wunschkennzeichen)

Новый порядок проверки исчисления транспортного налога

С сентября 2018 года исчисление налога на транспортные средства для дизельных и бензиновых транспортных средств производится на основании данных, полученных в ходе новой процедуры тестирования. Глобально стандартизированная процедура испытаний для определения значений выбросов загрязняющих веществ и CO2, известная как WLTP (Worldwide Harmonized Light Duty Testest Procedure), позволяет измерять эти значения более реалистично. Более точные расчеты приводят к увеличению налогов для некоторых транспортных средств в связи с более высокими выбросами парниковых газов. Однако новый налог применяется только к транспортным средствам, вновь зарегистрированным после 1 сентября 2018 года. Для владельцев старых и подержанных транспортных средств ничего не изменится – для исчисления налога на транспортные средства будут по-прежнему применяться уже измеренные данные о загрязнении окружающей среды. С сентября 2019 года по всей Европе будет введена процедура ВПИМ для определения выбросов загрязняющих веществ легковыми автомобилями и мелкими коммерческими транспортными средствами.

Покупка машины

Существует два способа приобретения автомобиля:

Оба способа вполне оправданы, но второй из них доставляет меньше хлопот. По первому варианту вам придется вначале выбрать машину на сайте, оформить Шенгенскую визу, купить билеты на самолет. Лучше заранее выбрать несколько вариантов автомобилей на случай, если авто не понравится. Билеты потребуется покупать туда и обратно, так как на таможне будет меньше вопросов. Это нужно сделать несмотря на то, что вы хотите возвратиться на родину на купленной машине.

Второй способ более приемлем, расходы будут меньше, так как покупать билеты на самолет и оформлять визу не понадобится.

Подробная инструкция по покупке автомобиля в Германии

Выполняйте предлагаемые шаги по порядку, чтобы не совершить ошибочных действий:

- На указанных выше порталах в Интернете выберите автомобиль по качеству и цене.

- Машины обычно показаны со стоимостью в двух вариантах: с НДС и без налога. В первом случае стоит отметка «брутто», а во втором – «нетто». Законы Германии позволяют возвратить налог при вывозе авто в страны, не входящие в Европейский союз. НДС равен 19%, и его можно возвратить, но вначале придется оплачивать всю стоимость вместе с налогами.

- Позвоните в автосалон и обсудите все нюансы и подробности покупки. Это придется делать на немецком или английском языках, так как по-русски там не говорят.

- Выясните все подробности об автомобиле: количество владельцев, состояние и другое. В этом отношении автосалоны дают верную информацию. Запросите ПТС авто и договор на куплю-продажу. В нем будет указана комплектация и порядок возврата налога.

- С сотрудниками автосалона можно договариваться и снизить цену на машину.

- Выбранный автомобиль при желании можно забронировать на несколько дней.

- Далее следует заключить договор на перегонку и растаможку машины с другими сервисами, о которых пойдет речь в следующем разделе.

- Теперь необходимо оформить сам договор купли-продажи. Документы можно отправлять по электронной почте, отсканировав их.

- Автомобиль снимается автосалоном с учета для отправки в РФ, и вам присылается счет платежа.

- Обратитесь для оплаты в ваш банк, предъявив договор. Он позволит снять ограничения на одноразовый платеж, который устанавливается для защиты от незаконного оборота денег.

- После получения салоном ваших средств, машина отправляется в Россию по указанному адресу.

Исключения – какие транспортные средства пользуются налоговыми льготами?

Не каждое транспортное средство облагается налогом или должно платить полную ставку налога. Существуют исключения, в которых водители транспортных средств могут рассчитывать на преференциальный режим или освобождение от уплаты налогов:

- Электромобили

Любой, кто покупает электромобиль, получает налоговые льготы на определенный период времени, а затем налоговые льготы. Поскольку в случае интегрированных электромобилей выбросы загрязняющих веществ устраняются, а владелец транспортного средства принимает решение в пользу экологически безопасного варианта, он может рассчитывать на временное освобождение от уплаты налога до конца 2020 года, если транспортное средство зарегистрировано впервые. Те, кто впервые зарегистрировал свой электромобиль в период с 18 мая 2011 года по 31 декабря 2015 года, могут рассчитывать даже на десять лет, в течение которых на автомобиль не будут взиматься налоги. С 2016 по 2020 год срок, в течение которого не будет взиматься налог, будет сокращен до пяти лет. По истечении этого срока владельцы электромобиля будут продолжать платить только 50% налога. Электромобили очень дороги в покупке и не имеют особо большого радиуса действия, но вы экономите огромные суммы налога на транспортные средства, что делает автомобиль гораздо более привлекательным с точки зрения цены. Чистый дизель

Для дизельных автомобилей класса Евро 6 введена единовременная льгота по налогу на выбросы загрязняющих веществ. Это относится только к автомобилям, впервые зарегистрированным в период с января 2011 года по декабрь 2013 года, и включает освобождение от уплаты налогов в размере 150 евро.Транспортные средства, работающие на природном газе

Любой, кто управляет транспортным средством, заправляющимся природным газом, не пользуется льготным режимом налогообложения транспортных средств, а пользуется низкой ставкой налога на природный газ.Ретрокар

Автомобили, обозначенные как классические автомобили с 30 лет и имеющие номерной знак H, также пользуются налоговыми льготами. Владельцы транспортных средств должны платить только по фиксированной ставке 46 евро – за мотоциклы и 191 евро – за другие транспортные средства.Количество людей с пропуском для инвалидов с тяжелой степенью инвалидности

Владельцы транспортных средств, имеющие пропуск инвалида с тяжелой формой инвалидности, освобождаются от уплаты транспортного налога. Это относится ко всем лицам, чье удостоверение личности содержит примечание “H”, “Bl” или “aG”.- Чрезвычайные транспортные средства

Все транспортные средства, перемещаемые в интересах общего блага, освобождаются от налогообложения. Это относится, например, к автобусам, пожарным машинам, машинам скорой помощи и полицейским автомобилям. Транспортные средства, используемые в лесных целях, также, как правило, не облагаются налогом.

Покупка машины

Существует два способа приобретения автомобиля:

Оба способа вполне оправданы, но второй из них доставляет меньше хлопот. По первому варианту вам придется вначале выбрать машину на сайте, оформить Шенгенскую визу, купить билеты на самолет. Лучше заранее выбрать несколько вариантов автомобилей на случай, если авто не понравится. Билеты потребуется покупать туда и обратно, так как на таможне будет меньше вопросов. Это нужно сделать несмотря на то, что вы хотите возвратиться на родину на купленной машине.

Второй способ более приемлем, расходы будут меньше, так как покупать билеты на самолет и оформлять визу не понадобится.

Подробная инструкция по покупке автомобиля в Германии

Выполняйте предлагаемые шаги по порядку, чтобы не совершить ошибочных действий:

- На указанных выше порталах в Интернете выберите автомобиль по качеству и цене.

- Машины обычно показаны со стоимостью в двух вариантах: с НДС и без налога. В первом случае стоит о, а во втором – «нетто». Законы Германии позволяют возвратить налог при вывозе авто в страны, не входящие в Европейский союз. НДС равен 19%, и его можно возвратить, но вначале придется оплачивать всю стоимость вместе с налогами.

- Позвоните в автосалон и обсудите все нюансы и подробности покупки. Это придется делать на немецком или английском языках, так как по-русски там не говорят.

- Выясните все подробности об автомобиле: количество владельцев, состояние и другое. В этом отношении автосалоны дают верную информацию. Запросите ПТС авто и договор на куплю-продажу. В нем будет указана комплектация и порядок возврата налога.

- С сотрудниками автосалона можно договариваться и снизить цену на машину.

- Выбранный автомобиль при желании можно забронировать на несколько дней.

- Далее следует заключить договор на перегонку и растаможку машины с другими сервисами, о которых пойдет речь в следующем разделе.

- Теперь необходимо оформить сам договор купли-продажи. Документы можно отправлять по электронной почте, отсканировав их.

- Автомобиль снимается автосалоном с учета для отправки в РФ, и вам присылается счет платежа.

- Обратитесь для оплаты в ваш банк, предъявив договор. Он позволит снять ограничения на одноразовый платеж, который устанавливается для защиты от незаконного оборота денег.

- После получения салоном ваших средств, машина отправляется в Россию по указанному адресу.