Содержание договора

Текстовая структура соглашения состоит из 9 основных разделов:

- Наименование документа.

- Дата и место его совершения.

- Адреса проживания и персональные данные сторон.

- Предмет договоренностей.

- Его условия.

- Время вступления в силу.

- Режим изменения и прекращения.

- Режим разрешения споров.

- Заключительные положения.

В текст разрешается включить дополнительные данные. Зная, какие условия можно включить в наследственный договор, вы не ошибетесь в его составлении. Итак, допускается дополнительная информация:

- об иных законных имущественных и неимущественных обязанностях.

Каждый участник имеет права и обязанности из наследственного договора; для отчуждателя это права на:

- односторонний отказ от сделки (п. 10 ст. 1140.1 ГК РФ);

- осуществление любых сделок с обещанным активом;

- включение в текст условий из предыдущего абзаца;

- заключение нескольких таких сделок;

- заключение соглашений с любыми лицами из ст. 1116 ГК.

Отчуждатель обязан:

- включать в текст законные условия;

- уведомлять иных участников о своем одностороннем отказе от сделки;

- возмещать убытки, которые возникли у наследников от исполнения их обязанностей к моменту одностороннего отказа отчуждателя.

Наследники обязаны:

- добросовестно исполнять условия документа;

- допускается возникновение прав и обязанностей после открытия наследства (при появлении неизвестных ранее обязательных наследников и др.).

Наследники вправе:

- оспаривать договоренности при жизни отчуждателя;

- компенсировать расходы при разрыве договоренностей по воле наследодателя;

- отказаться от договора, если это допускается в его тексте (по п. 10 ст. 1140.1 ГК РФ или через п. 3 ст. 1140.1 ГК).

Структурирование сделок для оптимизации налогообложения

Чтобы избавить потомков от разоряющих налогов на наследство, многие оформляют недвижимость на юридическое лицо — семейную компанию, фонд или траст.

Для оптимизации налогообложения во Франции недвижимость часто оформляется на гражданское товарищество по операциям с недвижимостью (la société civile immobilière, SCI). В этом случае налог на наследство практически отсутствует. Нужно пройти такие этапы: основать SCI, купить на эту компанию недвижимость в кредит, «расчленить» собственность и передать её в дар наследнику. При дарении сумма ипотеки вычитается из стоимости долей SCI. Например, отец в возрасте 59 лет передаёт в дар имущество при остатке кредита 50 тыс. евро, при этом доли имущества без права пользования (nue-propriété) оцениваются в 105 тыс. евро (50% от 210 тыс. общей стоимости). В таком случае сумма налога составит всего 250 евро. Под «расчленением собственности» (démembrement de propriété) подразумевается такой случай, когда, например, родителю принадлежит узуфрукт (право пользования недвижимостью), а наследнику-сыну — nue propriété (недвижимость без права пользования, или попросту стены).

В Германии с 2009 года был введён закон (Erbschafts- und Schenkungsteuergesetz), по которому 100% активов компании освобождаются от налога на наследство, если удовлетворены определённые критерии: бизнес должен функционировать в течение минимум семи лет после приобретения активов, а уровень расходов на зарплаты должен превышать первоначальный уровень в восемь раз, или количество сотрудников должно превышать 20 человек. Однако в декабре 2014 года Верховный суд страны постановил, что закон является неконституционным, и эта налоговая льгота может быть отменена в середине 2016 года.

В офшорных странах попечитель (доверительный собственник) не обязан сообщать о доходах траста налоговым органам той страны, гражданами которой являются бенефициары, и освобождается от налога на наследование. Например, недвижимость в Великобритании, оформленная на офшорную компанию, не будет облагаться налогом на наследование (это послабление будет отменено в апреле 2017).

«В определённых случаях такие инструменты, как траст или фонд, могут быть использованы для оптимизации налогообложения при наследовании, но они не работают, например, при передаче французской недвижимости. В отношении жилой недвижимости, к примеру в Великобритании, ипотечная ссуда может уменьшить налоговые последствия при передаче наследства: налоговая база представляет собой так называемую „чистую стоимость актива“ (net asset value), а ипотечный кредит (до момента погашения) фактически уменьшает стоимость актива»,— говорит Алексей Пантелеев.

В любом случае каждая ситуация уникальна и требует детального исследования как специалистом по наследственным делам, так и налоговым экспертом.

«Мы рекомендуем оформлять завещание у нотариуса или адвоката страны, где находится имущество,— советует управляющий партнёр „Транио“ Георгий Качмазов в статье „Наследование недвижимости за рубежом и другого имущества“.— Желательно включить непосредственно в завещание формулировку типа „из принадлежащего мне имущества, а именно дом во Франции по адресу…“. Это нужно, чтобы не обобщать всё имущество, которое может находиться также в России или где-то ещё. Это самый верный способ избежать коллизий правоприменения и лишних споров».

Что делать, если иностранец пропустил срок принятия наследства?

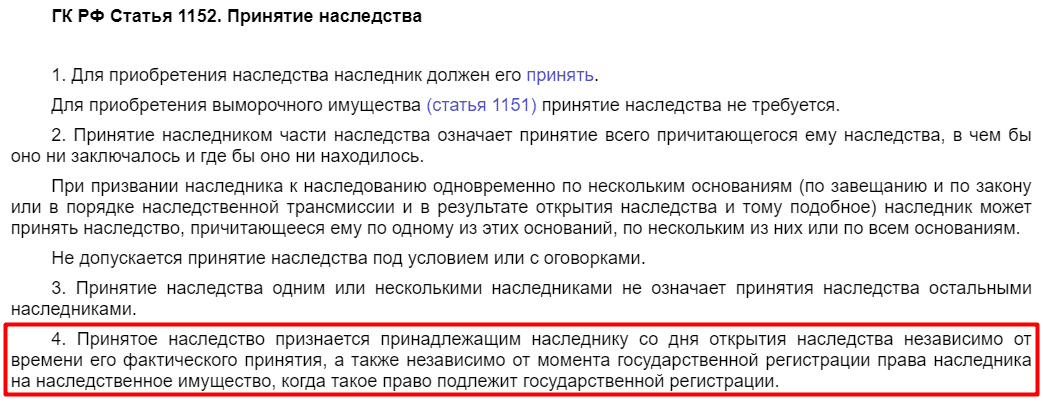

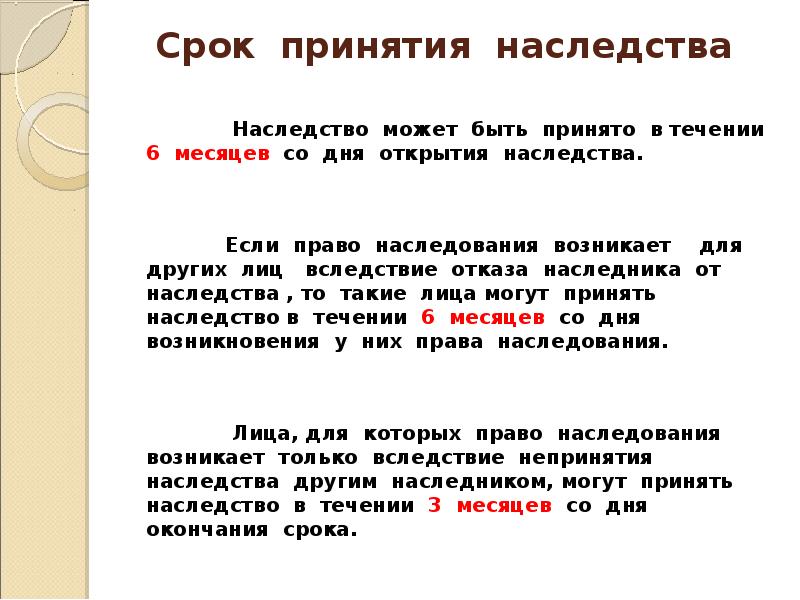

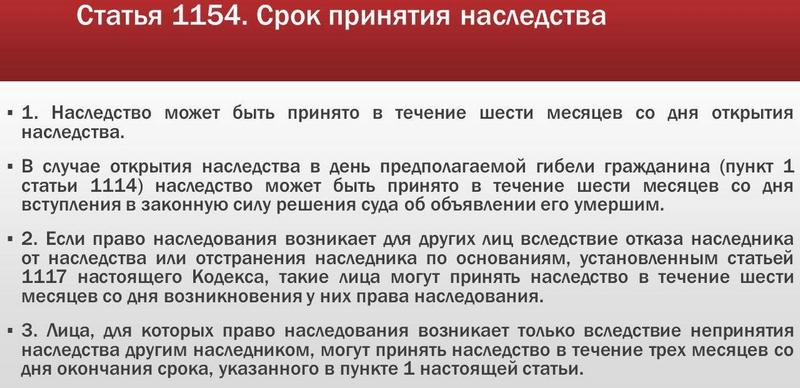

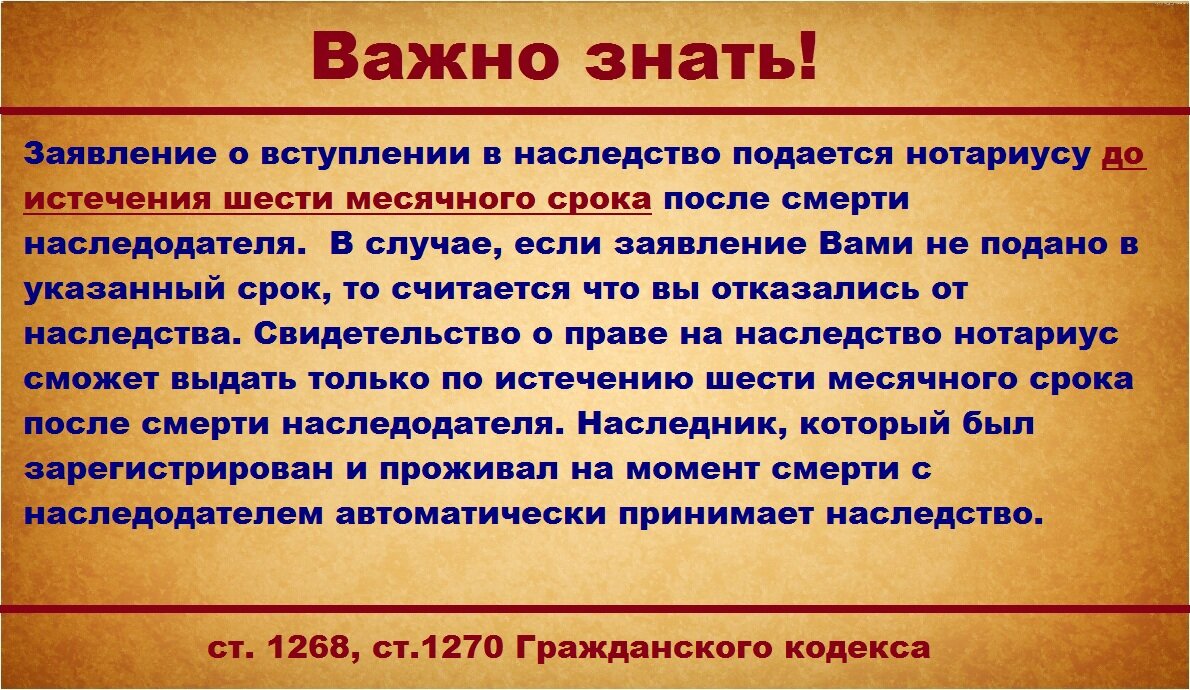

В РФ процедура вступления в наследство реализуется в течение 6 месяцев после смерти владельца имущества. В это время все преемники должны обратиться к нотариусу, чтобы выразить свое желание получить наследство. Но не всегда иностранцы успевают в установленные сроки выполнить положенные действия.

Если иностранец не обратился к нотариусу в течение полугода после смерти родственника, то в будущем не получится воспользоваться своим правом на наследство. Но можно обратиться в суд для принудительного восстановления пропущенного срока. Для этого должны иметься веские основания.

К правилам восстановления срока относится:

- иск подается в суд, находящийся по месту расположения имущества наследодателя;

- заявитель покрывает издержки, связанные с проведением судебного разбирательства;

- для восстановления срока нужны значимые причины, например, нахождение иностранца в больнице или отсутствие оповещения о смерти, поэтому если он просто не знал требования российского законодательства, то иск не будет удовлетворен;

- у заявителя должны иметься доказательства, что он имеет право на имущество покойного.

При наличии уважительных причин суд удовлетворяет требования истца. Если в это время имущество наследодателя было распределено между другими наследниками, то происходит перераспределение ценностей.

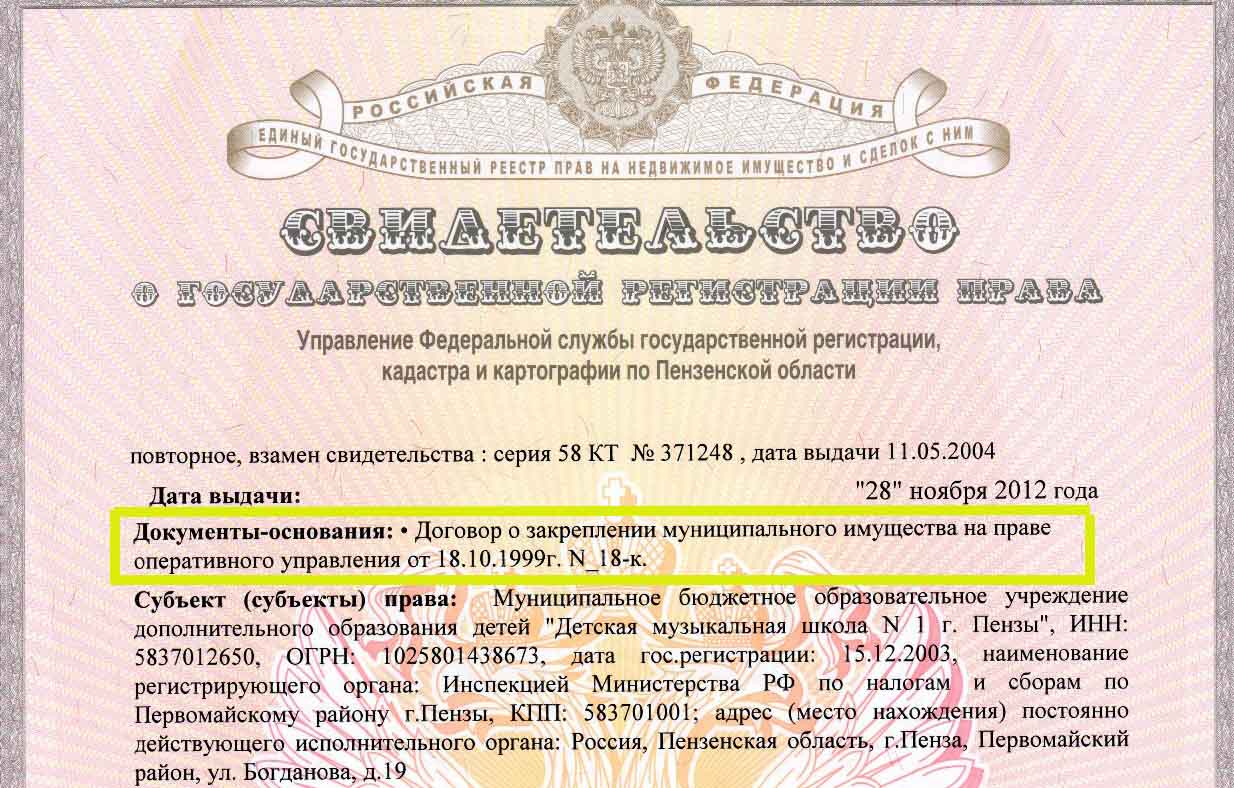

Что делать после получения свидетельства о праве на наследство

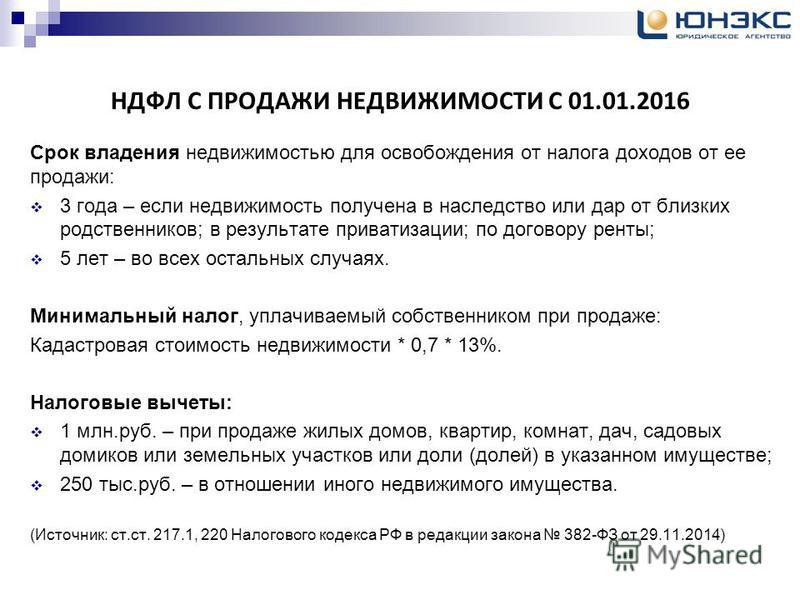

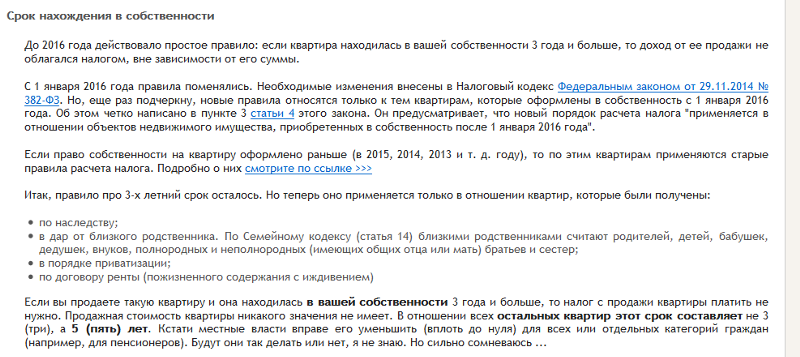

После официального вступления в наследство правопреемнику рекомендуется сразу пройти регистрацию

Это важно и для тех, кто планирует в недалеком будущем продать полученную недвижимость

Если фактически собственник владел объектом более 3 лет, но прошел через регистрационные действия недавно, то после продажи ему придется заплатить налог на прибыль.

Процедура регистрации не сопряжена с серьезными временными и финансовыми затратами. Главное, что требуется от наследополучателя — это, внимательность и юридически грамотно собранная документация.

Полезные материалы: Как вступить в наследство по закону ГК РФ после смерти: сроки, порядок вступления, госпошлина, налог в 2021 году

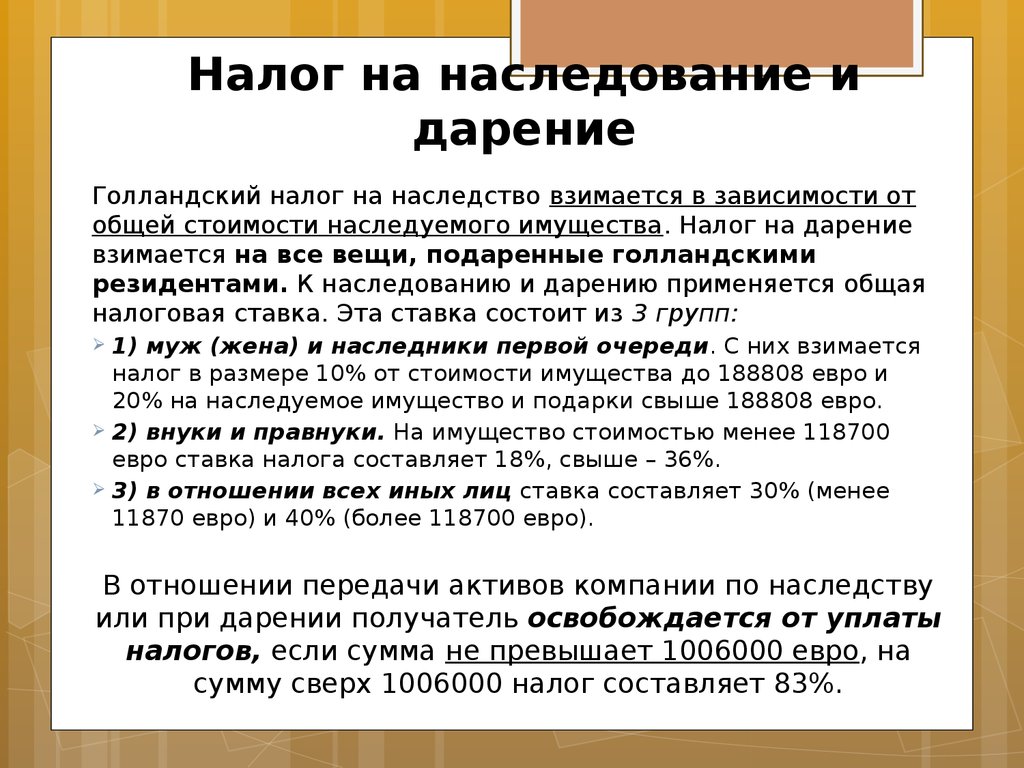

Налог на наследство

В Австрии, Латвии и Португалии и на Кипре нет налога на наследство. В других странах Европы ставка варьируется в зависимости от степени родства: чем ближе наследник к наследодателю, тем меньше налог. Также во многих странах предусмотрены налоговые вычеты.

| Австрия | — | Португалия | — |

|---|---|---|---|

| Болгария | 0,00–6,60 | Словения | 0,00–39,00 |

| Великобритания | 0,00–40,00 | Турция | 1,00–10,00 |

| Венгрия | 0,00–40,00 | Финляндия | 0,00–36,00 |

| Германия | 7,00–50,00 | Франция | 5,00–60,00 |

| Греция | 0,00–40,00 | Хорватия | 5,00 |

| Испания | 7,65–34,00 | Черногория | 3,00 |

| Италия | 4,00–8,00 | Чехия | 0,00–40,00 |

| Кипр | — | Швейцария | * |

| Латвия | — | Эстония | 21,00 |

| Монако | 8,00–16,00 |

В Германии при расчёте налога учитывается стоимость недвижимости и степень родства. Например, при наследовании дочерью от матери налоговый вычет составляет 400 тыс. евро, и с учётом вычета оставшаяся стоимость имущества облагается налогом по прогрессивной шкале: до 75 тыс. евро — 7%, до 300 тыс. евро — 11%, до 600 тыс. евро — 15% и так далее. С помощью налоговых вычетов можно полностью избежать налога на наследство. Например, каждые 10 лет родители могут передавать двум детям имущество стоимостью 800 тыс. евро без уплаты налога.

В Испании наследники платят налог по ставке от 7,65% до 34,00%. К сумме налога затем применяется коэффициент, который зависит от стоимости имущества и степени родства (максимальный коэффициент — 2,4). Из-за этого фактическая максимальная ставка может достигать 81,60%. Ставки налога на наследство и условия наследования могут различаться в разных регионах Испании. В Астурии, на Балеарских островах, в Галисии и Мурсии налог не взимается с детей младше 21 года, наследующих имущество родителей. Также предусмотрены налоговые скидки (для близких родственников — до 47 858 евро).

Во Франции, как и в Германии, ставка (5–60%) зависит от стоимости имущества и степени родства наследника. Налогом не облагается имущество, которое переходит от одного супруга к другому. При этом право на наследство получают в первую очередь дети и родители. Для них ставка варьируется от 5% (для имущества дешевле 8 072 евро) до 45% (для имущества дороже 1 805 677 евро). Вторые на очереди — братья и сестры. Они платят налог по ставке от 35% (для имущества дешевле 24 430 евро) до 45% (для имущества дороже 24 430 евро). Ставки для прочих наследников — 55–60%. Существует также налоговая скидка 100 тыс. евро для близких родственников.

«Налогообложение не всегда ограничивается только налогом на наследование. В ряде стран при смене владельца недвижимости может возникнуть обязанность уплатить налог на переход прав собственности. Также нужно будет осуществить переоценку налоговых обязательств по налогу на благосостояние для лица, получившего имущество. Передача активов в отдельных странах (даже там, где нет налога на наследование) может повлечь и уплату гербового сбора»,— говорит Алексей Пантелеев, налоговый консультант компании UFG Wealth Management.

Например, в Австрии нет налога на наследство, но при передаче имущества взимается налог на передачу прав собственности: 2,0% (при наследовании близкими родственниками) или 3,5% (в других случаях). На Кипре и в Португалии, где налог на наследство также отсутствует, при получении недвижимости наследники платят гербовый сбор. Ставки гербового сбора на Кипре — 0,15–0,20% в зависимости от суммы, в Португалии — 0,8%.

Наследственное право в Германии

Немецкое наследственное право едино на всей территории страны.

Основным принципом этого закона является универсальное наследование, что означает, что как имущество, так и любые непогашенные долги умершего переходят к его наследникам без необходимости привлечения душеприказчика или решения суда.

По этой причине наследники по закону, к которым относятся дети, супруги/партнеры и родители, могут отказаться от наследства.

В отличие от многих других стран, где действуют более строгие правила принудительного наследования, в Германии человек может написать завещание, исключающее его естественных наследников.

С другой стороны, исключенные наследники по закону также могут предъявить претензии (Pflichtteil) на наследство – но для этого им необходимо предъявить свидетельство о праве на наследство.

По умолчанию немецкое наследственное право (наследование по завещанию) гласит, что наследство распределяется следующим образом:

- поровну между детьми (или внуками, если дети умерли);

- поровну между родителями – если нет детей или других потомков. Если нет родителей, то переходит к братьям и сестрам или племянникам и племянницам;

- разделяется поровну между бабушками и дедушками, если никто из вышеперечисленных родственников не выжил. Если в живых нет бабушек и дедушек, то поровну между тетями, дядями или двоюродными братьями и сестрами.

Супруг или гражданский партнер получает разные суммы в зависимости от того, есть ли другие наследники. Они получат:

- 25% наследства, если есть дети или внуки;

- 50%, если есть выжившие родители, братья и сестры, племянницы/племянники или бабушки и дедушки;

- 100%, если нет других выживших родственников.

Супруг не получит ничего, если они разведутся.

Закон о наследовании пенсий в Германии

В некоторых случаях пережившие родственники могут унаследовать пенсию покойного, причем налог на наследство платить не нужно.

Существуют пенсии по потере кормильца и пенсии на воспитание детей, на которые могут претендовать вдовы и вдовцы, а также сиротские пенсии, на которые могут претендовать выжившие дети.

Существует несколько оговорок относительно того, кто может претендовать на пенсию. Во-первых, умерший человек должен был платить страховые взносы в течение как минимум пяти лет до смерти.

Для получения права на получение пенсии супруги должны состоять в браке не менее года.

Дети обычно могут получать пенсию сироты до достижения ими 18 лет; при определенных обстоятельствах этот срок увеличивается до 27 лет.

Применимые иностранные законы о наследовании в Германии

Согласно правилам ЕС, граждане ЕС, проживающие за рубежом (в большинстве стран), могут выбирать, применяется ли к ним закон их родной страны или страны проживания.

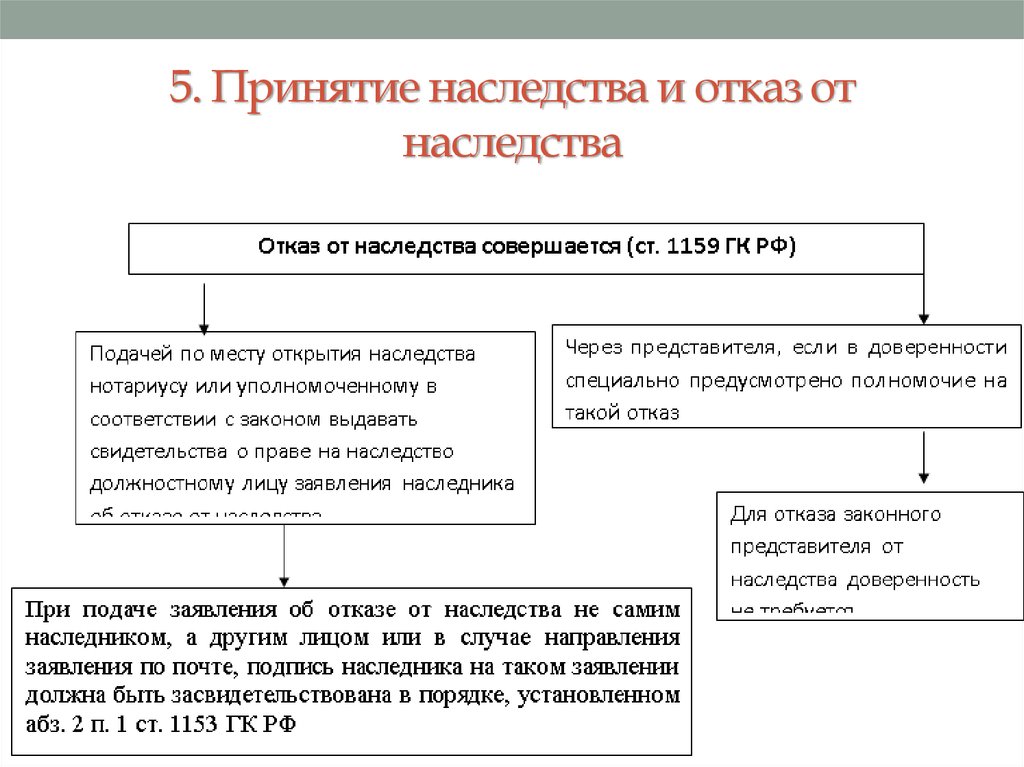

Отказ от имущества и оспаривание завещания в Германии

При желании наследники могут отказаться от наследства, даже если это указано в завещании.

Это связано с тем, что наследственное право Германии может включать в себя как долги, так и активы.

Если вы хотите отказаться от наследства, это необходимо сделать в течение шести недель с момента смерти – или шести месяцев, если наследник не является резидентом Германии.

И наоборот, наследники могут оспорить завещание, если они намерены получить меньше установленной законом суммы.

Вы можете подать заявление в суд по делам о завещании (Nachlassgericht) – как правило, ближайший к последнему месту жительства умершего.

Если умерший был нерезидентом Германии, то заявление можно подать в суд по делам о завещании в Берлине-Шенеберге.

Свидетельство о праве на наследство выдается только наследникам, за исключением бенефициаров по завещанию в Германии или тех, кто имеет право на принудительную долю, предусмотренную законом.

Невостребованное наследство в Германии

Если наследство осталось невостребованным или от него отказались все бенефициары, имущество переходит к немецкой земле.

Подарки перед смертью

Ставки налога на дарение в Германии такие же, как и налога на наследство, и любые подарки, сделанные в течение 10 лет после смерти, будут включены в состав имущества покойного.

Это означает, что тот, кто унаследует подарок, может быть обязан уплатить налог на наследство.

Налог на наследство в Германии

Ставки налога на наследование едины на всей территории Германии. Они применяются к сбережениям, недвижимости и другим ценным активам. Однако существует ряд льгот и освобождений от уплаты налога.

Как много вы заплатите налога на наследство, зависит от ваших отношений с умершим. Близкие родственники, такие как супруги и дети, имеют более высокую безналоговую льготу, чем более дальние родственники.

В Германии налог на наследство не взимается.

Немецкая система налогообложения наследства устанавливает три категории отношений, которые затем сопоставляются с суммой наследства для определения взимаемого налога.

Например, супруг, ребенок или внук не будет платить налог на наследство в размере 500 000 евро, а брат или сестра, племянница или племянник заплатят налог по ставке 25% (после того, как они получат необлагаемую налогом сумму в размере 20 000 евро).

Согласно нашему справочнику, налог на наследство в Германии не облагается налогом.

Вы можете узнать еще больше и ознакомиться с полными ставками в нашем руководстве по налогу на наследство в Германии.

Сведения о совместно нажитом имуществе

Ранее нотариусы не владели точной информацией, имел ли наследодатель имущество, приобретенное в браке. А ведь такое имущество является совместно нажитым независимо от того, на чье из супругов имя оно было оформлено документально.

По закону, половина такого имущества причитается вдове/вдовцу наследодателя. Но, поскольку нотариус не владел такими данными изначально, – это вызывало массу споров между наследниками, и нередко такие разногласия приходилось решать через суд.

С 2021 г. Росреестр будет предоставлять в нотариат сведения о наличии совместно нажитого имущества наследодателя и его супруга.

Особенности наследования ценных бумаг

Ценные бумаги, достаточно специфичный вид имущества, поэтому при их наследовании существует ряд особенностей:

- Практически всегда требуется оценка акций, которые не торгуются на фондовом рынке. Эта оценка делается за счет наследников;

- Наследование ценных бумаг иностранных эмитентов осуществляется по законодательству страны, где зарегистрирован эмитент;

- Устав непубличных акционерных обществ может предусматривать специальный порядок наследования акций;

- Возможно совместное владение акциями несколькими наследниками — в этом случае открывается совместный счет, распоряжение которым возможно только с согласия всех наследников. Возможен его раздел, но только по соглашению, удостоверенным нотариально или регистратором ценных бумаг.

Все эти нюансы необходимо учесть при наследовании, в противном случае есть риск потерять наследуемое имущество. Впрочем, своевременное обращение к нотариусу полностью исключает такой негативный сценарий, специалист изучит информацию о наследственном имуществе и даст рекомендации по дальнейшим действиям

Отметим, еще одну особенность, характерную для акций непубличных компаний. Практически всегда возникает необходимость обеспечения их сохранности. В связи с тем, что свидетельство о праве на наследство выдается не ранее полугода с момента смерти наследодателя, то возникает риск недобросовестного поведения со стороны других акционеров в этот период. Например, они могут провести собрание акционеров и сменить руководство компании, одобрить сделки по выводу активов, в результате чего наследник получит обесцененные ценные бумаги или компанию на грани банкротства. Избежать этого можно только с помощью договора доверительного управления. Данный договор заключает потенциальный наследник с любым лицом, которое будет управлять ценными бумагами наследодателя и действовать в интересах сохранения их ценности. Доверенное лицо несет ответственность за свои действия, пределы которой фиксируются в договоре доверительного управления. Сам же договор подлежит нотариальному удостоверению.

Ценные бумаги — специфичный вид имущества, которое может быть унаследовано. Действующее законодательство достаточно четко регламентирует порядок их наследования, поэтому обращение к нотариусу позволит без лишних хлопот оформить акции в наследство, как и любое иное имущество.

Процедура оформления наследства

Согласно § 1943 BGB, любой, кто является наследником в Германии, должен определиться: принять наследство или отказаться от него, независимо от основания, по которому он призывается к наследованию. В соответствии с § 1944 BGB, для этого ему предоставляется срок в шесть недель, а для тех, кто проживает за пределами ФРГ – шесть месяцев. Данный срок одинаков и для наследования по завещанию, и для наследования по закону.

Однако если при наследовании по закону 6-недельный срок отсчитывается с момента, когда наследник узнал о наличии завещания, то при наследовании по завещанию – с момента оглашения завещания.

При этом отсутствие какой-либо реакции со стороны наследников, в частности, отказа от наследства, подтверждает факт принятия наследства автоматически.

Розыском наследников и прочими вопросами оформления наследственных прав в Германии ведает суд по наследственным делам (Nachlassgericht). Только этот суд по последнему месту жительства усопшего может оформить наследникам все необходимые документы, в том числе и наследственное удостоверение, которое, в соответствии с § 2353 BGB, является документом, подтверждающим право преемников на наследственное имущество

Особенно важно получить такое удостоверение в случае наследования недвижимости, автомобиля и иной собственности, требующей регистрации. Для получения наследственного удостоверения наследникам необходимо:

Для получения наследственного удостоверения наследникам необходимо:

- Дождаться открытия наследства или оглашения завещания.

- Удостовериться в том, что он входит в круг законных или завещательных наследников.

- Получить уведомление из наследственного суда о призвании к наследованию.

- Обратиться к адвокату и грамотно составить заявление о выдаче наследственного удостоверения (в котором указать все обстоятельства наследственного дела, других потенциальных наследников, местоположение наследственного имущества, если оно известно).

- Направить указанное заявление в Nachlassgericht по последнему месту жительства усопшего.

- Дождаться призвания к наследованию остальных наследников и получить соответствующее наследственное удостоверение.

Следует иметь в виду, что работа с судом по наследственным делам отличается особой сложностью, поэтому для вступления в наследство рекомендуется обратиться за помощью к адвокату.

Отдельно обратим внимание на возможность оформления наследства со стороны обязательных наследников. Как и в российском законодательстве, § 2303 BGB гарантирует определенной категории наследников право на обязательную долю в наследственном имуществе, если завещанием они исключены из числа наследников. Право на нее имеют нетрудоспособные дети, родители и супруги усопшего

Размер обязательной доли составляет 50% от той доли, которая перешла бы наследникам, если бы они наследовали по закону. Претендуя на нее, они также должны обратиться в Nachlassgericht с заявлением о выдаче наследственного удостоверения

Право на нее имеют нетрудоспособные дети, родители и супруги усопшего. Размер обязательной доли составляет 50% от той доли, которая перешла бы наследникам, если бы они наследовали по закону. Претендуя на нее, они также должны обратиться в Nachlassgericht с заявлением о выдаче наследственного удостоверения.

Какие документы потребуются

При обращении в Nachlassgericht заявителю, помимо самого заявления, потребуются такие документы, как:

- свидетельство или справка о смерти;

- документ, удостоверяющий личность наследника (паспорт);

- свидетельство о рождении, браке, разводе или иные документы, подтверждающие родство с наследодателем;

- завещание, в случае его самостоятельного обнаружения;

- уведомления из Nachlassgericht о включении в состав наследников;

- документы о вошедшем в состав наследства имуществе;

- нотариально заверенный перевод документов на немецкий язык.

Планирование наследования

Приобретение и местонахождение различных видов имущества физического лица в период проживания в России, затем в Германии и в других странах влечёт возникновение непростых правовых вопросов международного наследования. Международная универсальная унификация норм гражданского права о наследовании определёнными соглашениями отсутствует, а коллизионные нормы на национальном и двустороннем уровнях межгосударственных отношений эту унификацию ограничивают.

Поэтому в международном гражданском обороте имеет широкое распространение планирование наследования, направленное на лучшее распределение личного имущества между различными странами и упрощение приобретения права на наследство с использованием правовых средств и институтов гражданско–правового и фискального регулирования этих стран (Estate planning).

Например, покупка гражданином России недвижимости, находящейся на территории Германии, повлечет применение к наследованию немецкого права. В то же время приобретение этим лицом драгоценностей и ценных бумаг, независимо от их национальной принадлежности, подчинит их наследование праву страны по месту жительства наследодателя.

В таком случае нарушается единство наследования, происходит дробление отдельных видов имущества на части и повышение налогового бремени при наследовании. Однако, если при подготовке наследования наследодатель вносит недвижимость и ценные бумаги в уставный капитал фонда, учреждённого в Герцогстве Люксембург, то наследодатель получает право выбора применимого права. Такие правоотношения будут соответствовать сфере регулирования Конвенции о применимом праве по наследованию имущества умершего лица (Гаага, 1989).

Нужно ли платить налог при получении наследства?

Ответ на этот вопрос дает Налоговый Кодекс РФ. Согласно п. 18 ст. 217 НК РФ, налог на наследство не платится вне зависимости от того, что вы унаследовали — имущество или деньги. Исключение составляет лишь наследование авторского права, когда правопреемник получает вознаграждение за работы наследодателя. Это может быть вознаграждение за работы в области науки, литературы, искусства, а также за патенты на изобретения. В этом случае наследник должен заплатить налог на наследство по ставке 13%.

Статус наследодателя не имеет значения, так что кто бы вам ни оставил наследство — родственник, друг или совершенно незнакомый человек — правила единые для всех.

Пример:

Иван получил в наследство от брата автомобиль. В этом случае автомобиль — это доход в натуральной форме, полученный в порядке наследования, а, согласно п. 18 ст. 217 НК, такие доходы освобождены от налогообложения. Иван не должен платить налог и ему не нужно уведомлять налоговый орган о полученном наследстве.

Узнайте, какие документы необходимо подать в вашем случае!

Получить консультацию

Пример:

Тетя оставила племяннице в наследство квартиру. То, что тетя и племянница не являются близкими родственниками, не имеет никакого значения — согласно п. 18 ст. 217 НК доход в натуральной форме, полученный в порядке наследования, не подлежит налогообложению. Это значит, что племяннице не нужно декларировать полученный доход и платить налог на наследство.

Пример:

В 2020 году Сергей получил в наследство 500 тыс. рублей вознаграждения за изобретение деда. Это то самое исключение, когда наследник обязан заплатить налог, согласно п. 18 ст. 217 НК РФ. До 30 апреля 2021 года Сергей должен заполнить декларацию 3-НДФЛ и вместе с другими документами подать ее в налоговую инспекцию. До 15 июля 2021 года Сергей должен заплатить налог 500 000 х 13% = 65 000 рублей.

Есть вопрос или нужно заполнить3-НДФЛ — мы вам поможем!

Получить консультацию

![Топ-11 бесплатных курсов по чешскому языку [2021] для начинающих с нуля](https://rabota-za-granicej.ru/wp-content/uploads/0/4/7/047ade69b1c3a71a4a072d717db2470b.jpeg)