Заработные платы по профессиям

В таблице указан годовой доход лиц с различными профессиями.

| Профессия | Годовой доход в AUD | Годовой доход в рублях |

| Бурильщики | 159450 | 9408937 |

| Экологи | 149650 | 8830651 |

| Рабочие в горном инжиниринге | 162450 | 9585963 |

| Специалисты по техническому обслуживанию в горнодобывающей сфере | 114850 | 6777149 |

| Специалисты по обработке руд и металлов | 156730 | 9248433 |

| Аналитик | 103250 | 6092648 |

| Специалист по развитию бизнеса | 182460 | 10766727 |

| Специалист по консалтингу | 148640 | 8771053 |

| Архитектор | 90950 | 5366841 |

| Консультант в сфере строительства | 142420 | 8404019 |

| Оценщик | 126350 | 7455749 |

| Инженер по эксплуатации | 122480 | 7227385 |

| Дизайнер | 82350 | 4859366 |

| Ландшафтный архитектор | 82540 | 4870578 |

| Сотрудники аварийных служб | 71650 | 4227973 |

| Полицейские и работники тюрем | 79980 | 4719515 |

| Работники правительственного сектора | 82700 | 4880019 |

| Медсестра | 101500 | 5989383 |

| Сиделка по уходу за больными и инвалидами | 78750 | 4646935 |

| Реаниматолог | 202500 | 11949261 |

| Дантист | 125130 | 7383758 |

| Психиатр | 168500 | 9942965 |

| Врач-гинеколог | 182500 | 10769087 |

| Реабилитолог | 170500 | 10060983 |

| Фармацевт | 113950 | 6724041 |

| Физиотерапевт | 169000 | 9972470 |

| Ортопед | 166300 | 9813146 |

| Логопед | 171500 | 10119992 |

| Хирург | 176900 | 10438639 |

| Оператор call-центра | 49420 | 2916209 |

| Гувернантка | 49960 | 2948074 |

| Воспитатель в детском саду | 48955 | 2888770 |

| Библиотекарь | 64950 | 3832615 |

| Учитель начальной школы | 70540 | 4162473 |

| Учитель средней школы | 94620 | 5583403 |

| Спортивный инструктор | 63410 | 3741741 |

| Преподаватель университета | 93350 | 5508462 |

| Ректор вуза | 96550 | 5697289 |

| Бармен | 44850 | 2646540 |

| Шеф-повар | 58330 | 3441977 |

| Повар | 48120 | 2839498 |

| Официант | 40130 | 2368019 |

| Гид | 54955 | 3242823 |

| Менеджер среднего звена | 68550 | 4045046 |

| Страховщик | 71950 | 4245675 |

| Брокер | 77340 | 4563732 |

| Системный аналитик | 99560 | 5874906 |

| Веб-дизайнер | 94650 | 5585173 |

| Программист | 89900 | 5304882 |

| Судья | 95440 | 5631790 |

| Адвокат | 132500 | 7818652 |

| Юрист | 120150 | 7089895 |

| Пилот самолета | 84950 | 5012789 |

| Курьер | 56825 | 3353169 |

| Водитель | 75730 | 4468728 |

| Кладовщик | 54750 | 3230726 |

Что будет, если не платить налоги

Если вы иммигрант, но уже успели оформить гражданство или хотя бы Green Card, то можете не волноваться – вас за такое нарушение не депортируют из страны. Но могут выдать очень серьёзный штраф, который будет равняться всему вашему годовому доходу или двум. В ваших же интересах не избегать уплаты налогов.

Обмануть налоговую систему США не составит особого труда, так как комитет, отвечающий за налоги (ISB), может не раскрыть с первого раза ваш обман, потому что через него проходят только 5-10% всех налоговых отсчётов по стране.

Процентное отношение сборов налогов с различных отраслей в США

Кто может обнаружить укрывание от налогов?

Если даже ISB не раскроет вашу попытку уклониться от налогообложения (что очень вероятно), то вас запросто могут обнародовать:

- Банки. Большинство американцев несколько раз в год оформляют кредиты с низкой процентной ставкой в местных банках, и вы, вероятнее всего, если ехали в Штаты за хорошей жизнью, не будете исключением, просто потому, что вам постоянно будет не хватать вашей зарплаты. Как мы знаем, перед тем как выдать кредит, добросовестные банки проверяют все документы, подтверждающие ваш доход, а также тот факт, платите ли вы налоги. Естественно, в кредите будет отказано, а информацию об уклонении от уплаты налогов передадут в местный департамент ISB.

- Вы можете сами себя раскрыть. Например, при оплате дорогих товаров (машина, оплата жилья) с вас могут спросить квитанцию об оплате налогов. Если вы откажетесь её дать, то не сможете приобрести товар и вызовете определённые подозрения.

- Ваши коллеги, соседи, знакомые. Американцы – законопослушные граждане. Они посчитают своим долгом проинформировать компетентные органы о том, что кто-то уклоняется от уплаты налогов, естественно, с указанием всех данных преступника.

- Воля случая. IBS за год подробно проверяет около 5-10% всех налоговых вычетов со страны. Вероятность того, что именно ваш отчёт о доходах и налоговых выплатах будет проверен, довольно мала, но всё же имеется.

Таким образом, вам придётся жить практически в бегах около года, едва сводя концы с концами, что никак не сходится с вашими представлениями о комфортной жизни в США.

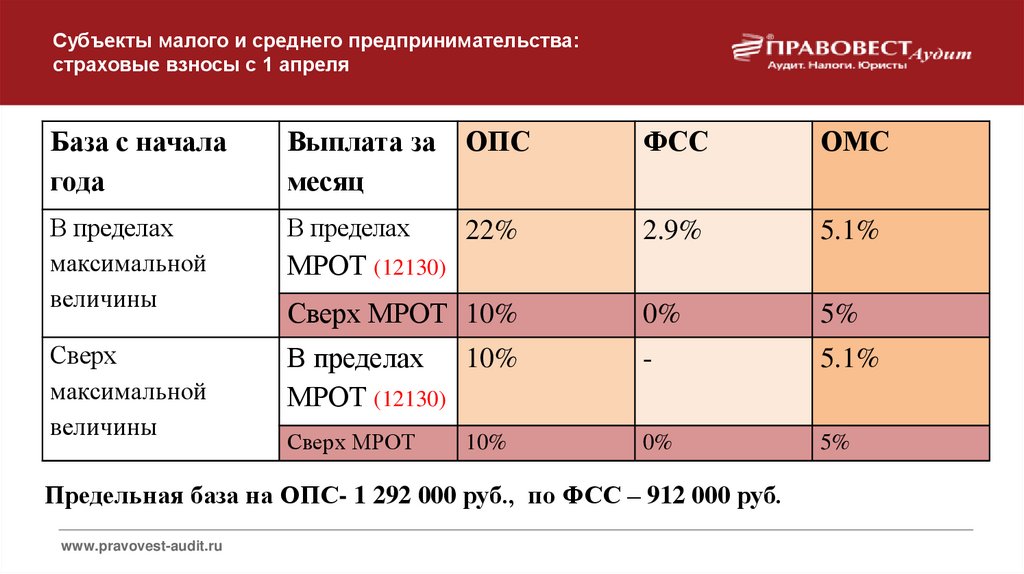

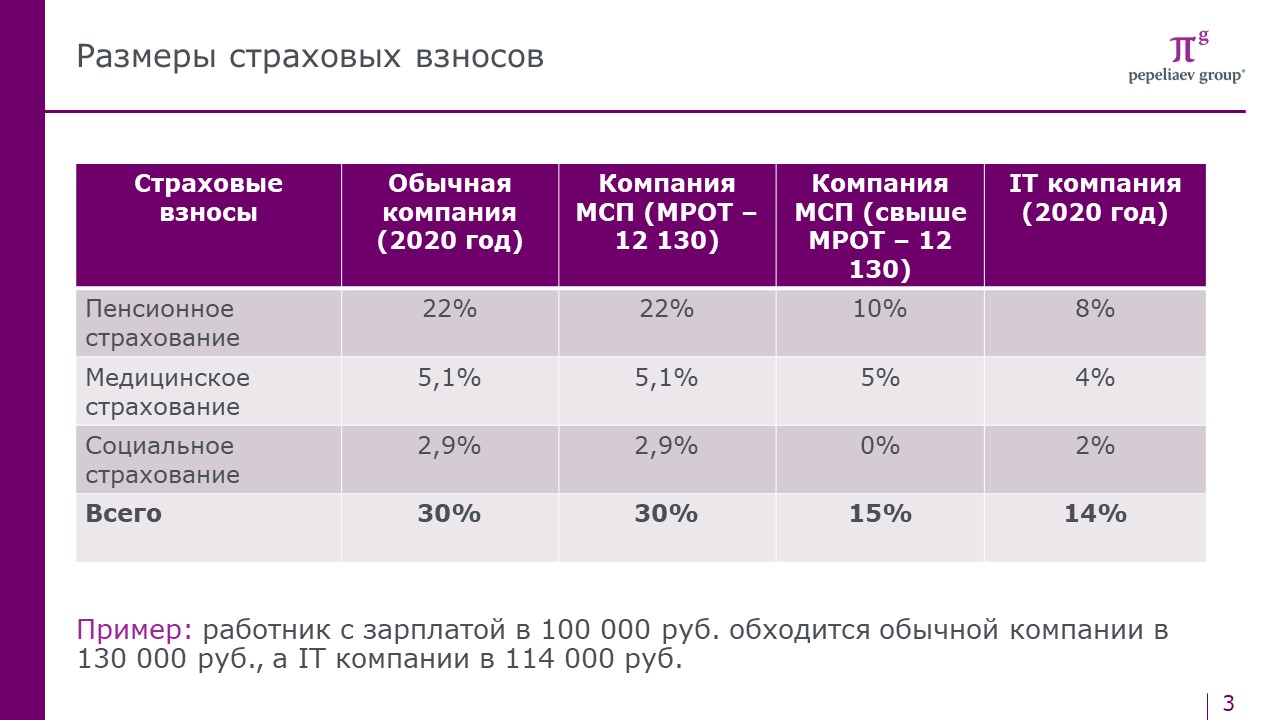

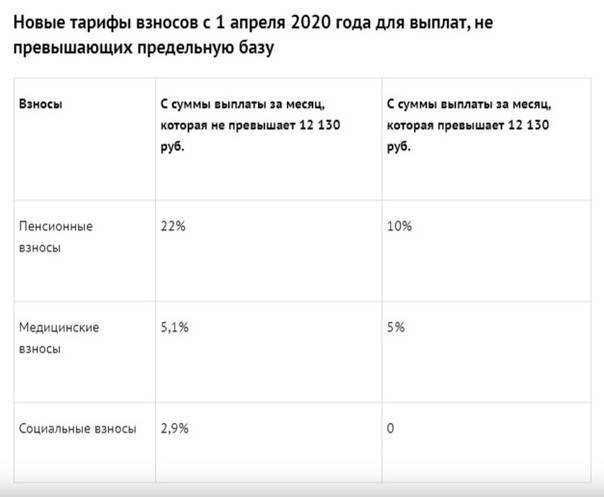

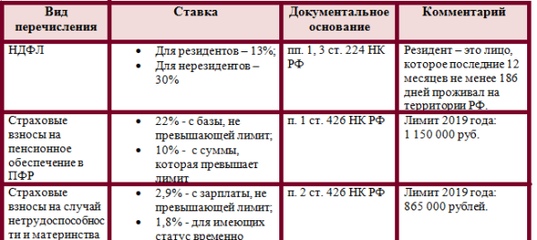

Взносы во внебюджетные фонды с зарплаты иностранного сотрудника

Законы 125-ФЗ от 24.07.1998 г. и 255-ФЗ от 27.07.2010 г. предусматривают страхование каждого гражданина с первого дня его пребывания в России путем добровольного медицинского страхования. При устройстве иностранца на работу вступает в силу ТК РФ, который запрещает найм без оформления договора о ДМС.

Отчисления в Пенсионный фонд также обязательны почти для всех иностранцев. Исключением являются временно работающие на территории РФ высококвалифицированные эксперты.

Удержания в ФСС от несчастных случаев также являются обязательными.

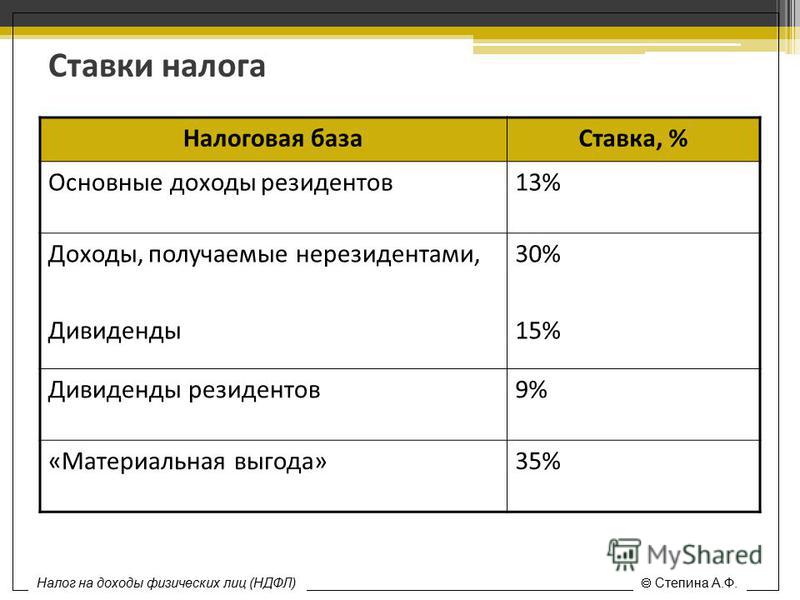

Отличия взимания НДФЛ и страховых взносов представлены в таблице:

Средние доходы в Великобритании иммигрантов из России

Для русских Великобритания открылась совсем недавно, в Лондон стали чаще отправлять специалистов на стажировку, языковые курсы; российские школьники и студенты тоже выбирают обучение в английских школах, колледжах, вузах. Со временем они становятся потенциальными иммигрантами, не хотят уезжать из страны, нацеливаясь на большой заработок и высокий уровень жизни. Сегодня в Англии проживает около 300 000 человек с русскими корнями.

Граждане РФ, получившие там образование, трудоустраиваются на хорошие должности в таких областях, как страхование, туризм, гостиничный сервис, маркетинг, программное и телекоммуникационное обеспечение, принимают участие в научных исследованиях. Если у иммигранта из России нет местного образования и знаний английского языка, то на рынке труда есть вакансии: водителей, строителей, электриков, продавцов, барменов, нянь, социальных работников.

Средние доходы в Великобритании иммигрантов из России выглядят следующим образом:

| Профессии: | GBP | USD | RUB |

| Офис-менеджер | 2 738 | 3 559 | 240 204 |

| Архитектор-дизайнер | 5 035 | 6 545 | 441 720 |

| Веб-разработчик | 4 770 | 6 201 | 418 472 |

| Медсестра | 3 064 | 3 983 | 268 848 |

| Врач | 8 126 | 10 563 | 712 894 |

| Социальный работник | 3 356 | 4 362 | 294 421 |

| Технолог | 3 869 | 5 030 | 339 485 |

| Инженер | 4 949 | 6 434 | 434 234 |

| Водитель-экспедитор | 2 923 | 3 799 | 256 434 |

| Учитель | 4 858 | 6 315 | 426 192 |

| Воспитатель | 3 010 | 3 913 | 264 067 |

| Ученый | 4 416 | 5 740 | 387 415 |

| Туроператор | 3 200 | 4 160 | 280 736 |

| Строитель | 2 500 | 3 250 | 219 325 |

| Экономист | 3 150 | 4 095 | 276 349 |

Лучшие зарплаты в Австралии

Самые высокие зарплаты в Австралии можно получить в таких сферах занятости на материке: Горнодобывающая промышленность, а также нефть и газ на острове. Зарплаты квалифицированных работников этой сферы в зависимости от конкретной должности колеблются в пределах 80–240 тыс. долларов в год.

Экологическая инженерия, геотехника, строительное проектирование. Инженеры получают в Австралии приличные деньги. Минимальная зарплата инженера составляет 60 тыс. долларов в год, а наивысшая колеблется в пределах 210 тыс. долларов. Руководители компаний, предприятий.

Интересно, сколько зарабатывают директора фирм? Сейчас узнаем об этом. Естественно, работая директором какой-нибудь компании, вы будете получать больше бухгалтера или финансиста. Заработная плата руководителя будь то транспортная организация, страховая компания или другие, колеблется в пределах 50–240 тыс. долларов в зависимости от того, чем занимается фирма.

Поэтому, если у вас есть соответствующие дипломы, а также вы будете полностью соответствовать всем требованиям австралийского государства, то рабочая иммиграция в Австралию – это именно то, что вам нужно.

Вы сможете найти для себя подходящую руководящую должность и получать замечательную зарплату. Доктора. Работая врачом в Австралии, в среднем вы можете получать 130–150 тыс. долларов, в зависимости от того, какова ваша специализация (что лечите), стаж работы, в каком штате осуществляете свою деятельность и т. д.

Сравнение систем уплаты налогов в Канаде и России

Российская Федерация постепенно внедряет в жизнь принцип сплошного декларирования доходов, который уже давно действует в США и Канаде. Целью такой программы является не сбор штрафов за ошибки и неподачи, а уточнение обязательств и возврат по налоговым льготам и вычетам.

Российская Федерация постепенно внедряет в жизнь принцип сплошного декларирования доходов, который уже давно действует в США и Канаде. Целью такой программы является не сбор штрафов за ошибки и неподачи, а уточнение обязательств и возврат по налоговым льготам и вычетам.

В остальном, если проводить сравнение систем налогообложения России и Канады, можно заметить, что в РФ сбор и администрирование обязательств также происходит на федеральном и региональном уровнях. Однако нет дублирующих друг друга видов, например, налог на прибыль является исключительно федеральным сбором, а сбор за транспорт – региональным.

Для местных платежей в России принято устанавливать обязательные для всей страны предельные значения: например, земельный налог ни в одном населенном пункте не может быть выше 1,5 % от стоимости участка.

Кроме того, в Канаде не используются упрощенные налоговые режимы, тогда как в РФ некоторые из них можно даже комбинировать, например, «упрощенку» и единый налог на вмененный доход.

Подоходный налог в Австралии для физических лиц

Квота удерживается со всего населения государства. Резиденты страны обязаны перечислять в фонд страны долю от заработка внутри континента, а также за его пределами. Налоговая база складывается из заработной платы, процентов от вкладов, дивидендов, пособий и прочих начислений. Если местный житель оплатил пошлину в иной стране, законодательство Австралии предусматривает для него систему скидок согласно регламенту договора о пресечении двойного налогообложения.

Жители из числа нерезидентов, то есть плательщики, проводящие в пределах границ республики не менее 183 дней в году, также должны переводить отчисления. Для них предусмотрены отдельные процентные ставки, распространяющиеся только на внутренний доход от местных контрагентов. Квота взимается на основании заполненной декларации. Если плательщик не имеет иных видов прибыли, кроме заработной платы, его налоговый лист заполняется работодателем, а вычеты снимаются с зарплаты. В противном случае контрагент самостоятельно запрашивает бланк документа и вносит в него данные в установленной форме.

Финансовый год совпадает с налоговым и оканчивается 30 июня. Передача декларации, а также перевод указанной суммы средств должны произойти до 31 октября того же расчётного периода. Сумма оплаты вычисляется по прогрессивной ставке в зависимости от годового дохода физического лица. Для резидентов страны актуальная следующая таблица:

Прибыль за год, австралийский доллар | Ставка, австралийский доллар |

0 – 6000 | Не применяется |

6001 – 37000 | 15 центов от каждого доллара, выше $6000 |

37001 – 80000 | 4650 + 30 центов от каждого $, выше 37000 |

80001 – 180000 | 17550 + 37 центов от каждого $, выше 80000 |

От 180001 | 54550 + 45 центов от каждого $, выше 180000 |

Подоходный налог включает в себя сборы на наводнения и 1,5% медицинской пошлины. Для нерезидентов применима только квота на борьбу с наводнениями. Иностранцы облагаются по следующему алгоритму:

Прибыль за год, австралийский доллар | Ставка, австралийский доллар |

0 – 37000 | 29 центов от каждого доллара |

37001 – 80000 | 10730 + 30 центов от каждого $, выше 37000 |

80001 – 180000 | 23630 + 37 центов от каждого $, выше 80000 |

От 180001 | 60630 + 45 центов от каждого $, выше 180000 |

Уровень медицинского сбора может варьироваться в зависимости от размера доходов. Для пожилых граждан он снижается до 0,7-1%, для зажиточных резидентов без иждивенцев увеличивается до 2,5%. Пошлина на наводнения введена для лиц с заработком от 50 тысяч местной валюты и составляет 0,5-1%.

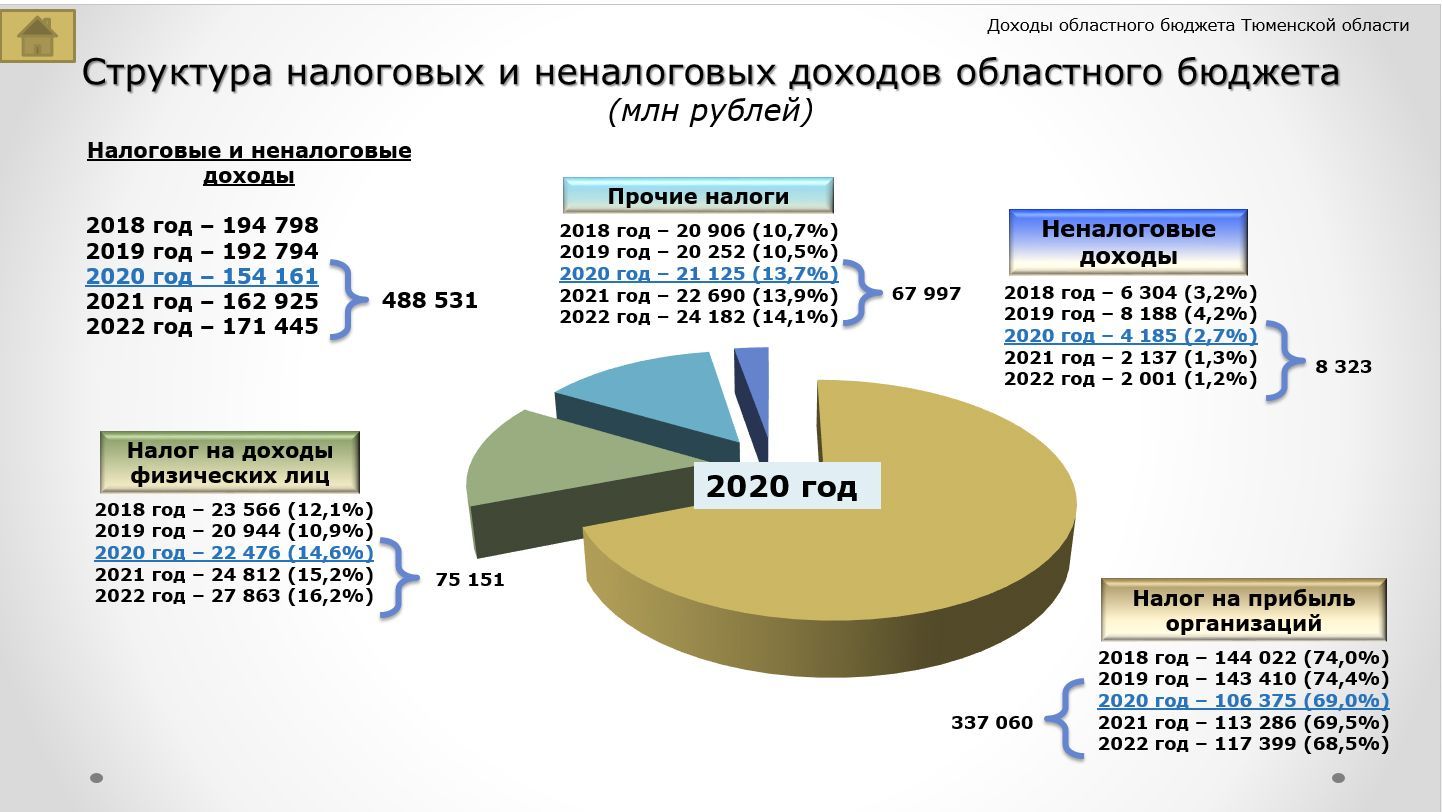

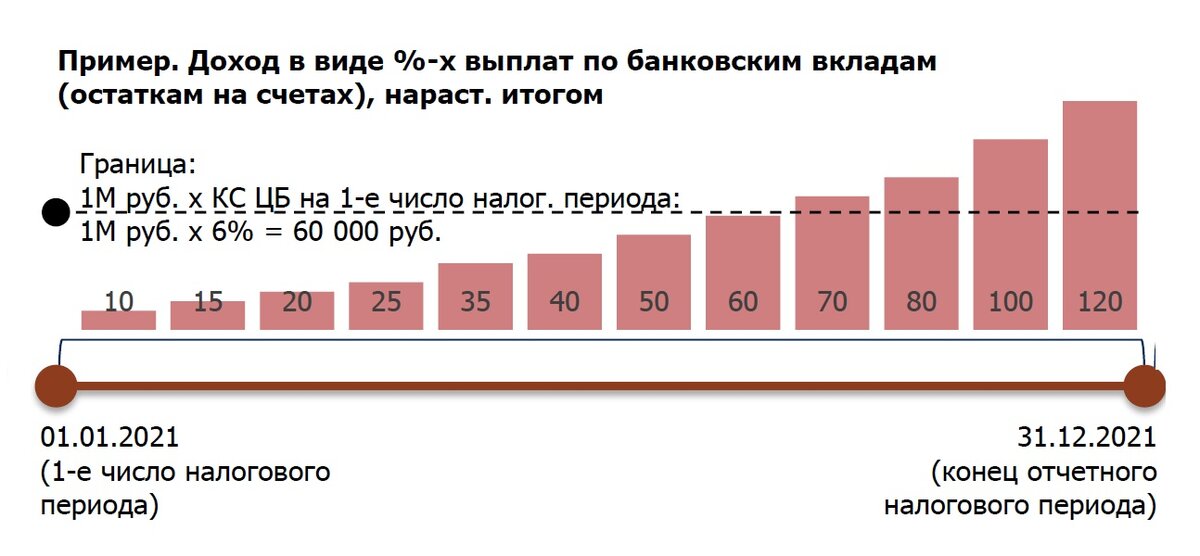

Премия пришла

Указанные в отчете Казначейства цифры вполне реалистичны, отметил партнер КПМГ в России и СНГ Донат Подниек. Скорее всего, такой объем поступлений по НДФЛ обусловлен выплатой годовых премий за 2020 год в январе 2021 года, предположил он.

Значения по итогам первого месяца малоиллюстративны, отметил глава комитета Госдумы по финансовому рынку Анатолий Аксаков. В последующие периоды они будут возрастать ускоренными темпами, поскольку, например, в банковском секторе выплата премий приходится на март-апрель — это довольно внушительные суммы, пояснил депутат. Вряд ли итоговый показатель по году сильно разойдется с оценками Минфина, резюмировал он.

Премированный класс

Фото: РИА Новости/Виталий Белоусов

Фото: РИА Новости/Виталий Белоусов

60 млрд рублей дополнительных доходов в масштабах экономики страны — сумма малозаметная, хотя она и предназначена исключительно для благих целей, полагает главный экономист БКС Владимир Тихомиров. По всей вероятности, это лишь первый шаг к большей дифференциации ставок прогрессивной шкалы

На данном этапе важно оценить реакцию общества и упорядочить данные о состоятельных россиянах, уверен специалист

Есть способы избежать уплаты налога по повышенной ставке — например, попробовать развести доходы от ценных бумаг по разным членам семьи, предположил Вадим Зарипов. Однако такого рода шаги вряд ли будут предприниматься, уверен он. Сэкономить удастся немного, а попытки оптимизации будут угрожать потерей имущества и репутации, добавил специалист.

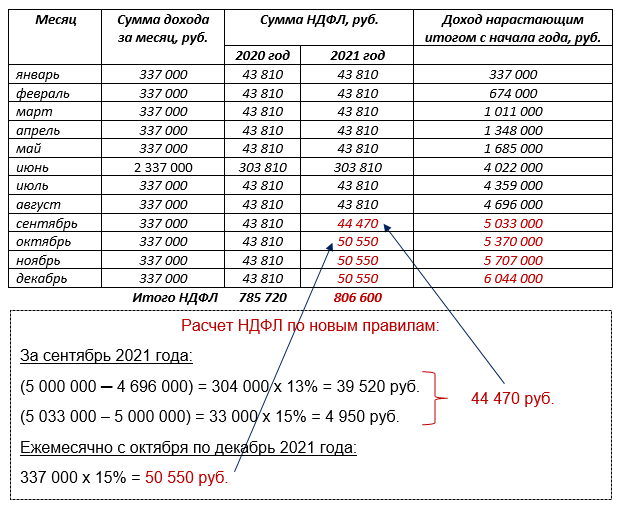

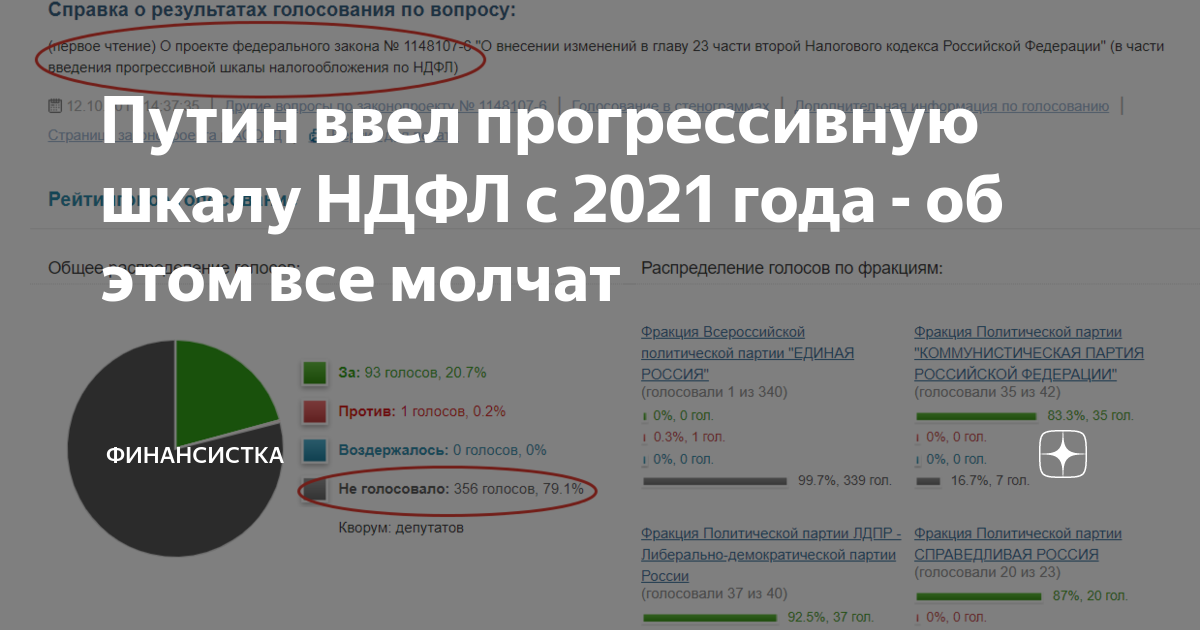

С 1992 по 2001 год в России в том или ином формате применялась прогрессивная шкала НДФЛ. В последний раз перед отменой ее корректировали в 1998-м. Тогда Налоговый кодекс предусматривал ставку в 12% для доходов до 50 тыс. рублей. Те, кто получал до 150 тыс., платили 6 тыс. плюс 20% с суммы сверх 50 тыс. рублей. Для людей с доходами выше налог составлял 26 тыс. плюс 30% от суммы более 150 тыс. рублей.

С 2001 года Россия перешла на плоскую шкалу: все граждане платят НДФЛ по ставке 13%.

Премированный класс

Фото: РИА Новости/Нина Зотина

Фото: РИА Новости/Нина Зотина

С этого момента депутаты по крайней мере 10 раз вносили законопроекты о возобновлении прогрессивной шкалы НДФЛ. Только в конце 2019 года Госдума отклонила два таких документа — от партий «Справедливая Россия» и КПРФ.

Оба проекта отклонили под предлогом экономической нецелесообразности и сложности администрирования. Впрочем, у населения идея возобновления сбора налогов по дифференцированным ставкам пользуется популярностью. По данным опроса ЦСР, опубликованного в конце мая, 61% россиян выступает за прогрессивную шкалу подоходного налога и имущественных налогов.

Особенности начисления зарплат

В Австралии, как и в большинстве других стран мира, запрещена дискриминация по расовому, половому или возрастному признаку. Однако объективно сформировавшееся расслоение в выплатах все же наблюдаются.

Так, общие зарплаты в госсекторе выше, чем у частных работодателей. Однако и в том и в другом случае женщины в Австралии зарабатывают традиционно меньше, чем представители сильного пола.

| Сектор экономики | Зарплата в 2021 году, австралийских долларов в неделю | ||

| Средняя | У мужчин | У женщин | |

| Частный | 1594.8 | 1696.3 | 1401.5 |

| Государственный | 1785.4 | 1891.5 | 1691 |

| Общий | 1634.8 | 1727.7 | 1485.5 |

Еще одно частое явление – нежелание нанимателей принимать на работу слишком молодых, по их мнению, или наоборот, возрастных сотрудников.

Чтобы повысить привлекательность некоторых специалистов, власти страны разработали несколько программ стимулирования трудоустройства отдельных категорий при условии заключения контракта на срок не менее полугода с загрузкой более 20 часов в неделю:

- Субсидия до 10 000 австралийских долларов положена тем, кто нанимает человека старше 50 лет или молодого специалиста в возрасте 15–29 лет.

- Та же сумма будет выплачена работодателю, в штате у которого числится коренной австралиец (абориген).

- До 6 500 австралийских долларов выплатят тем, кто берет на работу опекуна или родителя несовершеннолетнего ребенка.

- Ту же сумму получат те, кто трудоустраивает человека, получавшего пособие по безработице на протяжении не менее 12 месяцев.

- До 10 500 австралийских долларов могут перечислить тем, кто нанимает стажера или ученика, особенно если специальность связана с необходимостью получения практических навыков, а срок обучения или стажировки превышает 12 месяцев.

Программы помощи не являются взаимоисключающими. К примеру, если взять на работу в качестве ученика человека старше 50 лет, то общая сумма государственной субсидии может достигнуть 20 500 австралийских долларов.

Нестандартные платежи

По некоторым данным, нынче австралийское государство имеет серьезные проблемы, связанные с ростом цен на недвижимое имущество.

Предположительно, рост стоимости домов связан с все возрастающим влиянием иностранных покупателей. На этом фоне, по мнению австралийских политических деятелей, возникла реальная необходимость во введении дополнительного сбора с иностранных физических лиц, желающих приобрести квартиру или дом.

Сумма сбора на одно заявление, по некоторым данным, варьируется от 500 до 1,5 тыс. долл. США.

Не так давно с интересным предложением выступили власти штата Квинсленд. Они вынесли решение относительно налогообложения на наводнение. За счет этого сбора представители Квинсленда планируют собрать не менее 1 млрд. долл. США.

Это планируется сделать в течение последующих четырех-пяти лет. Поступления, как гласит соответствующий закон, будут отчисляться на возведение новых плотин и на ремонт тех плотин, которые дали трещину.

Платеж на наводнение будет включен в регулярную сумму за коммунальные услуги. Получить соответствующее уведомление можно по почте.

Налоги на недвижимое имущество

Под имущественными налогами в первую очередь понимается налог на недвижимость в Израиле. Основным налогом, взимаемым с владельцев недвижимого имущества, является “арнона”. Ее размер устанавливается муниципальными властями в виде фиксированной ставки в шекелях за 1 м2 жилья а год.

Самая высокая ставка в Иерусалиме – 74 шекеля/1 м2 в год, в Рамат-Гане – 64 шекеля, в Хайфе – 63 шекеля. Этот налог является основным источником пополнения местных бюджетов.

Налоги при продаже квартиры могут взиматься как с покупателей, так и с продавцов. Например, при покупке жилья, если цена сделки выше 1 623 320 шекелей, с покупателя взимается “мас рехиша” в размере 3,5 % от стоимости. Налог прогрессивный и может достигать 5 %, если объект дороже 1 925 460 шекелей, и даже 10 % – для покупателей жилья дороже 1 6 558 150 шекелей.

С продавцов же, если стоимость квартиры, проданной ранее чем через 4 года владения, превысит стоимость ее покупки, взимается “мас шевах” – налог на прирост прибыли. Расчет налога зависит от множества показателей и осуществляется отдельным управлением налоговой службы.

Еще один налог – “этель ашхаба”, так называемый налог на улучшения. Взимается с владельцев и долгосрочных арендаторов недвижимости, которые произвели улучшения, повышающие стоимость объекта. Это может быть и реконструкция, и ремонт, и проведение иных в значительной мере повышающих стоимость жилья улучшений.

Особенности налогообложения Австралии

- Налог на доходы предприятий имеет нефиксированную ставку, поскольку рассчитывается в соответствии с установленным госбюджетом.

- Налог на добавленную стоимость взимается с предприятий с годовым оборотом более 50 тыс. австралийских долларов.

- Для тех Партнерств с неограниченной ответственностью, деятельность которых осуществляется за пределами Австралии, налоги не начисляются. Партнеры предприятия обязуются сами уплачивать налоги в бюджет той страны, резидентами которой они являются.

Таким образом, налоги не взимаются с иностранных компаний, которые осуществляют коммерческую деятельность за пределами Австралии.