Общая характеристика налоговой системы Канада

Канада является федерацией, которая состоит из одиннадцати провинций и двух федеральных территорий. Канада состоит в Содружестве, который возглавлен Великобританией, и по форме правления представляет собой конституционную монархию.

Замечание 1

Глава государства в Канаде – королева Великобритании.

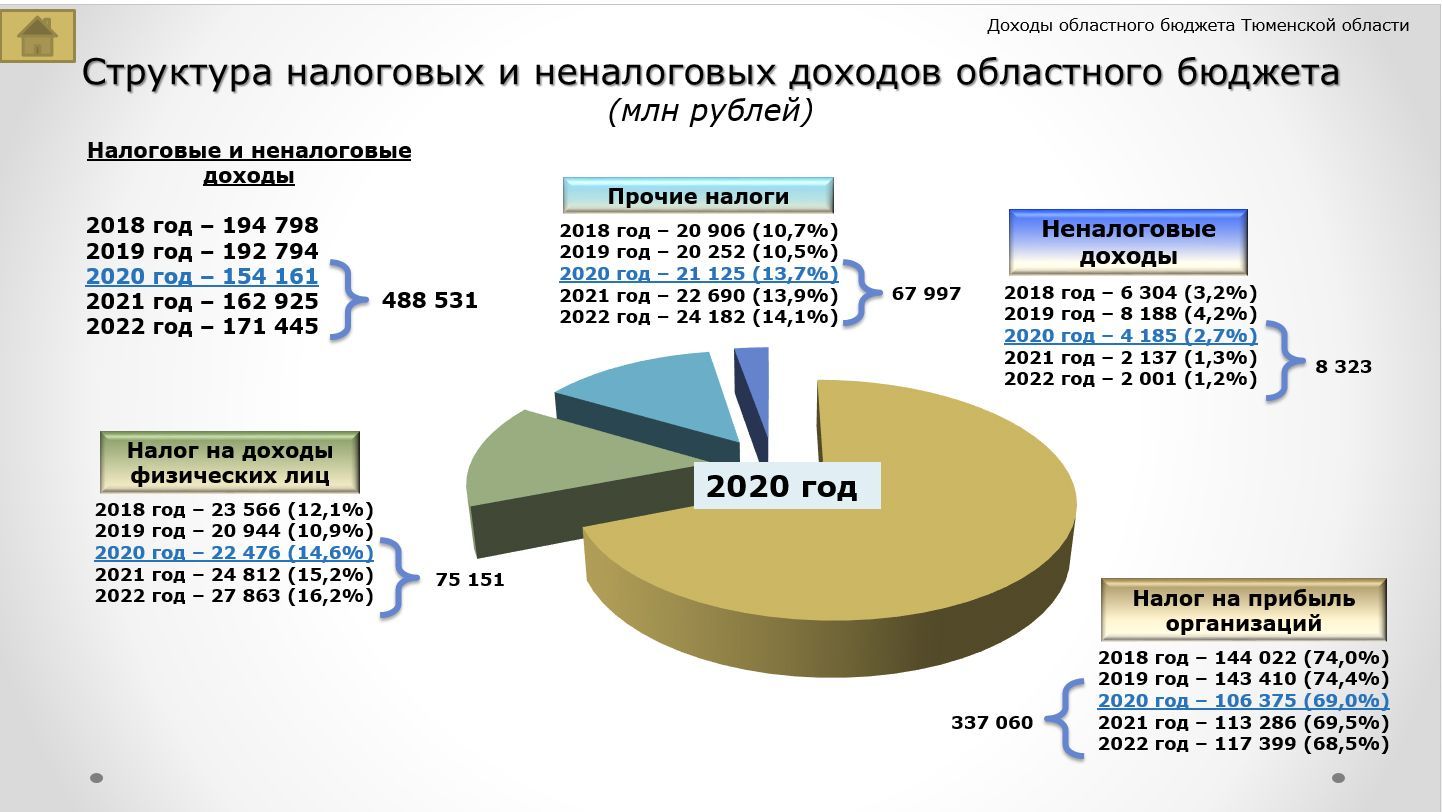

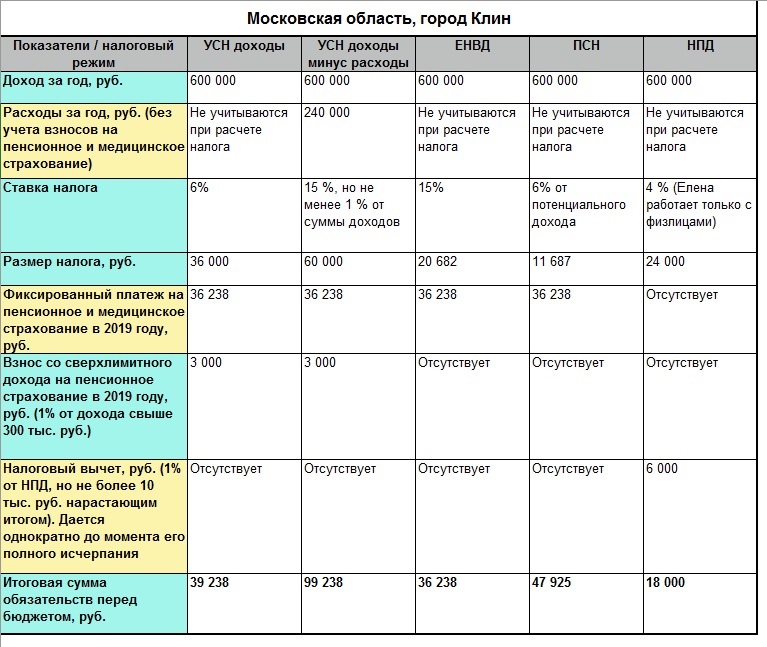

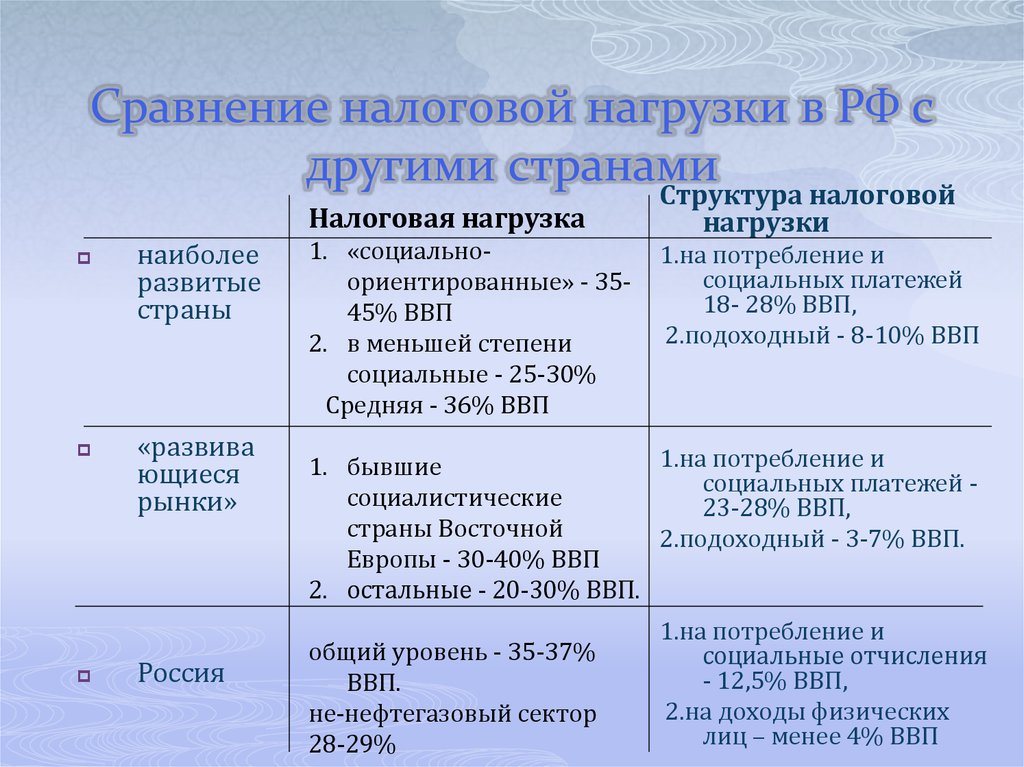

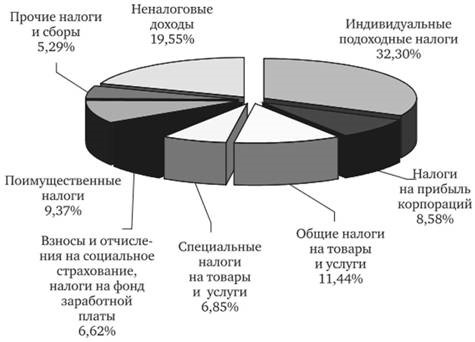

Канада является государством, где средний уровень налогового бремени. На основе этого, можно утверждать, что за период с 2000 по 2010 гг. средняя доля налоговых доходов консолидированного бюджета страны составила порядка 3,3% ВВП. Со второй половины ХХ в. по первое десятилетие ХХI в. налоговая нагрузка на экономику на экономику менялась незначительно, как это было, к примеру, в США. Начиная с 1965 г. наблюдается выраженный рост налогового бремени с 26% ВВП в 1965 г. до 36% в 1991 г.

Замечание 2

1990-е гг. для Канады отмечены как период высокого уровня налогообложения и наиболее жёсткого контроля за динамикой государственного долга.

Таким образом, в описываемый период средняя налоговая нагрузка на экономику страны составила порядка 36% ВВП. К началу ХХI в. наблюдалось постепенное снижение налоговой нагрузки с 35% в 2000 г. до 31% ВВП в 2010 г.

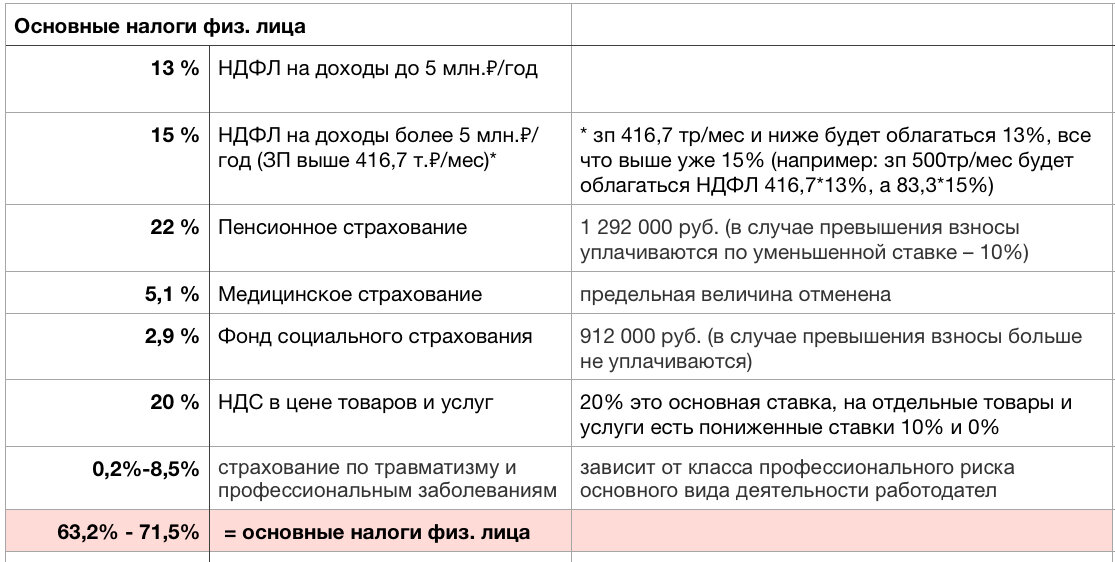

Подобно тому, как происходило в США, ключевое внимание акцентировалось на применение прямых налогов в налоговой системе Канады. Таким образом, доля прямых налогов в доходах консолидированного бюджета в 2009 г

составила более 50%, с учётом индивидуальных подоходных налогов, что составило 32,2%.

Надо отметить, то доля косвенных налогов была существенно ниже, она составляла порядка 18,3%. Главную роль в общем объёме косвенных налогов сыграли общие налоги на товары и услуги – НДС и провинциальные налоги с продаж. 6,6% составляла доля взносов и отчислений, которые производятся на социальное страхование и налоги в фонд заработной платы

Важно понимать, что в данном контексте существенную роль в доходах консолидированного бюджета играют неналоговые доходы, к которым относятся инвестиционные доходы, доходы от оказания услуг и продажи товаров, а также некоторые иные доходы

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

На изображении ниже представлена структура налогов консолидированного бюджета Канады.

На основе всего вышеизложенного, можно подвести промежуточный итог и отметить, что доля налоговых доходов федерального бюджета в общей сумме налоговых поступлений на период начала ХХI в. составила 51%, доля налоговых доходов провинций – 32%, а доля местных бюджетов – 17%.

Налог на прибыль

Значимую роль играет налог на прибыль и связанные с ним разнообразные налоговые льготы, которые побуждают компании к рациональному использованию основных и оборотных средств, внедрению НИОКР, развитию деятельности в определенных районах и другим общественно полезным мероприятиям.

Ставка налога на прибыль складывается из федеральной и провинциальной. Общая федеральная ставка — 28% (для компаний обрабатывающей промышленности — 23%). Провинциальные ставки налога на прибыль представлены в .

Таблица . Ставки налога на прибыль, действующие в регионах

Провинция, территория | Основная ставка, % | Основная федерально-провинциальная ставка, % |

Ньюфаундленд | 14,0* | 43,12 |

Новая Шотландия | 16,0″ | 45,12 |

о. Принца Эдуарда | 15,0 | 44,12 |

Нью Брансуик | 17,0 | 46,12 |

Квебек (от вида деят-сти) | 8,9-16,25 | 38,02-45,37 |

Онтарио | 15,5 | 44,62 |

Манитоба | 17,0 | 46,12 |

Саскачсван | 17,0 | 46,12 |

Альберта | 15,5 | 44,62 |

Брит. Колумбия | 16,5 | 45,62 |

Юкон | 15,0 | 44,12 |

Северо-западные терр-ии | 14,0 | 43,12 |

* Ньюфаундленд снижает ставку для компаний, создающих более 10 рабочих мест с полной занятостью и инвестициями не менее $500 000.

** С 1 июля 1993 г. снизилась ставка для корпораций, создающих рабочие места в фармацевтической, компьютерной, телекоммуникационной и аэрокосмической отраслях.

Налог с продаж

Налог с продаж по своей природе это более удобный механизм сбора доходов, чем подоходный налог. Действующий налог с продаж имеет две характерные черты:

- • распространяется только на потребление, освобождая от налогов сам производственный процесс и тем самым не угрожая внутреннему производству;

- • опирается на более широкую базу.

До 1991 г. федеральное правительство полагалось на единую ставку федерального налога с продаж 13,5%. Под этот налог попадали и производственные ресурсы. Эта ставка распространялась на производителей и ее эффективное значение существенно изменялось от продукта к продукту, завися от системы их распределения. Налог облагал внутреннее производство больше, чем импортные товары, примерно на одну треть. Половина доходов от этого налога полностью шла от налогообложения потребляемых в производстве ресурсов, увеличивая стоимость инвестиций в среднем на 4%. В небольшой открытой экономике, которая характерна для Канады, эти факторы стали основными препятствиями к росту.

Столкнувшись с недостатками федерального налога с продаж, федеральное правительство в 1987 г. решило основные усилия направить на реформу местного налога с продаж. Этот шаг правительства породил предложение развивать и взимать национальный налог с продаж по европейской модели налога на добавленную стоимость.

Международные налоговые соглашения

Канадский департамент финансов уполномочен контактировать с профильными органами других стран с целью разработки и согласования межгосударственных соглашений в сфере взимания налогов и обмена информацией.

По состоянию на 2019 год власти Канады имеют в активе:

- 93 действующих договора, исключающих двойное налогообложение доходов, полученных за границей (в том числе с Россией, США, Китаем и странами ЕС);

- 24 соглашения об обмене информацией о зарегистрированных субъектах предпринимательства и полученных ими доходах.

Договорный процесс не останавливается, и текущее положение дел публикуется на сайте Департамента финансов Канады в разделе о налоговых соглашениях.

Налог на прибыль

Значимую роль играет налог на прибыль и связанные с ним разнообразные налоговые льготы, которые побуждают компании к рациональному использованию основных и оборотных средств, внедрению НИОКР, развитию деятельности в определенных районах и другим общественно полезным мероприятиям.

Ставка налога на прибыль складывается из федеральной и провинциальной. Общая федеральная ставка — 28% (для компаний обрабатывающей промышленности — 23%). Провинциальные ставки налога на прибыль представлены в .

Таблица . Ставки налога на прибыль, действующие в регионах

Провинция, территория | Основная ставка, % | Основная федерально-провинциальная ставка, % |

Ньюфаундленд | 14,0* | 43,12 |

Новая Шотландия | 16,0″ | 45,12 |

о. Принца Эдуарда | 15,0 | 44,12 |

Нью Брансуик | 17,0 | 46,12 |

Квебек (от вида деят-сти) | 8,9-16,25 | 38,02-45,37 |

Онтарио | 15,5 | 44,62 |

Манитоба | 17,0 | 46,12 |

Саскачсван | 17,0 | 46,12 |

Альберта | 15,5 | 44,62 |

Брит. Колумбия | 16,5 | 45,62 |

Юкон | 15,0 | 44,12 |

Северо-западные терр-ии | 14,0 | 43,12 |

* Ньюфаундленд снижает ставку для компаний, создающих более 10 рабочих мест с полной занятостью и инвестициями не менее $500 000.

** С 1 июля 1993 г. снизилась ставка для корпораций, создающих рабочие места в фармацевтической, компьютерной, телекоммуникационной и аэрокосмической отраслях.

Виды налогов

Налог на доходы

Подоходный налог является основным. Его платят все жители независимо от того, какой они имеют статус. При этом нерезиденты уплачивают налог только с тех доходов, которые они получили на территории республики. Резиденты же обязаны произвести отчисления со всех доходов независимо от того, в какой бы части света они получены. Налог на прибыль напрямую зависит от суммы полученного дохода.

Россиянин, недавно прибывший в страну, в первый год должен сам обратиться в ближайшее отделение налоговой службы и взять там бланк декларации. Заполнить его придётся даже в том случае, если работа во Франции пока не найдена. При возникновении проблем с заполнением консультацию по этому вопросу можно получить непосредственно в налоговой службе.

НДС

Налог на добавленную стоимость дает 45% всех налоговых поступлений, это основной косвенный налог. Он взимается методом частичных платежей.

Есть четыре вида ставок НДС:

- 19,6% нормальная ставка на все виды товаров и услуг;

- 22% предельная ставка на предметы роскоши, машины, алкоголь, табак;

- 7% сокращенная ставка на товары культурного обихода (книги);

- 5,5% на товары и услуги первой необходимости (питание, за исключением алкоголя и шоколада, медикаменты, жилье, транспорт).

Но существуют некоторые виды деятельности, которые освобождены от уплаты НДС. К ним относится медицина, образование, страхование и все, что попадает под определение «общественная и благотворительная деятельность».

На недвижимость

Если двенадцатимесячная прибыль от сдачи в аренду квартиры или дома не превышает 15 тысяч европейских рублей, то для корректного расчета вычитается 30 процентов. Если общая сумма превышает 15 тыс. евро, то из нее вычитаются актуальные расходы. К таковым расходам следует отнести:

- страховку;

- ремонтные работы;

- обслуживание;

- отчисления банку (если владелец недвижимости брал ее в кредит);

- иные расходы.

Отчисления на проживание

Этот вид налога также является ежегодным. Он взимается властями с лица, владеющего квартирой или домом. Также делать соответствующие отчисления обязуются арендаторы, обитающие в облагаемом налогом помещении с начала налогового года. Налогообложению подлежит главное место проживания человека. Размер отчислений зависит от того, каков состав семьи налогоплательщика

Также принимается во внимание наличие или отсутствие совокупной прибыли. Если человек, являющийся собственником квартиры или дома, не постоянно обитает там, то размер отчислений государству равняется налогу с недвижимости

На наследство

Во Франции данный налог оплачивается наследниками. Его сумма зависит от степени родства и рыночной стоимости имущества. Исключением является супруг или супруга умершего, в таких случаях имущество переходит в их собственность без уплаты налогов. Ставка налога на наследование варьируется от 5%, если наследниками являются дети, и до 60% при отсутствии родственных связей с умершим.

На профессиональное образование

Все компании, которые действуют в рамках французского правового поля, обязаны делать выплаты на профессионально-техническое обучение местных рабочих – действующих и потенциальных. Для этого с фонда заработной платы коммерческих юридических лиц взимается 0,5% +еще 0,1% в целом. Причем если компания-налогоплательщик использует временных сотрудников, то выплаты поднимаются до 2%. Кроме того, еще 0,3% взимаются на подготовку молодежи в стране.

Коммерческие организации со штатом сотрудников больше 10 человек обязаны делать 0,65% выплаты из фонда оплаты труда на инвестиции в возведении жилой недвижимости. Относительно форма такого финансирования, то он может быть какой угодно – от предоставления кредитов до прямых капиталовложений.

На богатство

Французы, чей ежегодный доход превышает 1 млн. евро, будут платить больше налогов, чем граждане с меньшим заработком. Самые крупные налоги будут платить самые богатые представители населения.

Увеличение налога для богатых является частью французского плана по сокращению бюджетного дефицита страны. Предполагается, что правительство Франции откажется от налоговых льгот вместо сокращения расходов, чтобы обеспечить плановую экономию в 5-10 млрд. евро.

Налоги в Португалии в 2021 году на юридических лиц

Страна не относится к офшорам или хотя бы мидшорам,

да и действующие ставки корпоративных налогов назвать слишком низкими нельзя.

Но из этого вовсе не следует, что вести свой бизнес здесь невыгодно. Дело в

социальной ответственности, о которой мы уже говорили. В Португалии налоги

платят все, но при этом все же и понимают, куда они идут. Если Вас такая

философия не устраивает, для бизнеса лучше поискать другую юрисдикцию. Либо же

вести дела дистанционно, ведь для «обычной» жизни страна подходит отлично.

Налог на прибыль предприятий (IRC,

Imposto sobre o Rendimento das Pessoas

Colectivas)

Взымается только с компаний-резидентов (что

логично), но регион его получения может быть любым. Здесь учитывается прирост

капитала, т. к. в Португалию этот сбор в отдельную графу не вынесен, а также

прибыль филиалов и других постоянных представительств в юрисдикции.

Схема расчёта:

- Стандартная ставка – 21%.

- Дополнительно насчитывается

муниципальная надбавка – 1,5%. - К итоговой сумме добавляется

государственная надбавка, которая рассчитывается по прогрессивной шкале: 0%

(доход до 1,5 млн EUR) / 3% (очередные 6 млн EUR) / 5% (остаток).

Это означает, что максимальная ставка будет

равна 31,5% при условии, что доход компании превысит 7,5 млн EUR.

На что ещё обратить внимание:

- Мы уже говорили ранее, календарный

год в Португалии совпадает с налоговым. Но у компаний-резидентов есть важная

привилегия: они могут запросить Министерство финансов на предмет смещения сроков

(если на то есть уважительные причины). - IRC должен быть оплачен в течение

5-месячного срока, считая от даты окончания налогового года. Предоплата

производится на основании налоговой суммы за предыдущий год к 7, 9 и 12

месяцам. - Существуют ограничения по

налоговым вычетам, определяющим чистую стоимость финансирования до (!)

достижения действующих лимитов – 3 млн EUR или 30% заработка (с дополнительными

условиями). - Налог на прирост капитала. Как мы

уже говорили, в Португалии он отсутствует, или, что будет точнее и правильнее,

засчитывается в сумму облагаемой налогом прибыли. - Операционные убытки. Они по

действующему законодательству могут быть перенесены на будущие периоды

(максимум – на 5 лет), лишь тогда, когда они не превышают 3/4 от

налогооблагаемой прибыли. В некоторых случаях это допускается только после

личного одобрения министра финансов. А вот обратный перенос невозможен. - Дивиденды. Если они выплачены и

получены компаниями-резидентами, то освобождаются от налогообложения.

Единственное прописанное в законе условие касается транспарентного статуса

(получатель не должен им обладать) и владения минимум 10% капитала

структуры-плательщика (срок – 1 год).

НДС (IVA / VAT, Imposto sobre o Valor

Acrescentado / Value Added Tax)

Как и все прочие налоги в Португалии в 2021 году, классический НДС, столь нелюбимый отечественными бизнесменами, взымается с поставки товаров и услуг, их импорта (в случае, если страна их происхождения не является членом ЕС), международных услуг в самой Португалии и покупки товаров из других участников Евросоюза.

На что обратить внимание:

- Законом предусмотрено 3 ставки:

стандартная (23%), усреднённая (13%) и льготная (пониженная, 6%). - Допускается схема возвратной

оплаты НДС (только для местных поставок, если они осуществляются компаниями-нерезидентами).

Но этот вопрос довольно сложный, поэтому мы рекомендуем обратиться за

дополнительной консультацией к нашим экспертам. - Предусмотрены два варианта

налоговых периодов НДС: 1 месяц (годовой оборот более 650 тыс. EUR) и 1 квартал (если сумма

меньше). - Ежемесячные декларации сдаются до

числа следующего за отчётным месяца, ежеквартальные подают к 15 дню.

Налог на пассивные доходы (налог у источника)

К ним традиционно относят дивиденды, проценты

и лицензионные отчисления, или роялти. Специального налога на подобные виды

доходов в Португалии нет. Фискальные органы рассчитывают такие сборы по

правилам корпоративного налога (для физических лиц – как IRS). Величина отчислений

зависит от статуса плательщика и вида дохода.

Ставки:

- Дивиденды, проценты для

компании-нерезидента – 25%. - Дивиденды, проценты для

нерезидентов (если их собственная юрисдикция относится к низконалоговым) – 35%. - Роялти в пользу нерезидента – 25%.

- Технические услуги – 25%.

Допускается полное освобождение от выплат,

если это оговорено директивами Евросоюза и двусторонними соглашениями,

позволяющими избежать двойного налогообложения.

Соцзащита, или почему в Канаде жить хорошо

Не исключено, что в общении с коллегами или друзьями, бывавшими в Северной Америке, вы касались тем о том, что в этой стране проще быть бедным и безработным, чем работающим и богатым. Думаете такая присказка возникла на пустом месте? Отнюдь. Государство гарантирует каждому определенный уровень жизни. Даже если вы приезжий, и у вас нет знания языка, образования и, тем более, работы, вас будут содержать путем оказания финансовой поддержки. Жить на нее можно достаточно комфортно, при этом на вас не будут косо смотреть. Почти.

Сказать, что этим пользуются, значит не сказать ничего. Но налоги вам платить все равно придется. Причем некоторых из них вы будете вносить даже не осознавая, что делаете это. Например, косвенные – на продукты, товары для детей и другие.

Гражданин не платит налог с таких доходов, как:

- пенсионные выплаты ветеранам;

- страховка по возмещению ущерба;

- доход с продажи собственной недвижимости;

- пособия на детей;

- наследство;

- стипендии и гранты.

Льготы имеют:

- пенсионеры;

- малообеспеченные семьи;

- лица, у кого на попечении есть лица преклонного возраста;

- люди, которые приобретают лекарства за свой счет;

- инвалиды;

- родители, которые сами оплачивают обучение своего ребенка в колледже и университете;

- безработные.

Какие налоги в Канаде самые высокие?

Подоходный налог в Канаде самый высокий. Его сумма зависит от размера доходов. Налог на недвижимость составляет от 1 до 2 процентов от стоимости приобретенной недвижимости. Этот налог должен быть уплачен один раз в год. Плательщиками налога на недвижимость являются не только собственники, но и арендаторы недвижимого имущества. Кроме того, нет разницы, гражданин какого государства купил имущество на территории Канады. Ставка налога для всех одинакова. Если стоимость недвижимого имущества составляет от 250 до 400 тысяч долларов, то налоговая ставка составит полтора процента. В том случае, когда цена недвижимости превышает отметку в 400 тысяч долларов, в казну государства придется уплатить 2 процента от стоимости. Канада занимает второе место в мире после Соединенного Королевства Великобритании и Северной Ирландии по размеру налога на недвижимое имущество. В топ-5 находится еще одна страна Северной Америки – США.

На территории Канады не часто используется термин «налог на добавленную стоимость» (НДС). В стане принято называть его налогом на потребление или же налог на продукты и услуги (НПУ). Ставка в среднем составляет 6 %, однако, она зависит от территориальной зоны государства.

Задний план

В 1989 году прогрессивно-консервативное правительство премьер-министра Брайана Малруни и его министра финансов Майкла Уилсона предложили ввести национальный налог с продаж в размере 9%. В то время каждая провинция Канады, кроме Альберты, уже имела свой провинциальный налог с продаж, взимаемый на уровне розничной торговли.

Целью национального налога с продаж была замена 13,5% налога с продаж производителей (MST), который федеральное правительство ввело на оптовом уровне на промышленные товары. Малруни утверждал, что GST был введен, потому что MST препятствовал способности производственного сектора к конкурентоспособному экспорту . Производители были обеспокоены тем, что налог повредит их международной конкурентоспособности. GST также заменил федеральный налог на телекоммуникации в размере 11%.

Введение GST было очень спорным. Хотя GST продвигался как нейтральный для доходов по сравнению с MST, большая часть населения Канады не одобряла этот налог. Другие партии в парламенте также выступили с критикой этой идеи, как и три прогрессивно-консервативных члена парламента , Дэвид Килгур , Пэт Новлан и Алекс Кинди , которые в итоге покинули фракцию прогрессивных консерваторов.

Либеральная -dominated Сенат отказался передать налог в закон. В качестве беспрецедентного шага, чтобы выйти из тупика, Малруни использовал малоизвестное конституционное положение (раздел 26 Закона о Конституции 1867 года ), чтобы временно увеличить число сенаторов на восемь, тем самым предоставив прогрессивным консерваторам большинство в верхней палате. В ответ оппозиция начала флибустьер и еще больше задержала принятие закона.

Несмотря на то, что к моменту вступления в силу налог был снижен до 7%, он оставался спорным. То, что покрыл налог, также вызвало гнев. Правительство защищало этот налог как замену налога, невидимого для потребителей, потому что он был возложен на производителей, и в конечном итоге было заявлено, что отмена MST сделает Канаду более конкурентоспособной. После того, как MST был заменен на GST, цены сразу же не упали до уровня, который некоторые считали подходящим; однако сторонники утверждали, что в условиях рыночной экономики Канады замена MST может повлиять на цены только с течением времени, а не на инсульт.

Несмотря на противодействие, налог вступил в силу 1 января 1991 года.

Канадские налоги на недвижимость

Ежегодно все арендаторы и владельцы недвижимости на канадских землях обязаны платить налог за пользование своим имуществом. Сумма налога рассчитывается от его стоимости, и составляет 1-2% в зависимости от региона проживания.

Чем ближе к столице и центральным округам, тем больше придется заплатить за собственную квартиру или дом в казну провинции.

В Канаде действует налог и на покупку недвижимости. Он рассчитывается от суммы и типа недвижимого имущества. Этот вид налога платят, как канадские граждане, так и иностранцы, имеющие в этой стране жилье.

Когда после продажи жилья, бывший владелец получает прибыль (разница между ценой покупки и продажи), тогда он также платит налог на эти деньги, как на дополнительный доход.

В Канаде существует множество налогов, которые люди платят со своих зарплат. Из этих денег в городах строятся дороги, общественные здания и коммуникации. Поскольку уровень жизни в данном государстве довольно высок, то и налоги население платит исправно.

Заполнение формы дохода партнерств в Канаде Т5013

Налогообложение партнерств в Канаде подразумевает подачу формы дохода T5013, если их выручка превышает определенный порог, указанный выше.

Налоговая форма T5013

Форма T5013, или Отчет о доходах, представляет собой документ, используемый для сообщения о финансовом состоянии товариществ в Канадское налоговое агентство (CRA). Такие предприятия не платят налог на прибыль, и CRA не использует предоставленную информацию для расчета налоговых обязательств бизнеса. Он показывает только CRA сумму дохода или убытка, которую следует включить в налоговые декларации для каждого партнера.

Кто подает форму T5013?

Налогообложение партнерств в Канаде, а также товариществ с канадскими или иностранными операторами, должны подать отчет о товариществе. Четыре условия, указанные выше, требуют от партнерских отношений отправку формы 5013.

Заполнение возврата информации о партнерстве

Налогообложение партнерств в Канаде начинается с заполнения формы T5013-FIN, состоящей из трех разделов: информация о партнерстве, прилагаемые документы, дополнительная и прочая информация.

Второй шаг отчетности по налогообложению партнерств в Канаде — заполнение графиков, относящихся к товариществу. К ним относятся SCH1, SCH50, SCH100, SCH125, SCH140 и SCH141. Графики довольно сложные, рекомендуется прибегнуть к услугам налогового специалиста.

Затем необходимо заполнить форму партнерского дохода T5013 для каждого партнера. Наконец, надо заполнить T5013SUM для товарищества.

Отправка формы T5013

Вам потребуется номер партнерского счета (номер RZ) для отправки возврата с информацией. Чтобы отправить заявку, используют учетную запись «Мой бизнес» в веб-форме CRA.

Порядок подачи отчетности и уплаты обязательств

Физические лица должны подготовить пакет документов и сдать декларацию о доходах до 30 апреля, частные предприниматели – до 15 июня. Если крайняя дата подачи выпадает на выходной (суббота или воскресенье), то его переносят на следующий рабочий день.

В Канаде широко практикуется одновременная подача отчетности и оплаты обязательств (но не позднее 30 апреля). Опоздание с оплатой грозит штрафами и пеней (6 % годовых в 2019 году).

Если плательщик не может вовремя погасить всю сумму обязательства по объективным причинам, то можно заключить соглашение об отсрочке без начисления финансовых санкций.

До начала заполнения декларации с уточнением, какие налоги в Канаде должен заплатить резидент и сколько ему положено вычетов, нужно обратиться к своему работодателю или к источнику выплаты прибыли от инвестиционных вложений. Работодатель или финучреждение обязаны предоставить выписки о выплаченных суммах и удержанных налогах (их еще называют slips).

Способы подачи и помощь в заполнении деклараций

На основании полученных данных и сохраняемых в течение года квитанций о понесенных расходах можно заполнить декларацию о доходах и потребовать налоговый вычет. На сайте CRA доступен сервис автоматического заполнения части полей, если плательщик уже подавал отчет ранее и вовремя сообщил о смене значимых реквизитов (изменение количества иждивенцев, места жительства и семейного положения).

Подать отчет можно несколькими способами:

- в бумажном виде через ближайший центр Канадского налогового агентства (CRA);

- в электронном виде через платный сервис NETFILE (часть услуг предоставляется бесплатно) или через аккаунт на сайте CRA;

- по телефону – доступно только для тех, кому пришло уведомление из налогового управления. Их рассылают до февраля года, следующего за отчетным;

- через сеть волонтерских организаций, предоставляющих бесплатную помощь по заполнению и предоставлению деклараций для налогоплательщиков с невысокими доходами (меньше 47 500 долларов для семьи из 3 человек) и простыми налоговыми ситуациями (доход выплачивается от работодателя или в виде пенсий, пособий и стипендий).

Отчетность по налогу с доходов физлиц в Канаде подается ежегодно.

Ответственный орган

За сбор налогов в Канаде отвечает Агентство Министерства налогов и сборов. Агентство занимается сбором общих по всей Канаде доходов. Отдельного внимания заслуживает провинция Онтарио, где за сбор налогов отвечает Министерство доходов. В этой провинции происходит сбор следующих типов налогов:

- Страховые взносы и другие отчисления.

- Роялти.

- Налог на топливо.

- Налог на землю.

- Налог с продаж.

- Провинциальный налог на землю.

- Налог на прибыль.

В Канаде более простой считается система налогообложения на местном уровне. Местные налоги делятся на два типа:

- Налог на недвижимость.

- Налог на бизнес.

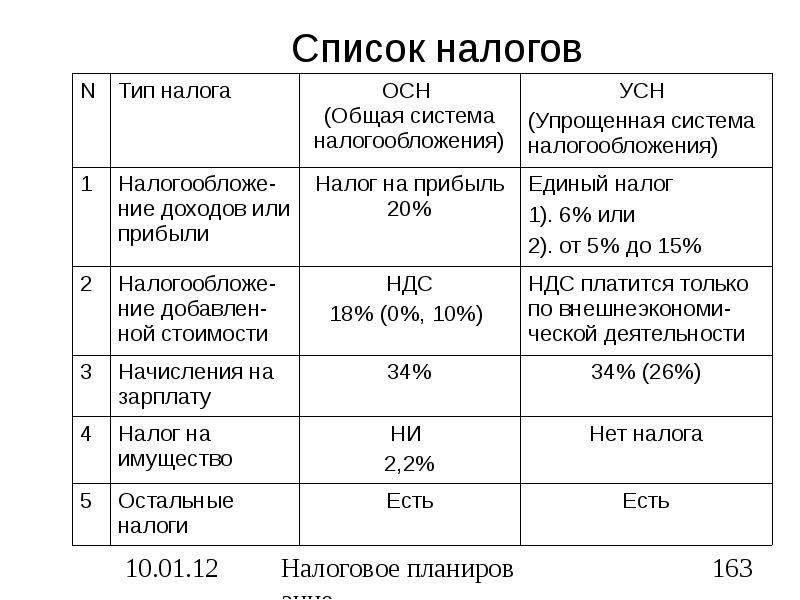

Если говорить о федеральных налогах, в первую очередь надо отметить общие с провинциальными налогами. Это подоходный налог, роялти, а также налоги на индивидуальные и корпоративные доходы. Помимо них, на федеральном уровне взымаются налоги на добавленную стоимость, акциз и таможенные пошлины.

Налоговая система страны подразумевает одновременно использование налоговых баз на разных уровнях. Это касается федерации и провинций. Параллельная система начисления однотипных налогов не используется на местном уровне.

Налог на прибыль

Значимую

роль играет налог

на прибыль и связанные с ним разнообразные

налоговые льготы, которые побуждают компании

к рациональному использованию основных

и оборотных средств, внедрению НИОКР,

развитию деятельности в определенных

районах и другим общественно полезным

мероприятиям.

Ставка

налога на прибыль

складывается из федеральной

и провинциальной. Общая федеральная

ставка — 28% (для компаний обрабатывающей

промышленности — 23%). Провинциальные

ставки налога на прибыль представлены

в Таблица

3.

Таблица

3. Ставки налога на прибыль,

действующие в регионах

| Провинция, территория | Основная ставка, % | Основная федерально-провинциальная ставка, % |

| Ньюфаундленд | 14,0* | 43,12 |

| Новая Шотландия | 16,0″ | 45,12 |

| о. Принца Эдуарда | 15,0 | 44,12 |

| Нью Брансуик | 17,0 | 46,12 |

| Квебек (от вида деят-сти) | 8,9-16,25 | 38,02-45,37 |

| Онтарио | 15,5 | 44,62 |

| Манитоба | 17,0 | 46,12 |

| Саскачсван | 17,0 | 46,12 |

| Альберта | 15,5 | 44,62 |

| Брит. Колумбия | 16,5 | 45,62 |

| Юкон | 15,0 | 44,12 |

| Северо-западные терр-ии | 14,0 | 43,12 |

*

Ньюфаундленд снижает ставку для компаний,

создающих более 10 рабочих мест с полной

занятостью и инвестициями не менее $500

000.

**

С 1 июля 1993 г. снизилась ставка для корпораций,

создающих рабочие места в фармацевтической,

компьютерной, телекоммуникационной и

аэрокосмической отраслях.

Заключение

Система налогов в Канаде достаточно обширная. Крупные отчисления обязаны делать предприниматели и состоятельные граждане.

Отсутствует упрощенный режим для субъектов коммерческой деятельности с небольшими доходами и двойное взимание налога на уровне РФ и субъектов. Во всем остальном порядок взыскания средств в бюджет похож, как и примерный объем отчислений.

Главными причинами этого является создание благоприятных социальных условий проживания для населения, выплата пенсий, предоставление бесплатных услуг медицинского страхования, пособий для малообеспеченных граждан, стимулирование сферы малого бизнеса.